贈与に関する「非課税制度」について、主な贈与ごとに説明!

本記事では4つの主な制度を紹介し、それぞれの非課税措置について説明します。

2級ファイナンシャル・プランニング技術士

贈与に関する非課税制度

贈与とは個人から個人へ無償で財産を渡すことをいいます。相続税の節税対策として「生前贈与」を活用し、祖父母・親世代が生前のうちに子・孫世代に財産の一部を譲ることで将来の相続財産を減らし、相続税額を減らす方法です。

ただし、贈与の額によっては贈与税がかかることがあり、節税対策の趣旨から外れてしまうので注意が必要です。そこで利用したいのが、「贈与税の非課税制度」です。この制度を上手に活用することで、生前贈与にかけられる税金を抑えることができます。

暦年課税制度による110万円の基礎控除

暦年(1月1日~12月31日)ごとに贈与する暦年贈与では、贈与を受けた人に対し年間110万円の基礎控除があり、年間の贈与合計額が110万円以下であれば贈与税はかかりません。また税務申告も不要です。

ただし、毎年100万円ずつ10年間にわたって贈与を受けることが契約(約束)されている場合には、契約(約束)をした年に「10年間にわたり100万円ずつの給付を受ける権利」の贈与を受けていたものとして課税されます。

こうしたことを回避するためには、同時期・同金額の贈与は避けて暦年贈与を行うなどの工夫が必要です。

教育資金の一括贈与に係る贈与税の非課税措置

祖父母などから教育資金、例えば入学金や授業料、学用品の購入費、修学旅行費や給食費など教育に伴って必要な資金を贈与された場合、総額1500万円までが非課税となります。

なお、学習塾や習い事などのための資金は総額500万円までが非課税枠の限度です。対象となるのは令和5年3月31日時点で30歳未満であり、直系尊属(祖父母など)から資金を贈与された人たちです。

この非課税制度の適用を受けるためには、金融機関で「教育資金口座」の開設を行った上で「教育資金非課税申請書」を口座開設した金融機関経由で税務署に届け出る必要があります。

また、実際の教育資金を口座から引き出す場合には、金融機関に教育費用の支払いを証する書類(領収書など)を提出しなければいけません。

結婚・子育て資金の一括贈与に係る贈与税の非課税措置

親や祖父母などから結婚・子育て資金、例えば挙式費用や家賃・敷金などの新居費用、不妊治療や分娩費用、幼稚園・保育園等の保育料などに必要な資金を贈与された場合、総額1000万円までが非課税となります。ただし、結婚のための資金は総額300万円までです。

対象となるのは、令和5年3月31日までに20歳以上50歳未満であり、両親や祖父母から資金を贈与された人たちです。

この非課税制度の適用を受けるためには、金融機関で「結婚・子育て資金口座」の開設と、金融機関を通じた「結婚・子育て資金非課税申請書」の税務署への提出が必要となります。

住宅取得等資金に係る贈与税の非課税措置

親や祖父母などの直系尊属から、自己の居住のための住宅(床面積が50平方メートル以上240平方メートル以下)の新築・取得、または増改築の資金を贈与された場合、「質の高い住宅」であれば1000万円まで、それ以外の一般住宅であれば500万円までが非課税となります。

この質の高い住宅とは、次のいずれかの基準に適合する住宅です。

・断熱等性能等級が4以上または一次エネルギー消費量等等級が4以上の住宅

・耐震等級が2以上または免震建築物の住宅

・高齢者等配慮対策等級が3以上の住宅

また、贈与を受ける人にも要件があり、贈与年の1月1日時点において18歳以上であることや、贈与年の合計所得金額が2000万円以下であるなどの条件があります。

相続時精算課税制度を活用し賢く節税

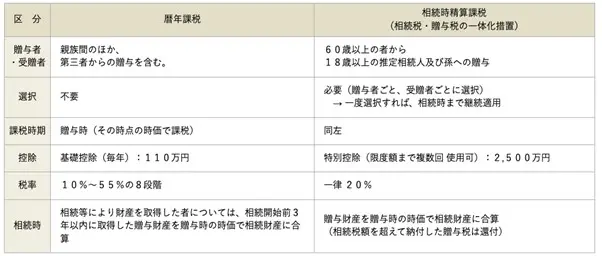

相続時精算課税は、将来相続が発生したときに相続税の課税対象とすることを条件に、贈与された資金の合計額から2500万円までが非課税となる制度です。暦年課税と相続時精算課税との比較は図表1となります。

【図表1】

出典:財務省 贈与税に関する資料

例えば相続税がかからない3000万円程度の資産を持っている親が、子がマイホームを購入する際、住宅ローンの頭金1000万円を援助した場合、暦年課税の額は以下(177万円)となります。

(1000万円-110万円)×30%-90万円=177万円

ただし、相続時精算課税制度を活用すれば、2500万円までは非課税となり、1000万円の額であれば贈与税の負担がありません。今後親の資産が増えず課税のルールに変更がない限り、相続時に贈与を受けた1000万円が相続採算に加算されても相続税に影響はない計算となります。

なお、相続時精算課税をいったん選択した場合は、暦年課税にかかる年110万円の基礎控除は受けられなくなるので注意が必要です。

生前贈与を検討する際は、専門家への相談がおすすめ

祖父母・親世代から、子・孫世代への支援を促進する生前贈与の制度としてさまざまな非課税制度が設けられており、それらを上手に活用すれば効果の大きい節税対策が可能です。

ただし、これらを利用するためには前提条件を確認したり事前に税務署等への届け出を行ったりと、当事者の負担は小さくありません。

もちろん個人で税務署等に照会することも可能ですが、誤った手続きを行うとペナルティーを受けるリスクもあるので、具体的な検討をする際には税理士等の専門家への相談をおすすめします。

出典

財務省 贈与税に関する資料

国税庁 No.4402 贈与税がかかる場合(令和4年4月1日現在法令等)

国税庁 祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし

国税庁 父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし

国土交通省 住宅取得等資金に係る贈与税の非課税措置

執筆者:山崎和義

2級ファイナンシャル・プランニング技術士