相続対策は「無縁」? 本当にもめやすいのは遺産1000万円以下?

しかし、相続対策をまったく行わないままにしておくと、遺産の分け方で家族がもめてしまうことがあります。本記事では、相続税の対策が不要な人に向けて、家族同士でもめないための相続対策の考え方を解説します。

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)

三菱UFJモルガン・スタンレー証券とオーストラリア・ニュージーランド銀行の勤務経験を生かし、お金の教室「FP君」を運営。

「お金のルールは学校では学べない」ということを危惧し、家庭で学べる金融教育サービスを展開。お金が理由で不幸になる人をなくすことを目指している。

少額の相続財産なら相続税はかからない?

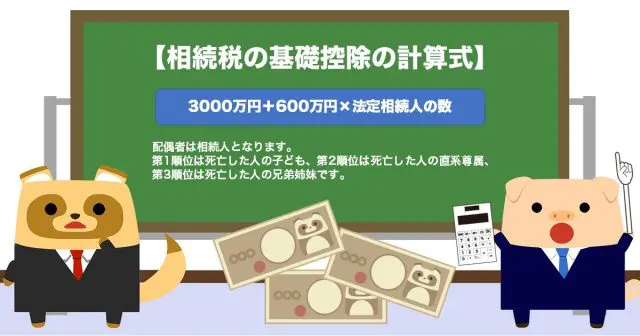

相続税は、相続人が相続する財産が少額であればかからないケースは多々あります。最も覚えやすい考え方が「基礎控除の範囲内かどうか」という基準です。相続税の基礎控除は、下記の式で計算します。

3000万円+600万円×法定相続人の数

法定相続人とは、民法で定められた相続人です。まず、配偶者は相続人となります。第1順位は死亡した人の子ども、第2順位は死亡した人の直系尊属、第3順位は死亡した人の兄弟姉妹です。

例えば、夫、妻、子どもの3人家族で夫が亡くなった場合は、妻と子どもが法定相続人になります。

法定相続人は2人なので、上記の式に当てはめると基礎控除は4200万円です。このケースは、妻と子どもが相続する財産について課税価格の合計が4200万円以下であれば、相続税はかからないということです。

相続財産が預貯金のみであれば、基礎控除の範囲か否かの判定は容易にできます。

しかし、相続財産に不動産や有価証券が含まれており、それらの相続税を計算するときの評価額が分からない場合は注意が必要となります。価値の上昇によって相続財産が基礎控除を超えていることがあるからです。

また、相続税を計算するときの課税価格は、各資産の種類によって評価方法が異なるため、時価でそのまま判断していいというものでもありません。判断で迷った際には、相続税に詳しい税理士などの専門家に相談することをおすすめします。

法定相続分とは?

民法には、相続財産の分け方(相続する割合)を「法定相続分」として定義しています。法定相続分は、誰が相続人となるかで図表1の記載のとおり、その分け方が異なります。

図表1【法定相続分】

| 相続人 | 法定相続分 |

|---|---|

| 配偶者と子ども | 配偶者2分の1 子ども2分の1 |

| 配偶者と直系尊属 (父母、父母がいない場合は祖父母) |

配偶者3分の2 直系尊属3分の1 |

| 配偶者と兄弟姉妹 | 配偶者4分の3 兄弟姉妹4分の1 |

| 相続人が配偶者のみの場合。または子ども or 直系尊属 or 兄弟姉妹のみでそれぞれ1人の場合 |

すべて |

国税庁「No.4132 相続人の範囲と法定相続分」より筆者作成

子ども、直系尊属、兄弟姉妹がそれぞれ複数いる場合は、同じ順位の相続人で均等に分けます。例えば、相続人が妻と子どもであり、子どもの人数が2人なら、子ども1人の法定相続分は2分の1のさらに2分の1になるので、4分の1ということになります。

ただし、実際に相続財産を相続人同士で分ける際には、必ず法定相続分で分けなければならないということはありません。法定相続分にかかわらず、遺言書があれば、遺言書の内容に従って相続財産を分けるのが一般的です。

また、遺言書がない場合は法定相続人全員で遺産分割協議を行い、相続財産の分け方を決めます。遺産分割協議で相続人全員が合意すれば、遺言書の内容と異なる遺産の分け方を選択することも可能です。

「法定相続分なんて必要のないルールなのでは?」と思う人もいるかもしれませんが、法定相続分は相続税の計算過程で必要となるので役割はあります。また、遺言の作成や遺産分割協議をする際の目安にはなります。

遺産分割でもめる場合とは?

遺産分割でもめるのは、端的にいうと「相続人が納得できない場合」です。具体的には、遺言書がない場合が挙げられます。

遺言書がない場合は、遺産分割協議を行う必要があります。その際に、相続人同士で利益相反が起きることがあります。例えば、1000万円の相続財産を2人で分ける場合、1人が600万円を受け取れば、もう片方は400万円しか受け取れません。

一見すると「500万円ずつ分ければいいのでは?」と思いますが、仮に2人のうち、どちらかが故人が生前に身の回りの世話を献身的にしていたような場合、均等に分けることが平等とはかぎりません。

故人の世話をしていた人は「当然、自分は多めに遺産を受け取れるはず」と考えますし、世話をしていなかった人は「法定相続分どおりに均等に分けたらいいのでは?」と考えるなど、意見が食い違うわけです。

故人への貢献度が高い人ほど、均等に分けるよりも高い配分を期待する一方、分け前が少なくなる側の人は、理由はどうであれ均等ではない分け方に対して「納得がいかない」と思ってしまいがちです。

遺言書に、誰にいくら資産を渡すのかが理由とともに明確に記載されており、その内容も親族間であらかじめ話し合ったものであれば、相続人が納得できる可能性は高まります。

まとめ

相続財産の課税価格の合計が基礎控除の範囲であれば、相続税はかかりません。例えば、相続財産が1000万円程度であれば、相続税はかからないということです。

しかし、生前に推定相続人同士の話し合いや遺言書の作成をしておかなければ、相続が発生した際にもめる可能性は高くなります。相続税の申告や納税準備が不要なケースでも、家族でもめないための事前の相続対策は必要だということです。

出典

国税庁 No.4152 相続税の計算

国税庁 No.4132 相続人の範囲と法定相続分

執筆者:遠藤功二

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)