まとまった金額を子に渡したいけど贈与税が心配……それなら相続時精算課税制度の利用を検討してみよう

でもその問題、「相続時精算課税制度」を使えば解決できるかもしれません。これはどんな制度でしょうか? 本記事で解説します。

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。

長期に渡り離婚問題に苦しんだ経験から、財産に関する問題は、感情に惑わされず冷静な判断が必要なことを実感。

人生の転機にある方へのサービス開発、提供を行うため、Z FinancialandAssociatesを設立。

目次

相続時精算課税とは?

相続時精算課税の制度とは分かりやすくいうと、60歳以上の父母や祖父母から成人(18歳)以上の子や孫などへの生前贈与にかかる贈与税の負担を軽くする制度です。

負担が軽くなる仕組みはこうです。

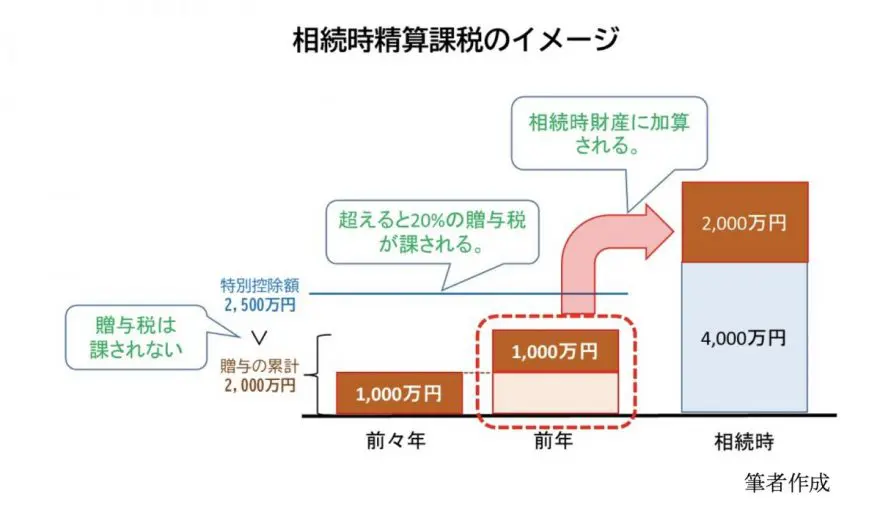

相続時精算課税制度を使うと、受贈者(財産を受け取る人)は贈与者(財産を渡す人)が亡くなるまでの複数年にわたり、合計2500万円の「特別控除額」が与えられます。贈与の累計額がこの特別控除額の範囲内であれば、贈与する財産の種類、価格、そして回数を問わず、贈与税がかかりません(ただし、特別控除額を超えた額には一律20%の贈与税がかかります)。

例えば、この制度の適用を受けた受贈者のYさん(30歳)が、贈与者である父から2年間の間に現金総額2000万円の贈与を受けたとします。この場合、贈与の累計額は2000万円で2500万円の特別控除額の範囲内ですから、子が贈与税を払うことなく、父は贈与できます。

しかし、相続時精算課税制度はここで終わりではありません。

贈与者が亡くなったときの相続税の算出の際に、この制度を使って贈与した累計額を相続財産に加算する必要があります。

再び例に当てはめると、Yさんの父が亡くなり預金4000万円をYさんが相続することになったとします。この場合、相続税の計算のもとになる財産はいくらでしょうか? それは預金の4000万円ではなく、生前贈与した2000万円を合わせた6000万円になります。

図表1

贈与税も相続税もかからず贈与できることも

「なんだ、贈与税がかからなくても後で相続税がかかるなら、単に税金の後払いじゃないか。私には意味がない」そう思われた方もいるかもしれませんが、そんなことはありません。

もし、この制度を使わないで年間1000万円、2年で合計2000万円の生前贈与を行った場合は税率30%が適用され、354万円の贈与税(※1)が課されることを考えると、贈与をした時点で税金がかからず、すぐに贈与できることは大きなメリットです。

(※1)[1000万円(贈与累計額)-110万円(贈与税の基礎控除額)]×30%(贈与税率)-90万円(控除額)=177万円×2回=354万円

特に、将来贈与者が亡くなっても相続税がかかる見込みのない(例えば、相続財産が基礎控除以下の見込み)の方は贈与税も相続税もかからず、多額の贈与ができます。

値上がり見込みの財産を贈与するときもメリットが

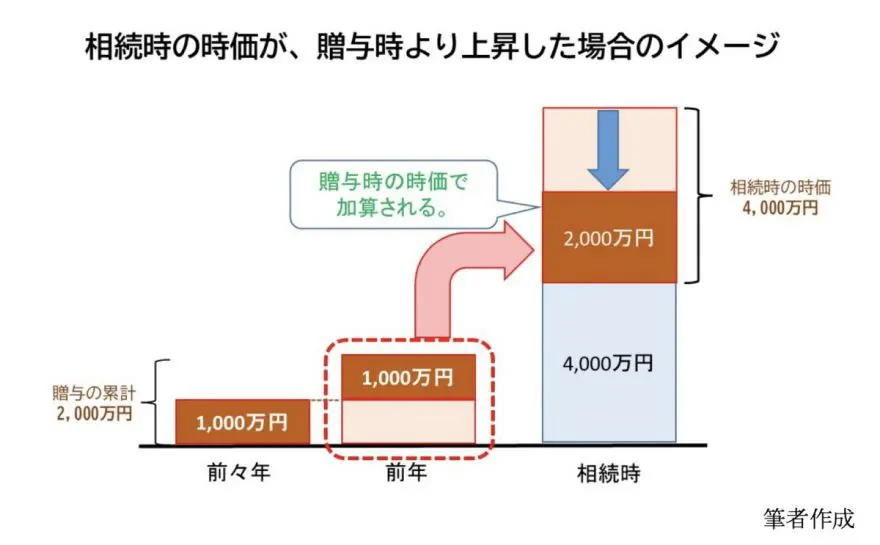

さらに、土地や建物などの不動産や有価証券などの値動きがある財産のうち、値上がりする見込みのある財産を贈与したい方にとっても、相続時精算課税制度の活用はメリットがあります。

その理由は、相続時精算課税制度において相続時の財産に加算される贈与資産は「相続時の価格」ではなく「贈与時の時価」で加算されるためです。

例えば、前述のYさんの父が相続時精算課税制度を利用して贈与した株式の時価が2000万円で、相続時に倍(4000万円)に値上がりしたとします。この場合、相続時に加算される贈与の額は値上がり後の4000万円ではなく値上がり前の2000万円です。

図表2

この仕組みを利用することで、相続税の節税につなげることができます。前述の例において、法定相続人が2人で基礎控除以外の控除がないと仮定すると、もし相続時精算課税制度を使っていれば相続税は220万円。一方、同制度を使わなければ560万円(※2)。その差は倍以上です。

(※2)

相続時精算課税を使う場合:

相続財産6000万円-3000万円+600万円×2人= 課税価格1800万円

1800万円×税率15%-50万円=相続税額220万円

相続時精算課税を使わない場合:

相続財産8000万円-3000万円+600万円×2人=課税価格3800万円

3800万円×税率20%-200万円=相続税額560万円

しかし、贈与する財産は、確実に値上がりが見込めそうなものを選択できるのが好ましいといえます。なぜなら、前述の例とは逆に、贈与した財産が贈与時より値下がりすると、相続税は相続時精算課税制度を使わない場合と比べて増えてしまいます。

相続時精算課税を選ぶ前にこれだけは注意!

ここまで見てきたように、大きなメリットがある相続時精算課税制度ですが、一方で注意点もあります。相続時精算課税制度は一度選択すると取り消しはできないので、以下の注意点をよく押さえたうえで利用を検討してください。

1.基礎控除(110万円)が使えなくなる

一度相続時精算課税制度を選択すると、贈与税の基礎控除(年110万円)が使えなくなります(ただし、令和6年1月1日以降に受けた贈与は年110万円の控除が利用可能。ただし、暦年課税の基礎控除とは別途措置)。

「年間で110万円までの贈与なら贈与税もかからないし、申告も必要ない」と思っている方は注意してください。

2.いつの贈与であっても相続財産に加算される

これまでは生前贈与の相続財産への加算期間は、被相続人の死亡前3年(令和6年度1月1日以降は7年に改正)以内というルールがありました。

しかし相続時精算課税にこのルールはありません。被相続人の死亡の何年前であろうと、相続時精算課税制度を使って贈与した額が相続財産に加算されます。

したがって、例えば生前贈与して3年(7年)以上たつのを待つ、といった相続税の節税手法を使っているような方は要注意です。

3.届出と申告が必要

相続時精算課税制度を利用するには、届出が必要です。この届出をしないと現行の暦年課税のままです。間違って届出をせず2500万円の特別控除の範囲内で贈与をしても、通常の贈与税(税率10~55%)がかかってしまいます。

具体的な手続きとして、受贈者が贈与を受けた翌年の2月1日〜3月15日までの間に、贈与税の申告書に「相続時精算課税選択届出書」を添付して所轄の税務署へ提出します(ただしe-Taxで贈与税の申告をすれば、同書面はオンラインで提出できます)。

その贈与、相続時精算課税制度の活用以外に方法があるかも

ここまで相続時精算課税制度の基本について説明しました。

お子さまや孫への贈与を考えている方はぜひ本記事を見直しつつ、疑問があれば税務署や専門家に確認しながら準備を進めてみてください。

ただし、最後にもう一つ注意点があります。その贈与は、相続時精算課税制度の利用以外にも、合理的な贈与方法があるかもしれません。

例えば、教育費や生活費として渡す場合は、必要なとき、かつ必要と認められるものに限り贈与税が非課税になります。また、教育資金や結婚・子育て資金の一括贈与や、住宅取得等資金の贈与などであれば、非課税制度が利用できる可能性があります。

思い当たる方は、併せて検討してください。比較検討が難しい場合は、FPや税理士など専門家に相談するのがよいでしょう。

執筆者:酒井 乙

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。