【2500万円まで非課税】相続時精算課税制度とは? どんな人が選択するべき?

相続時精算課税制度を使えば、子や孫に2500万円まで贈与税なしで生前贈与ができますが、令和5年の税制改正(令和6年1月1日施行)により、この制度が大きく変わることが予定されています。

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

制度概略

財産を生前贈与した場合には贈与税、親が死亡した後で相続人が取得した場合には相続税の対象となります。贈与税と相続税では、基礎控除の金額や税率に大きな差があります。

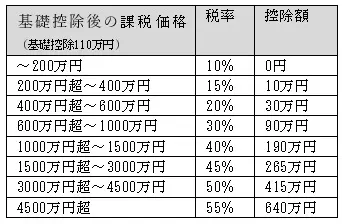

(1)贈与税特例税率(18歳以上の者が直系尊属から贈与を受けた場合)

例)親から50歳の子に3000万円贈与

課税価格=3000万円-110万円=2890万円

贈与税=2890万円×45%-265万円

=1035万5000円

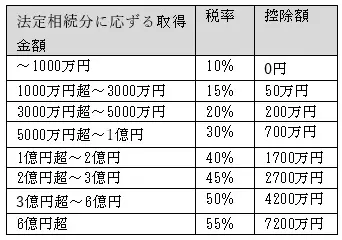

(2)相続税率

例)法定相続人が1人で、遺産3000万円

基礎控除額=3000万円+600万円×1人

=3600万円

課税価格=0円(基礎控除以下)

相続税=0円

3000万円を子に渡す場合、相続まで待てば非課税なのに対し、生前贈与では高額の贈与税が発生します。これでは、相続まで資産承継ができず、塩漬け状態の財産が殖えてしまいます。

相続時精算課税制度は、贈与者ごとに、2500万円までの生前贈与額にかかる贈与税を非課税とする代わりに、相続発生時には、遺産に生前贈与した財産を足して、相続税を課税する制度です。

生前贈与額が2500万円を超えたときには、超えた部分に20%の贈与税が発生します。相続発生時には、この贈与税額は、相続税から差し引かれます。

利用促進のため制度改正

この制度は、高齢者の財産を早期に若い世代に移譲して、有効活用することを目指したものですが、当初の見込みより活用がされていなかったこともあり、今回改正となりました。

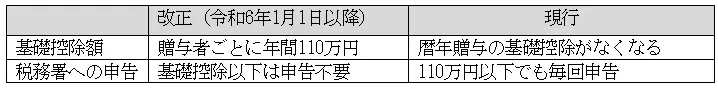

※変更点

これまでは、一旦相続時精算課税制度を利用すると、暦年贈与による相続税の節税対策ができず、税務署への申告も手間でした。改正により、使いやすさは向上します。

暦年贈与より節税になる場合もある

今回の改正では、暦年贈与にも変更があり、生前贈与により取得した財産が、相続時に相続財産に加算される期間が、3年から7年になります(ただし延長された4年間の贈与は100万円まで加算対象外)。相続時精算課税制度においては、改正により、相続時に相続財産に加算されない毎年110万円の基礎控除が新設されました。

例)年間110万円ずつ10年間暦年贈与したのち相続発生した場合

(1)暦年課税制度利用時の相続財産への加算額

110万円×7年-100万円=670万円

(2)相続時精算課税制度利用後の相続財産への加算額=0円

ただし、贈与税の基礎控除について、暦年贈与は受贈者ごとに110万円ですが、相続時精算課税制度では贈与者ごとに110万円です。また、暦年贈与で持ち戻しの対象となるのは、相続や遺贈により財産を取得した人に対する生前贈与だけです。例えば、長男の妻にした生前贈与は持ち戻しの対象外です。

相続税の基礎控除を超える財産がある場合は、どちらが節税になるかしっかり検討しましょう。

相続時精算課税制度を選択するべき人

相続時精算課税制度をいったん選択すると、暦年課税に戻ることはできませんので、しっかりと考えて選択しましょう。

以下のような人は、相続時精算課税制度が有利と考えられます。

(1)財産額が相続税の基礎控除以下で、2500万円以下の贈与をしたい

贈与税も相続税も掛からず、若い世代に財産が渡り、有効活用が期待できます。

(2)財産を渡したい相手が、子や孫のうちの誰か1人である

相続時精算課税制度の110万円基礎控除は贈与者ごとの金額で、受贈者が子や孫に制限されています。贈りたい相手が複数である場合や、子や孫以外である場合は、暦年贈与等の方が有利になることもあります。

(3)財産の価値が上昇する見込みである

相続時の持ち戻しは、贈与時の評価額でされますので、評価の低いうちに贈与すると相続税の節税になることがあります。

相続税の節税対策で相続時精算課税制度の利用を検討する場合には、試算によりどちらが有利か確認する必要があります。税金の計算は複雑で面倒ですので、相続に強い税理士に相談するのがよいでしょう。

執筆者:宿輪德幸

CFP(R)認定者、行政書士