家族信託とは? メリット・デメリットや手続きの流れ、費用について解説

自分が元気なうちに、あらかじめ不動産や預貯金などの財産を特定して、信頼できる家族がどのように扱うのかを契約書で定めて任せることができるのです。

家族信託は、成年後見制度よりも簡単で柔軟に設定することができ、遺言書と組み合わせて有効に活用すれば、将来の備えとして安心で確実な方法になります。

この記事では、家族信託の概要や手続き内容、メリット・デメリットおよび活用例や注意点までを詳しく解説しています。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

目次

家族信託とは?

家族信託とは、あらかじめ家族のなかから財産管理や運用・処分を任せる「受託者」を選任しルールを決めておくなどして、万が一に備えることができる財産管理制度です。

例えば、自分が認知症になるなど、財産管理ができなくなったときの財産管理や処分の方法、自分が亡くなり、障がいをもった子どもが残された場合のその子の生活サポート方法などを、あらかじめ財産の管理運用処分権限を付与した「受託者」の選任とルールの制定をして、将来へ備えることを可能にする制度です。

家族信託は、遺言書や後見制度とともに利用すれば、遺言書や後見制度ではできない財産の管理が可能となり、より自由度の高い財産管理が行えます。また、資産の管理や処分を専門家ではなく家族に託すため、高額な報酬がかからず誰でも利用しやすい仕組みになっています。

家族信託の目的

家族信託の目的を3つご紹介します。

1.祖父母や両親の認知症対策

親が認知症になれば下記のことが考えられます。

・銀行の預金口座が凍結される

・不動産の活用ができなくなる

・相続対策(贈与や遺言など)ができなくなる

・リスク(浪費が増える・詐欺被害にあう)が上がる

家族信託を使えば、子どもがそのリスクや生活における不自由さの抑止や緩和ができるのです。ただし、親が認知症になってからではこの家族信託はできなくなります。

2.高齢家族に代わり収益不動産を管理

自分がもっている収益不動産の運営や管理は認知症を患うと適切にできなくなります。しかし、そうなる前に対策ができれば、認知症になっても管理運営を任せて収益を受け取ることができます。

また、自分が施設へ入居する際の資金調達として収益不動産を現金化しなければならない場合でも、家族信託によって子どもに収益不動産の処分権限を付与しておけばそれが可能です。

3.親亡き後の課題を克服

親がいる間は障害をもった子どもの生活サポートは充分にできますが、親が死亡したり認知症になったりすると、子どものために適切に財産を使ってサポートすることができなくなります。

子どもへのサポートについて志なかばで自分が亡くなっても、信頼できる兄弟などへ家族信託で想いを託せたら、親の遺産の承継や生活資金の管理ができるようになるのです。

家族信託の関係者

家族信託とは、「委託者」「受託者」「受益者」の3者が基本的な当事者となり、下記のように関係者間でおのおのが将来行うべき役割を約束することです。

・委託者:財産を家族(受託者)へ信託する人

・受託者:信託財産の名義をもって管理・運営・処分を行う人

・受益者:信託財産から発生する利益を受ける人

なお、上記目的の1.2のケースでは、委託者である親が受託者である子どもに財産を信託し、その利益を親が受益者として受け取るような、委託者と受益者が同一人になるケースが一般的です。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

家族信託手続きの費用

家族信託の手続き費用は下記の通りです。

<自分で手続きを行った場合>

・公正証書作成費用:3.3~11万円

・家族信託登記費用:固定資産税評価額の0.3~0.4%の登録免許税

※公正証書作成は、必ず必要ではありませんが、トラブルの予防策として有効です。

<専門家へ手続き依頼した場合>

・コンサルティング報酬:信託財産評価の約1%程度

・信託契約書の作成報酬:10~15万円

・家族信託登記依頼報酬:10~15万円

司法書士や弁護士などの専門家によって報酬の内訳が若干異なります。例えば、初期費用は安いものの、家族信託開始後からは継続的に費用がかかり続けるという報酬形態もあるため、報酬形態や内訳の確認が必要です。

また、家族信託開始後に、家族信託の委託内容が変わった場合や、家族信託終了時の手続きの際に、実費と専門家へ支払う報酬がかかります。

<家族信託の課税関係>

「委託者」と「受益者」が同一人になる一般的なケース(自益信託)では、財産を信託によって移転させたとしても贈与税などが課税されることはありません。

ただし、不動産などの登録が必要な財産を移転させた場合には、登記や登録に必要な登録免許税などの税金は課税されます。

一方で、「委託者」と「受益者」が異なるケースでは「委託者」から「受益者」へ信託財産が移転されたとみなされ、下記のようなケースで課税されます。

・移転の適正な対価(信託財産の売買代金のようなもの)の授受がない場合は、「受益者」が無償で信託財産を譲り受けたとして「受益者」に贈与税を課税

・適正な対価が支払われた場合は、「委託者」に利益があったとして「委託者」に譲渡所得税を課税

・「受益者」を変更する際も同様の判断で、「新受益者」に贈与税や相続税もしくは「旧受益者」に譲渡所得税を課税

・信託財産が不動産なら信託登記が必要で、その際には不動産の実質的所有者である「受益者」が登録免許税を負担すると規定するのが一般的

家族信託開始後の信託財産からの収益や費用は「受益者」に関わるとされ、「受益者」に所得税が課税されます。

また、家族信託契約の終了で信託残余財産は契約どおり帰属権利者に移転しますが、「受益者」と帰属権利者が同じなら信託財産の移転がないため課税は生じません。

帰属権利者とは、何かしらの理由によって信託契約が終了または解除となった際に、その信託財産が帰属する先として指定をされている者です。

一方で、「受益者」と帰属権利者が異なる場合は、適正な対価の授受の有無に応じて、帰属権利者に贈与税や相続税もしくは「受益者」に譲渡所得税の課税が生じます。さらに、信託財産が不動産なら登録免許税や不動産取得税が課税されます。

このように、開始時・運用時・終了時で実費や税金がかかり、場合によっては専門家への報酬も加わります。将来までの費用の総額を計算して、契約内容や運用方法および専門家へ依頼をするかどうかを検討しましょう。

家族信託の注目度が高いのはなぜ?

家族信託は、高齢になって自分で分別がつかなくなり家族に迷惑をかけたくないという気持ちから注目されるようになり、少しずつ実用例が増えてきています。

認知症リスクに備える必要があるため

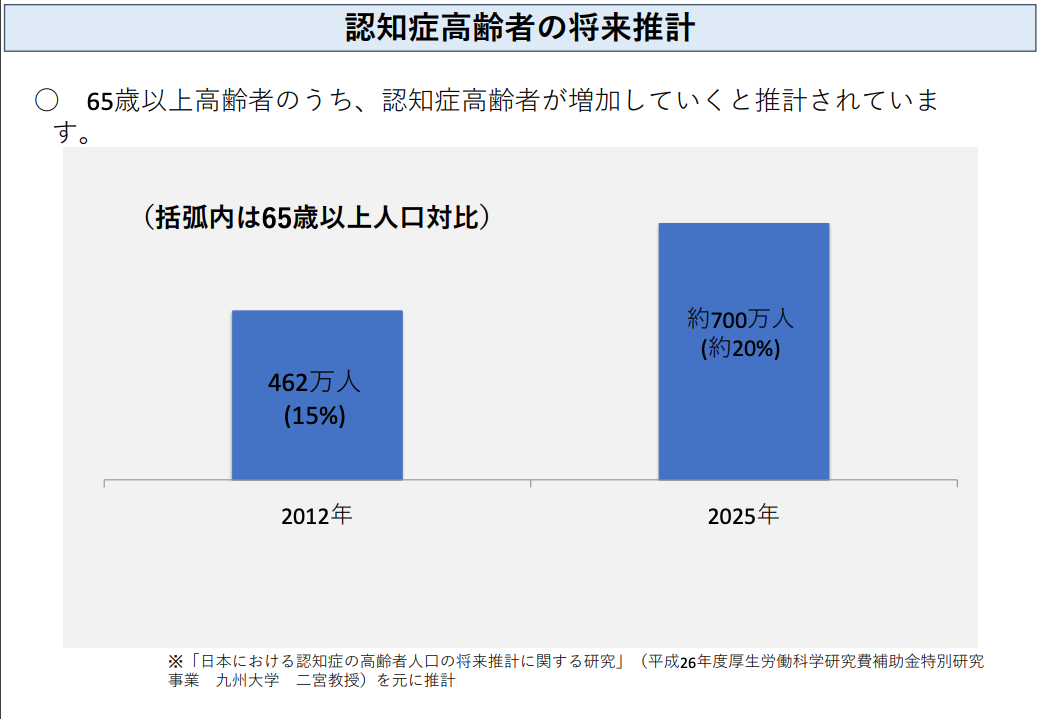

厚生労働省は図表1のように、2025年には、65歳以上の方が認知症を患う比率は、65歳以上の人口に対して約20%になっていると推測しています。つまり、65歳以上の親をもつ子どもの約20%は、親の認知症リスクを想定して家族信託などの備えをしておいたほうがよいということになります。

図表1

※厚生労働省 認知症の人の将来推計についてより引用

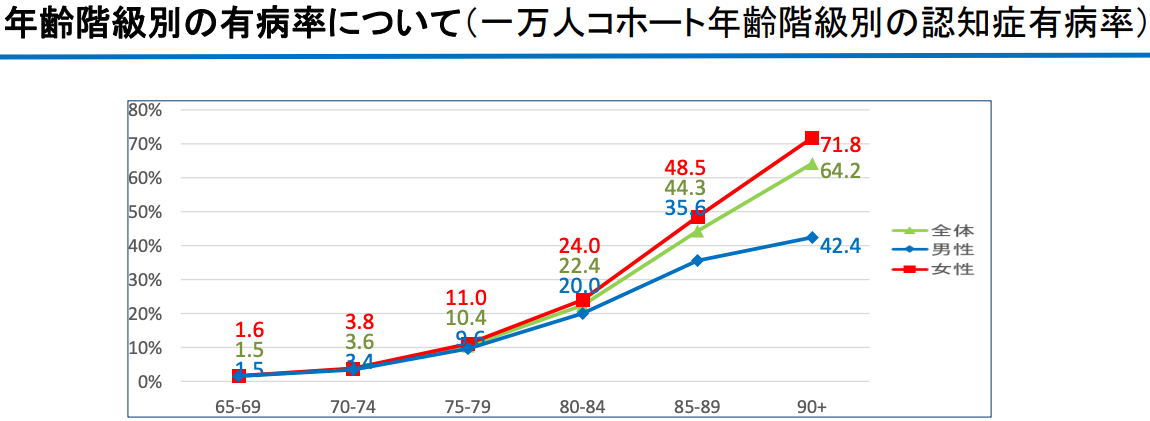

さらに、65歳以上の高齢者の「認知症有病率」は、年齢とともに図表2のグラフのように増加しているという調査結果もあります。

図表2

厚生労働省 認知症への対応力強化より引用

図表2から、一定数の親が生存中のどこかの時点で認知症を発症する可能性があることになりますので、早いうちから認知症になった場合に、その後の対策をどうするのかについて、家族間で話し合ったほうがよいといえます。

ちなみに、親が認知症になった場合に困ることとして下記の状況があります。このような場合を想定して事前にどう対策するのか、具体的に考えておきましょう。

・親名義の不動産の状況に応じた売買や賃貸ができない

・預金口座が凍結されて親に使う費用さえも出金できない

・資金調達が必要でも親名義の株式や債券の取引ができない

任意後見よりも財産管理がしやすいから

家族信託と比較される制度として「任意後見制度」と「法定後見制度」があり、概要は下記の通りです。

<任意後見制度>

被後見人(後見人を立てる人)の判断能力が今はまだ確かではあるが、将来の判断能力低下に備えて、任意後見人(子どもなど)の任命やお願いしたい業務などの契約内容(任意後見契約)を決めて、有償で公証人に公正証書作成してもらいます。

制度が適応されるのは、公正証書の手続きが終わってすぐ制度を利用する場合や、状況に応じて次第に移行する場合、本人の判断能力が低下して任意後見人の後見事務を監督する「任意後見監督人」が選任されてから任意後見をスタートさせる場合などがあります。

<法定後見制度>

被後見人の判断能力が不十分になったあとに、家庭裁判所から選任された成年後見人が被後見人の法律行為をサポートする制度で、家庭裁判所へ「後見等の開始の申立て」を行います。

本人の判断能力の程度によって「後見」「保佐」「補助」の3つに分かれ、それぞれが家庭裁判所から与えられた代理権の範囲内で、本人の利益だけを考えて法律行為を代行します。

<家族信託と法定後見制度の財産管理に関する違い>

家族信託は、後見制度よりも財産管理の自由度が高く、委託者(親)が保有する財産を受託者(子どもなど)に託し、管理・運用・処分などを自由に設計して契約できます。

一方で、法定後見制度による財産管理では被後見人(親など)の財産処分に関して柔軟性が低いため、資産運用や相続税対策などには不向きです。また、裁判所への定期的な報告義務があるため、後見人にとって事務負担が大きいことがネックです。

家族が元気なうちに財産承継ができる

家族信託では、委託者の判断能力が確かなうちに資産の管理運用がはじまるため、委託者自身も状況を見届けながら資産を承継できます。

本人の判断能力が確かであるため、委託者と受託者双方が納得しながら手続きを進められます。また、委託者の意思確認ができるため、手続きが簡便で開始までのハードルが低い点も家族信託の注目度が高い理由です。

家族信託のメリットとその理由

将来への備えとして家族信託を選ぶメリットとその理由を解説します。

後見制度よりも財産管理の自由度が高い

家族信託は、不動産やその他の財産の管理・運用・処分などが思うように設計できるなど、管理の自由度が後見制度よりも高いことがメリットです。

一方で、後見制度による財産管理は、本人の財産を減らさない「保守的で安全重視の管理権限になる」ため、柔軟性が低くなりがちです。また、裁判所への定期的な報告義務もあるため、後見人にとって手間や時間の負担が大きくなります。

親の判断能力が確かなうちに財産を承継できる

家族信託では、法定後見制度のように認知症になってから動き出すのではなく、委託者の判断能力が高いうちに資産の管理運用がはじめられます。また、委託者自身も財産管理に自分の意向が反映していることを確認しながら、次世代へと資産を承継できるのです。

本人が確かな意思表示ができるということは、家庭裁判所や財産管理人の力を借りなくても家族間の合意だけで済むため、手続きが簡単だということがメリットになります。

家族信託は遺産分割協議や遺言書の代わりになる

家族信託では死後に財産を承継する人を決められますが、遺言のような要件は必要ではなく、委託者と受益者の契約合意だけで設定でき、さらにその次の相続のことまで決めておけるため、遺言より幅広い効果が生み出せます。

また、自分の死後の遺産分割協議で相続人が揉めるリスクや、相続人のなかにも認知症の方がいれば協議ができないなどのリスクが排除できるため、相続の手続きがスムーズに行えます。

ただし、遺留分を侵害するような家族信託も有効ですが、遺留分侵害請求の対象になりうる点は注意が必要です。まだ最高裁判所の判例などが出ている訳ではないので、しっかりと専門家に相談して対策をする必要があります。

不動産の共有リスクを避けられる

遺産相続であるのが、不動産を共同で相続したために活用や処分ができず、揉める原因にもなるという問題です。

共有不動産で賃貸や売買をするには共有者全員の同意が必要であり、維持管理や修繕費用は共有者の持分比率に応じて全員が負担しなければなりません。全員の足並みが揃わないために不動産が塩漬け状態になれば、せっかくの相続財産も有効に活かせないのです。

しかし、不動産が共有でも家族信託で管理処分権限を1人に集約しておけば、受託者単独の意思で不動産が運用できて、生じた収益は共有者間で分配できるようになるのです。

親や子が破産しても倒産隔離機能が働く

子どもや親が破産した場合には、それぞれがもっている財産は債権者に差し押さえられます。

しかし、家族信託では破産しても信託財産を差し押さえることができないため、委託者の親もしくは受託者の子どもが破産しても家族信託が保護機能として働きます。

ただし、委託者が破産した場合に委託者が受益権(信託財産から収益を得る権利)をもっている場合には、信託不動産は差し押さえられないものの、信託受益権は差し押さえられることに注意しましょう。

また、倒産隔離機能を利用して、意図的に財産を逃して破産するようなケースでは、このような詐害信託が取り消されることもあるので注意が必要です。

家族信託のデメリットとその理由

将来への備えとして家族信託を選ぶデメリットとその理由を解説します。

判断能力が低下したあとは家族信託を使えない

家族信託は委託者と受託者がお互い自分の意思で合意して契約を交わすため、委託者が認知症を患うなど判断能力が低下してからは使えません。判断能力を失った状態で行った家族信託の契約は無効になります。

ただし、認知症の初期症状が出始めたかもしれない時期であれば、完全にただちに判断能力が失われたとはいえませんが、このような状態で家族信託契約をした場合には、後日紛争の火種になる可能性があります。しかし、この先いつ判断能力が失われるかは個人差があるため、まずは早めに家族が集まって検討するほうがよいでしょう。

身上監護は後見制度で保護するしかない

認知症対策を主たる目的とするなら、家族信託で全てをまかなえるわけではありません。

例えば、身上監護権(医療や介護の契約などを本人に代行する権利)を行使して本人をサポートするなら、家族信託制度と後見制度の併用が必要になる場合があります。

手間のかかる財産管理をする必要がある

財産管理のなかでも不動産管理については、維持管理業務として現地へ出向いて行わなければならないことがあり、管理のために自分で調べたり、決断を迫られる場面もあります。また、他人へ損害を与えるリスクなどの管理者責任の重圧によってストレスを抱えることもあります。

そのため、受益もないのに管理の手間と時間を差し出す人は少なく、受託者の指定で揉めることも少なくありません。

親族間の不公平感につながる恐れがある

家族信託を使って「家業の事業承継も同時に行う場合」に、信託契約で指定した財産や受益権の後継者に対して、その他の相続人が遺留分が侵害されたと金銭を要求してくることがあります。

遺留分は、法定相続人が相続財産を受けられる最低限の割合を法律が保証している権利であるため、請求を全面的に拒絶するわけにもいかず、話し合いがまとまらずトラブルが大きくなる場合があるのです。

家族信託によって財産を得る者と得られない者が出ることや、遺留分に配慮して、手続きを進める前に必ず関係者の理解を得ておきましょう。

節税対策の手段としての期待感は薄い

家族信託をしてもしなくても、親がもっている賃貸物件で収益が出れば所得税がかかり、不動産を贈与すれば贈与税、相続すれば相続税がかかります。家族信託の前後で不動産評価が下がったり控除が増えたり税率が下がったりするような節税効果はないため、節税メリットは期待できません。

家族信託の流れと内容

家族信託の手続きの流れを、それぞれについて解説します。

STEP1. 家族信託の目的を決める

まずは、家族信託をする目的を決めます。

例えば、親が認知症を患っても親の預金口座から親の治療および介護などの正確な資金が引き出せるようにしたり、また、親が行っていた不動産事業の運営を止めることなく、家族が引き継いで以前と変わらず事業を運営し、収益を親に渡すなどです。

このように、家族信託は、認知能力が低下しても家庭裁判所を経由する手続きを使わずに、自由度の高い内容の契約に従って、財産の利用や活用を誰かに積極的に任せることができます。

STEP2. 信託契約書の作成をする

契約書に記載する条項の例として、以下の図表3をご参照ください。

図表3

| 契約条項 | 契約書条文の記載例 |

|---|---|

| 信託の目的 | ・金融資産を信託財産とし、管理運用および処分その他必要な行為を行って、受益者の生活支援と福祉を確保する |

| 信託の設定および信託財産 | ・委託者甲は、受託者に対し次の金融機関に預託している金〇〇円を信託 財産として管理運用および処分することを信託し、受託者乙はこれを引き受けた 金融機関名〇〇銀行〇〇支店 種別等 普通預金 口座名義人 委託者甲 |

| 受託者 | ・受託は次の通りとする 住所:東京都〇〇市・・・ 氏名:信託太郎 生年月日:昭和〇〇年〇〇月〇〇日 |

| 信託の期間 | ・信託期間は、委託者甲が死亡するまでとする |

| 受益者 | ・受益者は委託者甲とし、甲の死亡後は甲の配偶者(信託花子、昭和〇〇年〇〇月〇〇日生、以下配偶者丙) |

| 信託財産の管理に必要な事項 | ・信託財産は、新たな信託口座で管理を行う ・受託者は、毎年12月末日時点の信託財産を受益者に報告する ・信託が期間満了で終了したときは、受託者は現務を終了して信託財を帰属権利者に引き渡す ・この信託条項に定めのない事項は、受益者と受託者との合意または信託 法その他の法令に従う |

| 信託終了時の権利帰属者 | ・信託期間が満了したときは、残余の信託財産は受益者の相続人に、法定相続分の割合で帰属する |

| 信託報酬 | ・信託報酬は1ヶ年金〇千円とし、受託者自らがその金額の半額を毎年12月末日に信託財産から受け取ることができる |

※中谷絵理税理士事務所 家族信託契約書(遺言代用型信託契約)のひな型を基に作成

これらはあくまで例文であり、さらに詳細な条件で、より自由に設定することができます。注意点としては、曖昧な表現は避けてできる限り詳細に記載することと、相続を視野に入れた視点で内容を精査することです。

STEP3. 信託契約を締結する

委託者と受託者間で信託契約の内容について話し合いをして、契約書を取り交わします。信託契約書の公正証書化は必須条件ではありませんが、公証人が信託契約書の内容を確認して公証役場で保管してもらえるため、将来のトラブルを避けるためにも公正証書を使うことをおすすめします。

STEP4. 信託口座の開設

信託口座とは、預貯金の運用や不動産の賃料収入などの利益を保管しておく際に利用する口座です。受託者には資産の分別管理義務があるため、個人財産と信託財産が混ざらないように「受託者本人の口座」と「受託財産用の口座」を分けて、ガラス張りの管理を心がけましょう。

STEP5. 信託登記を行う

不動産の権利を第三者に適正に主張する方法は登記しかありません。そのため、信託財産のなかに不動産がある場合には、必ず名義人を委託者から受託者に変更する登記を行います。

なお、信託の登記は「委託者・受託者・受益者・信託条項など」が詳しく記載され、どんな内容で信託契約がされているか第三者がいつでも見られるようになります。

登記は法務局で行いますが、登記手続きが自分でできない場合には登記の専門家である司法書士に相談しましょう。

STEP6. 信託財産の管理、運用の開始

以上で家族信託に関する手続きは完了です。

ただし、家族信託では委託者と受託者が信託契約を締結した時点から資産の管理運用に関する義務が生じます。その義務とは「受託者は、信託契約に基づき、信託財産を善良な管理者の注意をもって、委任者の利益を最優先に管理運用するという義務」です。

家族信託は、委託者の判断能力が確かな時期から、委託者が見守るなかで受託者による資産の管理運用がはじまります。そして、委託者が認知症になり判断能力を失っても、受託者は信託契約どおりに信託財産の管理運営を継続できます。

家族信託を利用する際の注意点

家族信託では、専門的で幅広い知識を使って、信託特有の課題を克服する必要があります。

判断能力があるうちにしか使えない

家族信託の絶対的な利用条件は、委託者が「確かな判断能力」をもった状態で契約することです。つまり、委託者が「自分の財産を誰に託し、どのように管理して、最後に誰に承継させるのか」という判断や意思表示ができる状況に限るということです。

判断能力が低下した意思能力がない状態での契約は民法上は無効であるため、認知症が発症してしまうと家族信託を利用することができません。

信託ならではの税務ルールがある

信託契約時の課税は前述の通りで、委託者と受益者が同一の場合と異なる場合で課税の有無や名目が異なります。

信託契約中は、信託不動産の場合、収支が赤字であっても赤字はなかったものとみなされるため、通常は不動産事業内で行える損益通算(利益を損失および経費と相殺する)は使えません。

そのため、信託後に大規模修繕を行った修繕費用を、経費として利益と相殺して利益を圧縮できないので、通常よりも多くの所得税を支払うことになる可能性があるのです。

信託契約終了時は、受益者と帰属権利者(残余財産を引き継ぐ)が同じなら課税されませんが、異なる場合には契約締結時と同様の観点で帰属権利者には贈与税(相続税)と不動産取得税、受益者には譲渡所得税課税、ならびに両者に登録免許税がかかる場合があります。

内容が難しく自分でできない場合がある

信託契約では、不動産・金融・税務・関連する数種の法律および書類作成の知識を要します。これらを一般人が専門家と同様のレベルで理解して実行することは困難です。

また、親族間で財産権が絡む問題を丁寧に説明して合意を取りつけながら進めていかなければなりません。このときの進行役が専門家ではなく親族のなかの1人であれば、他の親族が「進行役の都合が良いように恣意的な財産操作をしているのでは?」という疑念をもたれやすいといえます。

さらには、信託契約終了後や二次相続までを考慮しながら仕組みを組み立てていくには、実務経験が必要になる場面がたくさん出てくるでしょう。

家族信託を利用すべき人と活用例

家族信託は、自分が判断能力を失ったときや亡くなったときに、あらかじめ行いたいことを決めて確実に遂行する仕組みの準備ができます。

親の認知症に備えて資産運用と現金化を準備したい人

委託者兼受益者の親が認知症になる前は、受託者(子ども)が委託者の資産を運用して、親へ収益を渡します。そして、親が認知症になったあとも、受託者は引き続き委託者の資産を運用して収益を親へ渡し続けるのです。

さらに、委託者が亡くなった場合は受託者が第二次受益者となり、場合によっては相続税の納税などのために財産を売却し現金化できる権利も信託契約に盛り込みます。

認知症時の資産管理運用の対策としては、家族信託以外にも成年後見制度などがありますが、家族信託制度は成年後見制度よりも委託者への指示内容を柔軟に設定できます。

将来の複数回にわたる贈与の時期と相手と金額を準備したい人

委託者が、複数の孫へそれぞれの進学や結婚など複数回のタイミングで資金を贈りたいと考え、子どもと信託契約を締結して将来の孫たちへの贈与を設定します。委託者は親で受託者は子どもが担い、孫へ贈与するタイミングや金額を決めます。

このように、贈与までに時間がかかることやそれぞれに対して複数回行う場合には、その内容を遺言書として用意したうえで、遺言の確実性を高めるために信託契約で補強します。

なお、孫が未成年の場合には孫の代理人として子どもが信託監督人を選任し、孫の利益が確実に守られる仕組みを用意する場合があります。

障害がある子どもへ生活費や医療費の定期送金を準備したい人

障害によって自ら財産管理ができない子どもの場合は、親が亡くなったあとでも生活ができるように親が委託者で親族を受託者にし、将来的には子どもが受益者になる信託契約を設定します。信託財産からの収益を安定して子どもへ届け、生活や医療の費用に確実に充てられます。

家族信託を使えば、親族が受託者で親が委託者兼受益者としてスタートし、親の死後に受益者の地位を子どもへ移転する設定もできます。

家族信託まとめ|親の意思に沿った財産管理をするなら早めの準備が肝心

家族信託は、親が認知症になってからでは利用できない対策です。しかし、早めに調べ始め、準備に取りかかっておけば、将来、誰にどのようなことをするのかを柔軟に決めて、確実に実行できるのです。

親の認知症や財産の分配および死後のことを家族で話し合うことは気が引けることかもしれませんが、家族全員の将来のためにも勇気を出して早めに切り出すことが大切です。

なお、家族信託の手続きは自分でもネットや書籍で調べながら行えますが、さまざまな知識やテクニックを必要とするため、専門家に相談すると確実でしょう。この記事を参考に、ぜひ活用してみてください。

出典

相続・家族信託ガイド 家族信託の費用完全ガイド|手続開始から終了までの費用相場を解説

税理士法人髙野総合会計事務所 民事(家族)信託における税務上の取り扱い

厚生労働省 認知症の人の将来推計について

厚生労働省 認知症への対応力強化(地域包括ケアシステムの深化・推進)

中谷絵理税理士・行政書士事務所 中谷公認会計士事務所 信託契約書

執筆者:FINANCIAL FIELD編集部