相続税申告は自力で可能? 不要なケースの判断基準や手続きの流れを紹介

ただし、全ての相続人が相続税を納める必要はなく、相続税が課税されそうな場合でも特例を駆使すれば相続税が0円になる可能性があります。

この記事では、相続税申告が必要か不要かを判断する方法や、相続開始から相続税申告書の記載および提出までの流れ、特に難しい不動産の評価方法について解説しています。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

目次

相続税申告が不要な場合とは?

相続税申告が不要になるのは、下記の3つの場合です。

(1)正味の遺産総額が3000万円以下の場合

(2)正味の遺産総額から基礎控除を差し引いて0円以下になった場合は、原則として確定申告は不要

(3)上記(2)により残った遺産総額から控除の特例を差し引いて0円以下になった場合に、その控除特例が確定申告を要件としないものなら確定申告は不要

正味の遺産総額および確定申告を要する控除特例について解説します。

正味の遺産総額とは?

遺産は相続時点で被相続人が持っているプラス財産だけではありません。また、被相続人の借金などのマイナス財産も遺産に含まれるうえに、生前に被相続人からもらった贈与財産や被相続人の死亡によって受け取った生命保険金なども遺産と見なされます。

したがって、一般的な遺産に加えて被相続人が子どもへ行ったお祝いや、相続時精算課税制度を適用した贈与財産、ならびに相続開始前7年以内の生前贈与も遺産に加え、葬儀費用などを差し引いたものを「正味の遺産総額」とします。

確定申告を要する控除特例とは?

控除特例適用の要件として確定申告をしなければならない場合には、相続税額が0円であっても確定申告を要します。確定申告が要件になっている特例とそうでない特例は下記のとおりです。

●小規模宅地等の特例

●配偶者の税額軽減

●寄付金控除

●農地の納税猶予の特例

●未成年控除

●障害者控除

●外国税額控除

●相次相続控除

相続税申告が必要か不要か判断する方法

下記の手順で調べれば、相続税申告が必要か不要かが分かります。

(1)相続人の数を調べる

(2)相続税の基礎控除額を計算する

(3)相続財産を把握する

(4)遺産に含まれる不動産の評価額を計算する

(5)基礎控除額と正味の遺産総額を比較する

それぞれについて解説します。

相続税申告が必要かの判断方法(1)相続人の数を調べる

相続人は被相続人の身近にいることが多いものの、調査してみると新たな相続人が見つかる場合があります。そのため、被相続人の死亡から生まれた時点までの戸籍を全て集めて、そのなかで婚姻や離婚および養子縁組などで血縁者が増えていないか、現在把握している者以外に相続人がいないかを調査するのです。

相続税申告が必要かの判断方法(2)相続税の基礎控除額を計算する

相続税は、各相続人の相続税課税価格を全て足して課税価格の総合計を計算し、そこから相続人数に応じた基礎控除額を差し引いて、課税される遺産の総額(課税遺産総額)を計算します。その際に用いる基礎控除額は、下記の式で求めます。

基礎控除額=3000万円+600万円×法定相続人の数

例えば、相続人が配偶者と子ども2人なら、基礎控除額は4800万円(3000万円+600万円×法定相続人3人)です。

相続税申告が必要かの判断方法(3)相続財産を把握する

相続財産とは、被相続人が生前に所有していた財産です。ただし、相続財産はプラスの財産だけでなく、被相続人が負っていたマイナスの財産(借金や税金および未払金など)も含まれます。下記はプラスの財産とマイナスの財産の一例です。

●現金、預貯金

●株式や債券などの有価証券

●不動産および不動産上の権利

●自動車・パソコン・貴金属など

●借金(融資やローンなど)

●未払金(光熱費、家賃、クレジット請求など)

●税金や保険料

相続税申告が必要かの判断方法(4)遺産に含まれる不動産の評価額を計算する

不動産の相続税評価は複雑な計算が必要になる場合があり、土地と建物で評価方法が異なるため、それぞれ分けて計算して後から合算します。また、不動産以外は財産ごとに適した方法で評価します。

<土地の相続税評価の方法>

土地の相続税評価の方法には「路線価方式」と「倍率方式」の2つがあります。それぞれについて解説します。

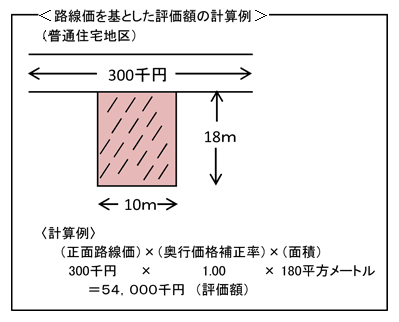

路線価方式

路線価とは、対象土地に面する道路ごとに付けられた土地評価に使う評価単価のことで、1平米当たりの金額を1000円単位でA~Gまでのアルファベットとともに記載されています。この路線価を使って土地を評価する方法を路線価方式と呼び、下記の式で計算します。

路線価×各種補正率×土地面積

路線価を使った土地評価額の計算例は以下の図表1をご参照ください。

図表1

※国税庁 No.4602 土地家屋の評価より引用

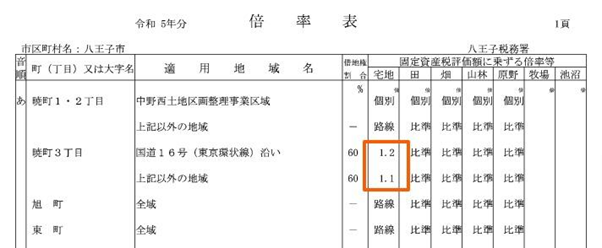

倍率方式

倍率方式は、路線価が定められていない地域での評価方法ですが、都市部から離れた郊外など農村集落地域がほとんどです。対象土地が市街地にあるなら、ほとんどの場合で路線価方式になります。倍率方式では下記の式で計算します。

固定資産税評価額×倍率

固定資産税評価額は「固定資産税課税通知書」もしくは役所で取得する「固定資産評価証明書」に記載されており、国税庁のサイト「財産評価基準書 路線価図・評価倍率表」で調べた倍率に乗じて計算します。以下の図表2のなかで対象となる土地が該当する住所に1.1や1.2などの記載があれば、それが倍率となります。

図表2

※財産評価基準書 路線価図・評価倍率表より引用

なお、貸地(他人に賃貸している土地)の相続税評価は自用地(自分で使用する土地)に比べて低くなります。貸地の相続税評価額は下記の式で計算します。

自用地の評価額×(1ー借地権割合)

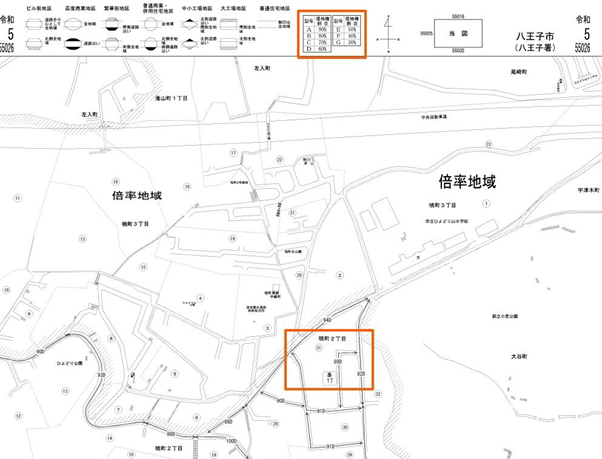

このときの評価額は、前述の「路線価方式」もしくは「倍率方式」で計算します。また、借地権割合は以下の図表3にある対象土地の路線価から分かります。例えば、路線価が「89D」なら1平米当たりの評価単価が8万9000円で、アルファベットDから借地権割合が60%だと分かります。

図表3

※財産評価基準書 路線価図・評価倍率表

ここで注意しなければならないのは、以上の評価方法は整形地(きれいな四角形の土地)に関するものである点です。

というのも、実際の土地の形は少なからずいびつであり、形状の補正をすることで評価額が下がり、相続税額も下がります。そのため「奥行価格補正率」や「奥行長大補正率」および「その他補正率」などの難解な補正計算は、評価計算の専門家である税理士に依頼して正しく評価してもらうことが一般的です。

<建物の相続税評価の方法>

建物については、固定資産税評価額を相続税評価額と読み替えてそのまま流用します。

<その他の財産の相続税評価の方法>

不動産以外は相続財産ごとに異なる下記の評価方法にしたがって相続税評価額を査定します。

●現金・預貯金:金額相当

●上場株式 :相続開始時の終値

●非上場株式 :同族株主か否か、会社規模(大・中・小)により評価が異なる

●宝石・貴金属:相続開始時の時価(専門家の鑑定による)

●骨董・美術品:相続開始時の時価(専門家の鑑定による)

さらに、相続時精算課税を適用する生前贈与財産や、相続開始前7年以内の生前贈与財産ならびに相続人ごとの特別受益は遺産に持ち戻し、葬儀費用などは遺産から差し引いて最終的な正味の遺産総額を確定させます。

ちなみに、特別受益とは被相続人が生前に贈与した財産で、進学費用や婚姻費用の援助もしくは住宅購入資金や事業開業資金の援助などが該当します。またそれらを遺産に組み入れることを「持ち戻し」といいます。

相続税申告が必要かの判断方法(5)基礎控除額と正味の遺産総額を比較する

(遺産総額)-(基礎控除額)を計算します。

●計算結果がプラス(0円以上)の場合には、原則として相続税の申告が必要です。

●計算結果がマイナス(0円以下)の場合には、原則として相続税の申告は不要です。

ただし、計算結果が0円やマイナスでも、適用した控除特例が確定申告を要件とするものなら確定申告をしなければなりません。その場合には、相続税の確定申告では特例の適用で0円になった計算の経緯を記載します。

相続税申告は自分でできる場合がある

相続税の申告は原則として自分で行います。

ただし、財産の種類や特例の適用有無などによっては複雑な計算が必要であり、不動産やその他の財産の性質を理解したうえで税務を行わなければならないため、ある程度の専門知識がなければ自分で申告することは難しいでしょう。

また、相続人同士が争うことなく遺産分割協議を成功させなければならないため、すでに揉めているなら弁護士や税理士に解決してもらうべきかもしれません。

なお、相続税申告期限である相続開始から10ヶ月を過ぎてしまった場合には、下記のペナルティが課される場合があります。

●過少申告加算税

●無申告加算税

●重加算税

●延滞税

【PR】「相続の手続き何にからやれば...」それならプロにおまかせ!年間7万件突破まずは無料診断

自分で相続税申告してもいい3つの判断基準

相続税申告は、データさえ集めてしまえば、後は申告用紙へ適切に転記するだけで書類が完成します。作成に関しても、国税庁が用意した手引き書やWebにある情報を参照すれば、それほど難しくはないでしょう。

しかし、相続税の申告においては、データの収集こそがもっとも重要で難しく大変です。下記の条件を満たす場合は、自分で相続税申告をしてもいい基準となります。

自分で相続税申告してもいい判断基準(1)相続人が少数かつ身近であること

相続人が1人なら、自分で相続税申告をしても良いでしょう。なぜなら、相続人が1人なら遺産は1人で相続するしかないため、遺産分割協議をする必要がなく揉めごとが起きないからです。また、1人でなくてもコミュニケーションがとりやすい少数の相続人だけなら、遺産分割で苦労することなく手続きが進められるでしょう。

自分で相続税申告してもいい判断基準(2)相続税評価の計算が簡単であること

遺産の種類が多岐にわたれば、それぞれの方法で評価しなければならず、各種の法律やルールを知ったうえで手続きをしなければいけません。

ただし、財産の評価額や相続税額の計算にかかる労力が少なく、各相続人ごとの計算や合算をする手間が少ないなど、相続税の計算が簡便であれば自分で行うのも楽になる場合があります。

自分で相続税申告してもいい判断基準(3)知識取得や平日の申請時間が確保できること

相続税の申告は、勉強や準備にそれなりの時間が用意できて、平日に手続きの時間が確保できるなら、自分で相続税申告をしても良いでしょう。

ただし、裏を返せば相続人の関係や遺産の評価が少しでも複雑であれば、自分で手続きをしないではじめから専門家へ依頼すべき場合があります。

相続税申告を税理士に依頼相談したほうが良い4つのケース

相続税申告を税理士に依頼したほうが良いのは下記の4つです。

(1)相続人が複数いる

(2)遺産の相続税評価が難しい

(3)特例を適用するかもしれない

(4)被相続人が生前贈与を行っている

それぞれについて解説します。

相続税申告を税理士に依頼相談したほうが良いケース(1)相続人が複数人いる

相続人が複数いる場合に、遺言書が見つかってその遺言書にしたがって遺産を分配する以外は遺産分割協議を行います。遺産分割協議では、相続人ごとに現状が異なるため適用できる特例によっても取り分が異なり、遺産分割への考え方の違いから全員が意見を合わせることが難しいケースもたくさんあります。

そのため、相続人が複数人なら税理士が遺産分割手続きを先導しなければまとまらない場合もあるのです。

相続税申告を税理士に依頼相談したほうが良いケース(2)遺産の相続税評価が難しい

特に、遺産総額が高額であり不動産を多く含む場合には、不動産の形状や環境により評価計算の方法は複雑です。収益不動産の場合には、建物自体の価値や将来の修繕費用および需要や客付けの難易度などの評価によって評価計算は難しくなるため、税理士に依頼したほうが良いでしょう。

相続税申告を税理士に依頼相談したほうが良いケース(3)特例を適用するかもしれない

いくつもの特例を適用する場合には、対象不動産が特例の要件に適合するかの判断や、特例を適用した場合の評価計算はさらに難しくなるため、税理士に依頼したほうが良いです。

相続税申告を税理士に依頼相談したほうが良いケース(4)被相続人が生前贈与を行っている

生前贈与を受けた者は、遺産分割協議において特別受益を受けたとして遺産の取り分に影響が出ます。

また、贈与時点で贈与税を納めずに相続時点で相続したものとして精算する(相続税精算課税制度)のであれば、相続開始時期に応じて相続税が変動し、重ねて適用できない相続時の特例もあります。したがって、それらの制約に沿って計算しなければならず、さらに評価計算が難しくなるため、税理士に依頼したほうが良いといえます。

相続税の申告手続きの流れ

相続税の申告手続きの流れは下記のとおりです。

(1)役所へ死亡届を提出

(2)被相続人の戸籍(除籍)を取得

(3)遺言書を探す

(4)財産調査と財産目録の作成

(5)遺産分割協議書の作成

(6)相続税申告書の作成

(7)相続税の申告・納付

それぞれについて解説します。

相続税申告の手順(1)役所へ死亡届を提出

被相続人の死亡から7日以内に、親族が役所へ死亡届を提出します。届出を受けた役所は税務署へ情報を連携します。

相続税申告の手順(2)被相続人の戸籍(除籍)を取得

被相続人の出生までの戸籍(除籍)を取り寄せて、死亡の事実を証明し全相続人を確定させます。

相続税申告の手順(3)遺言書を探す

被相続人の周囲で遺言書を探します。公正証書遺言を作成している場合は、公証役場で遺言の存在を確認することができます。

相続税申告の手順(4)財産調査と財産目録の作成

遺産分割協議および相続税申告のために被相続人の財産調査を行い、見つかった財産をまとめた財産目録を作成します。

相続税申告の手順(5)遺産分割協議書の作成

遺言書がない場合や、遺言書があってもその内容とは異なる相続をするには、遺産分割協議を行って協議書を作成します。協議書は、全員が協議に参加して実印で署名捺印をし、印鑑証明を添付しなければなりません。

相続税申告の手順(6)相続税申告書の作成

集めた情報や資料から財産評価や税額の計算を行い、相続税の申告に必要な数値を申告書へ転記し、必要な証拠書類も忘れずに添付しておきます。

相続税申告の手順(7)相続税の申告・納付

自分に相続があることを知ったときから10ヶ月以内に、被相続人の最期の住所地を管轄する税務署へ提出します。提出方法は「窓口持参」「郵送」「e-taxによる電子申告」の3つから選択します。

相続税の申告書を自分で作成する手順

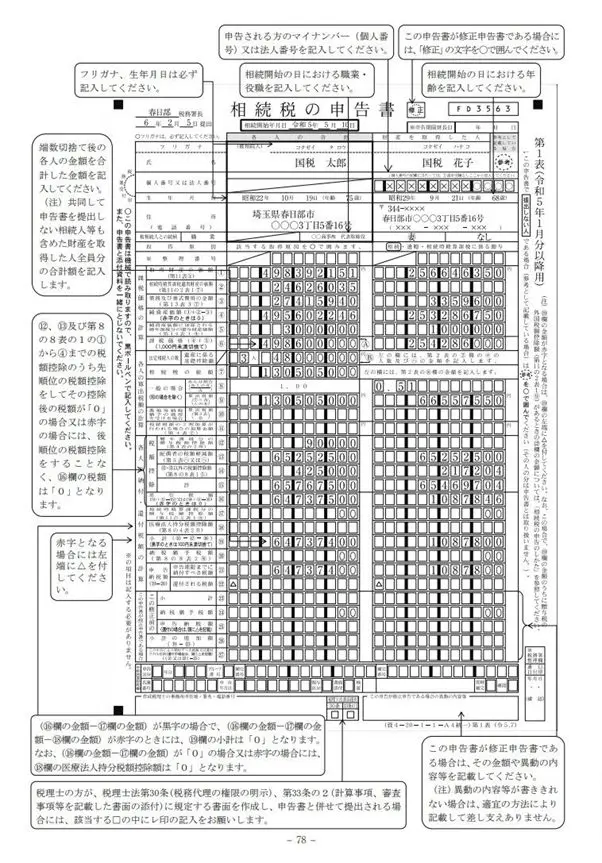

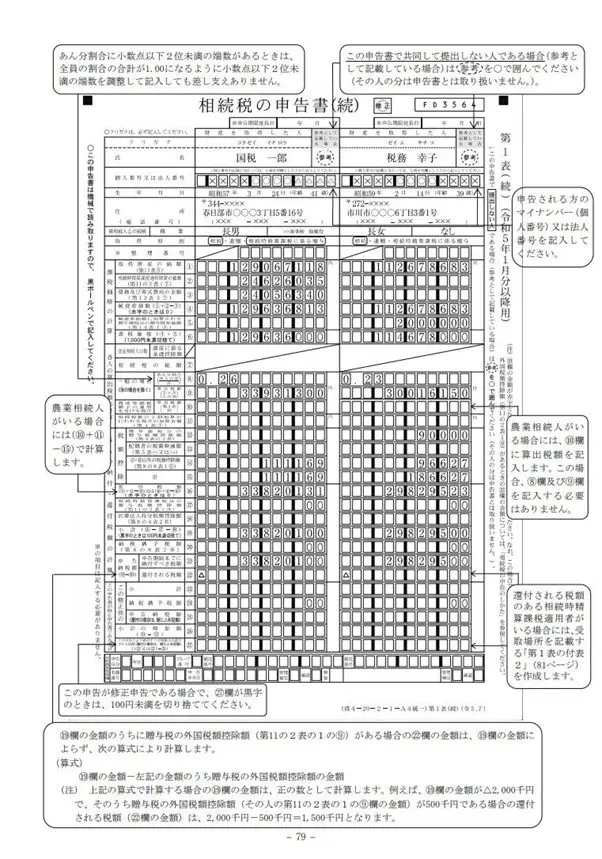

相続税申告書のひな形は税務署でもらうか、国税庁のサイトからダウンロードしたデータをプリントアウトすることもできます。また、申告に必要な情報がまとめられた「相続税の申告のしかた」という資料を使うと良いでしょう。以下の図表4は、相続税の申告書の記載例ですが、この他にも相続税に関する多くの情報や記載方法が記載されています。

図表4

※国税庁 相続税の申告書の記載例より引用

自分で相続税の計算をする方法

まず、各相続人の「正味の遺産額」を下記の(A)(B)の順で計算します。生前贈与財産は贈与時の時価で、相続財産は相続時の時価で評価します。

(A)プラスの財産とマイナスの財産を足し合わせる

●相続で取得した財産の時価

●死亡保険金・死亡退職金(みなし相続財産)

●相続時精算課税制度を受けた生前贈与財産

●借金

●墓地取得や仏壇購入の費用など(非課税財産)

●葬式費用

(B)相続開始前7年以内に贈与された財産と(A)とを足し合わせる

全相続人が(A)(B)を行って正味の遺産額を出し、それらを足し合わせ、さらに死亡保険金と死亡退職金を加えて「正味の遺産総額」を計算します。

なお、死亡保険金と死亡退職金にはそれぞれ「500万円×法定相続人の数」の非課税枠があり、正味の遺産総額の計算ではこれらの非課税枠分の金額を差し引いておきましょう。

次に、正味の遺産総額から相続人の数に応じた基礎控除を引く下記の式で(C)を計算します。

C:(正味の遺産総額)-(基礎控除額)

この時点で(C)が0円以下なら、相続税申告は不要と判断します。

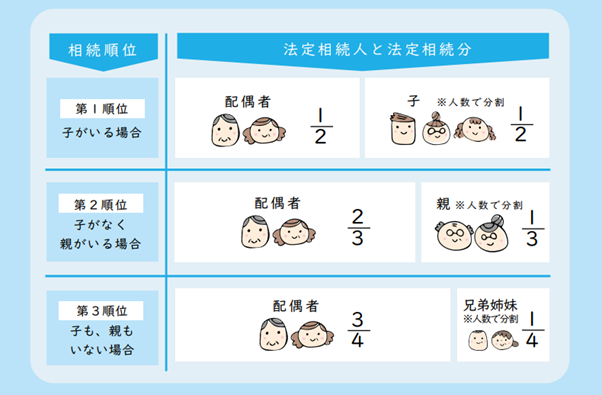

その後に、以下の図表5にある法定相続割合を用いて「仮の相続税額」を計算します。

図表5

※さいたま地方法務局 エンディングノート

(C)に法定相続割合を乗じて相続人ごとの仮の相続税額を計算して、それらを全て足し合わせて算出した仮の相続税額を全て合計した仮の相続税総額を(D)とします。この(D)を以下の式で計算すれば、それぞれの相続人の相続税額が分かるのです。

(D)×(各相続人の正味の遺産額)/(正味の遺産総額)

ただし、それぞれの相続人の相続税額には、それぞれの状況に合わせて下記の項目を加算もしくは控除し、それぞれの相続人の事情を加味した実際の納税額が確定します。

●相続税額の2割加算

●相続開始前7年以内の生前贈与分の贈与税額控除

●配偶者の税額軽減

●未成年者控除

●障害者控除

●数次相続控除

●外国税額控除

●相続時精算課税制度による贈与分の贈与税額控除

申告書の提出と納税をする

相続税の申告は、被相続人が死亡したことを知った日の翌日から10ヶ月以内に、税務署へ書類を揃えて提出しなければなりません。

なお、不動産の価格算定に時間がかかったり、遺産分割協議で意見が合わなかったりして時間が経てば、相続税の申告期限に間に合わなくなります。その場合にはいったん「仮申告」をして、遺産分割協議が整ってから「修正申告」もしくは「更正の請求」をしましょう。

ちなみに、税金が不足していた場合は修正申告で、税金を納め過ぎた場合は更正の請求をして、相続税額を精算する必要があります。

相続税の申告手続きに必要な書類

相続税の申告に必要とされる書類の種類は下記のとおりです。

●被相続人の死亡と最後の住所が分かるもの

●法定相続人を確定させるもの

●遺産分割の方法が分かるもの

●不動産の評価額が分かるもの

●預貯金の額が分かるもの

●その他の遺産を評価するもの

●生命保険の内容が分かるもの

それぞれについて、どのような書類が必要になるのかについては後段で解説しています。

相続税申告に必要な書類(1)被相続人の死亡と最後の住所が分かるもの

●被相続人の戸籍もしくは除籍

被相続人の戸籍は、死亡届の通知を受けて死亡の事実が記載されます。その死亡によって戸籍に載る人がいなくなる場合には、その戸籍は閉じられて除籍に変わります。

相続税申告に必要な書類(2)法定相続人を確定させるもの

●被相続人の出生から死亡までの戸籍、除籍、改製原戸籍

●確定した法定相続人の最新の戸籍

被相続人の出生から死亡までの連続した戸籍を集めます。まずは死亡の事実が載った除籍謄本を入手し、婚姻や転籍などで戸籍が移った履歴をたどって遡りながら集めていきます。

なお、身分行為(婚姻や離婚や養子縁組など)の回数や本籍地の移動回数など、その人の生き方によって戸籍の通数や保管されている自治体数が異なります。

相続税申告に必要な書類(3)遺産分割の方法が分かるもの

●遺言書

●遺産分割協議書象

●相続人全員の印鑑証明書

●状況による書類(相続放棄や未成年の代理があれば)

遺言書は「自筆証書遺言」と「公正証書遺言」の2つの形式がほとんどです。

自筆証書遺言は、開封しない状態で家庭裁判所の検認手続きを受けなければならず、勝手に開封すると遺言書として使用できなくなり、5万円以下の罰金が科される場合があります。

公正証書遺言は、遺言作成時に公証役場から発行される控えが発行されますが、紛失していても公証役場の原本から複製が作れます。

遺産分割協議書は、会議形式のものを開いて相続人全員が同時に集まらなくても、書類上で最終的に全員が同意すれば法律上問題ありません。ただし、協議に参加しない者や署名捺印しない者および実印および印鑑証明書を使用しない者がいれば、その遺産分割協議は無効です。

相続税申告に必要な書類(4)不動産の評価額が分かるもの

●登記識別情報(権利証)

●固定資産税課税通知書もしくは固定資産評価証明書

●登記事項証明書(登記簿謄本)

●公図、地積測量図、建物図面

●住宅地図

登記識別情報(権利証)と固定資産税課税通知書は自宅を探し、それ以外は法務局や役所などから集めます。

相続税申告に必要な書類(5)預貯金の額が分かるもの

●預金通帳

●預金残高証明書

手元にある通帳を探すか、相続人から銀行へ開示請求をします。

相続税申告に必要な書類(6)その他の遺産を評価するもの

●証券口座の残高証明書

●株式などの配当金および評価額が分かるもの

相続税申告に必要な書類(7)生命保険の内容が分かるもの

●生命保険支払通知書

●保険証書

死亡保険金の請求に関しては保険会社の本業であるため、死亡の事実を伝えて依頼すれば情報や書類は容易に揃います。

相続税申告を自分でする場合は財産の申告漏れに注意

相続税の確定申告では、必要書類の収集や財産調査および評価額の計算はもとより、遺産分割協議で相続人同士が遺産の取り分を決めなければなりません。しかも、相続税の申告期限は相続開始から約10ヶ月しかないため、税務やその他の法令の勉強や書類収集などに時間がかかり過ぎると、期限に間に合わない可能性が高くなります。

期限を過ぎれば延滞税がかかり、特例や控除が使えなくなる場合があります。また、計算を間違えた場合も、足りずに追徴する相続税には加算税がかかり、多く納税した場合に税務署側から返金することはありません。

間違いや損をしないためには、専門家のサポートを受けて効率よく進めるという選択肢も検討しておくと良いでしょう。

出典

国税庁 No.4602 土地家屋の評価

財産評価基準書 路線価図・評価倍率表

国税庁 財産評価基準書路線価図・評価倍率表

国税庁 相続税の申告書の記載例

法務局 埼玉司法書士会/さいたま地方法務局 エンディングノート

執筆者:FINANCIAL FIELD編集部