相続税の計算方法|財産評価額や税率、節税対策につながる特例を紹介

相続税の計算方法は、相続財産の金額に応じた税率を乗じて税額計算しますが、控除の特例を知らなければ無駄な税金をたくさん支払う可能性があります。そのため、相続税の正しい知識を身に着けて、早くから対策に取りかかる必要があるのです。

この記事では、税額の基礎となる「相続税評価額」や相続税額の計算方法および節税の仕組みや節税に役立つ控除特例をご紹介しています。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

目次

相続税とは?

相続および相続税について解説します。

相続とは被相続人から遺産を引き継ぐこと

相続とは、亡くなった故人(被相続人)が所有していた財産や権利義務を、親族などの相続人へ引き継がせる民法に定められた制度です。相続の発生をきっかけに相続人へと移転する権利義務には下記があります。

●現金や預貯金

●不動産(土地や建物など不動産)

●動産(車や貴金属やブランド品など)

●金融商品(株式や債権など)

●骨董品や美術品

●賃借権・特許権・著作権などの権利

●借入金や支払いが残ったローンなどの支払義務

相続では、プラス財産だけでなく借金などのマイナス財産の全てが相続人に引き継がれます。相続する相続人の選定や何をどれだけ相続するのかの相続割合は、下記の3つの方法によることが一般的です。

●遺言書(被相続人が生前に残した法律的に有効なもの)

●遺産分割協議書(相続人全員の参加と同意があるもの)

●法定相続割合どおりに遺産を共同で相続(共有)する

なお、全ての相続人は、相続財産を誰がどれだけ相続するのかが確定するまでの間は、全ての相続財産を全ての相続人が協力し合って維持管理しなければなりません。

相続税とは遺産の時価に課税される税金

各相続人は、相続した遺産の相続時点の時価の合計に応じた割合で、相続税を納めなければなりません。しかも、相続税の確定申告や納税の期限は、いずれも「相続の開始があったことを知った日の翌日から10ヶ月目の日」までに金銭で一括納付が原則です。

この10ヶ月の期間はあっという間に到来する上に、期限を過ぎると延滞税がかかります。

延滞税は「原則として、法定納付期限の翌日から納付日までの日数に応じて、利息に相当する延滞税を自動的に課す」とされます。したがって、相続開始後には意見の異なる相続人と足並みを揃えて、迅速で正確な相続税の申告手続きが必要になるのです。

相続税の計算方法

相続税の計算の流れを具体例を基に解説します。

相続税の計算の流れ

相続税は、遺産の金額や相続人の数および適用できる控除金額と実際の相続割合などによって相続税の課税評価額を確定させ、その金額に応じた相続税率をかけて計算します。

ただし、相続人それぞれの相続税額を確定させるためには、それぞれの相続人が遺産の種類に応じた評価額と借金を足し合わせ、相続開始前7年以内の生前贈与分を持ち戻し、さらに非課税枠分を控除した死亡保険金や死亡退職金を加えて、全ての相続人の「正味の遺産総額」を計算します。

そして、正味の遺産総額を各相続人へ法定相続割合で分配し、相続人ごとの相続税額を計算したものをさらに足し合わせて、その相続で納めるべき相続税の総額を確定させます。

その後は、相続税の総額を実際の相続割合で按分して各相続人に割り当てます。これが、相続人それぞれの相続税額です。

このように、正しい順序で何段階にも分けて、特例やルールを考慮しながら正確に計算を進めて確定させなければならないため、相続税の計算は簡単ではないのです。

それでは、ここから下記の具体例について実際に相続税を計算してみましょう。

【相続税額の計算例】前提条件

【具体例の前提条件】

相続人は妻と子ども2人

基礎控除額=3000万円+600万円×3人=4800万円

このとき、正味の遺産額が基礎控除額以下(この場合は4800万円以下)なら、相続税はかかりません。

ただし、相続税を納めなくてよい場合でも確定申告が必ず必要になるケースがあります。それは、特例の適用を受けることで相続税がかからなくなるケースであり、特例の適用を受けるための要件として申告が必要というケースもあります。

したがって、これらの場合に該当するのに確定申告をしていないと、税務署からのお尋ね(相続税の申告が必要と思われる方への確認の通知)もしくは税務調査が入る可能性もあるためご注意ください。

【相続税額の計算例】計算式・結果

遺産の調査結果

| 財産の種類 | 金額 | 摘要 |

|---|---|---|

| 現金・預金 | 3000万円 | 相続時点の時価 |

| 株式・有価証券 | 2000万円 | 相続時点の時価 |

| 土地 | 1500万円 | 小規模宅地等の特例を適用して80%減 |

| 建物 | 1500万円 | 相続時点の固定資産税評価額 |

| 貴金属・ブランド品 | 600万円 | 相続時点の時価、鑑定評価による |

| 骨董品・美術品 | 1000万円 | 相続時点の時価、鑑定評価による |

| 総遺産額 | 9600万円 | |

| 借入金・ローン | -1800万円 | |

| 葬儀費用 | -300万円 | |

| 正味の遺産額 | 7500万円 |

筆者作成

<課税遺産総額>

課税遺産総額=正味の遺産額ー基礎控除額=7500万円ー4800万円=2700万円

<相続税の総額>

課税遺産総額を法定相続割合どおりに相続したものと仮定して、各相続人の相続税額を計算します。

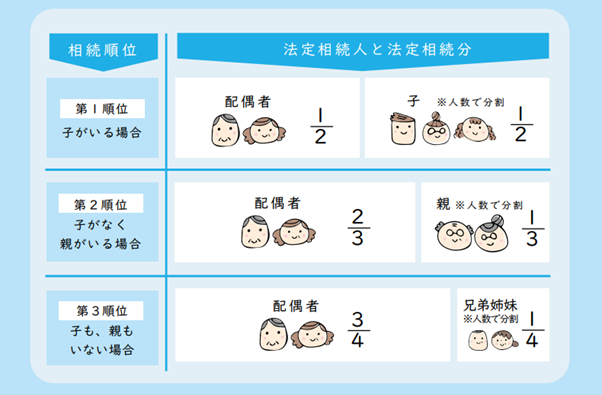

法定相続割合は以下の図表1をご参照ください。

図表1

さいたま地方法務局 エンディングノート

各相続人の法定相続割合によってそれぞれの相続財産は下記のようになります。

●妻Aの相続財産:7500万円×1/2=3750万円

●子Xの相続財産:7500万円×1/4=1875万円

●子Yの相続財産:7500万円×1/4=1875万円

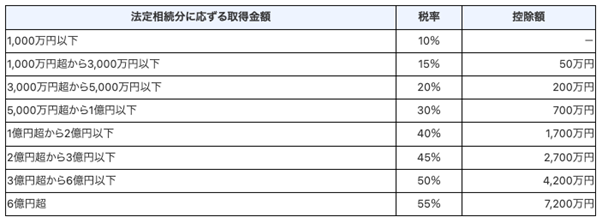

続いて、相続税率は以下の図表2をご参照ください。

図表2

国税庁 No.4155 相続税の税率

各相続人の相続財産の取得金額は下記のようになります。

●妻Aの取得金額:3750万円×20%ー200万円=550万円

●子Xの取得金額:1875万円×15%ー50万円=231.25万円

●子Yの取得金額:1875万円×15%ー50万円=231.25万円

したがって、相続税の総額=550万円+231.25万円+231.25万円=1012.5万円になりました。

<各相続人の実際の相続税額>

実際の相続割合が、妻:60%、子A:30%、子B:10%だった場合には、相続割合に応じた相続税額は下記のようになります。

●妻Aの相続税額:1012.5万円×60%=607.5万円

●子Xの相続税額:1012.5万円×30%=303.7万円

●子Yの取得金額:1012.5万円×10%=101.2万円

ただし、配偶者の相続財産の取得金額が1億6000万円までは非課税であるため、最終の相続財産の取得金額と相続税額は下記のようになります。

●妻Aの取得金額:3750万円、相続税額:0円

●子Xの取得金額:1875万円、相続税額:303.7万円

●子Yの取得金額:1875万円、相続税額:101.2万円

相続財産の相続税評価額とは?

相続財産とは、現預金や不動産および有価証券や目に見えない権利など、種類も価値基準もさまざまです。そのため、相続税を計算するためには、これらひとつひとつにどれほどの財産的価値があるのかを査定評価して把握しなければならないのです。

相続税評価額とは、遺産の種類ごとに決まった評価方法によって計算した評価額で、全ての遺産の評価額を足し合わせたものが、相続税の課税価格の目安になります。

ここからは、相続財産としてよくある不動産に関して、相続税評価の方法や手順について解説します。

自用地(自己使用する土地)の評価方法

相続税は遺産の時価に対して課税するのが原則ですが、価値が変わらない金銭とは異なり、価値が変動する不動産の時価を把握するのは、一般の方にとって簡単ではありません。しかし、相続ごとに不動産の評価を不動産会社や不動産鑑定士などへ依頼していては、時間も費用もかかって大変です。

この相続手続きの評価実務を簡単にする仕組みが、土地の評価で使用する「相続税路線価(単に路線価ともいう)」です。路線価は、面積と乗じるだけで誰でも簡単に土地の相続税評価額の目安が計算でき、路線価データもインターネットにつながったパソコンやスマートフォンがあればいつでも無料で参照することができます。

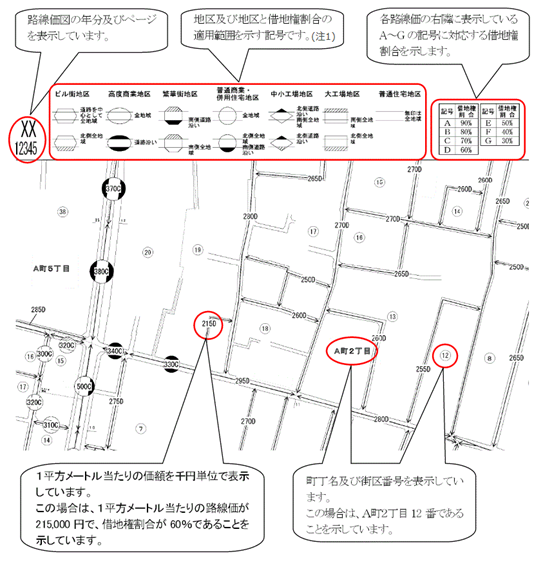

この路線価は、毎年7月に国税庁が公表する公的な土地の基準指数で、地図上に描かれた路線(道路)ごとに、1平米あたりの土地の評価単価が1000円単位で1つのアルファベットともに付けられています。

このアルファベットは「借地権割合」といって、他人に土地を賃貸している場合の土地利用者(賃借人)の土地利用権の価格を評価するためのものです。実際の路線価図は以下の図表3をご覧ください。

図表3

国税庁 路線価図の説明

土地の相続税評価の方法

土地の相続税評価の方法には下記の2種類があります。

●路線価方式

●倍率方式

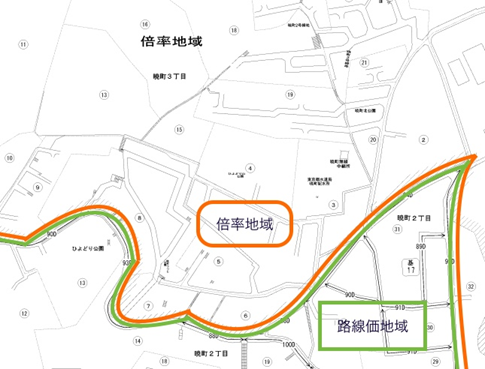

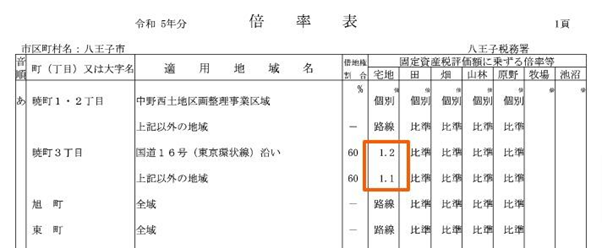

これら2つは、対象土地がある地域の相続税評価はどちらの方式を使用するか、以下の図表4のようにあらかじめ決められています。

図表4

国税庁 財産評価基準書路線価図・評価倍率表 を基に筆者作成

土地の相続税評価方法(1)路線価方式

路線価方式とは、対象土地に面する道路ごとに1平米あたりの評価単価が1000円単位で記載されていますので、下記の式に当てはめて路線価の評価額を計算します。なお、各種補正率とは地形(土地の形)による利用価値の低下にあわせて減額補正をする割合ですが、詳細については後述します。

路線価×各種補正率×土地面積

土地の相続税評価方法(2)倍率方式

倍率方式とは、路線価が定められていない地域の評価方法ですが、倍率地域は都市部から遠く離れた田園風景が広がる農村集落地域がほとんどです。一方で、対象土地が市街地にあるなら、多くの場合は路線価方式です。なお、倍率方式では下記の式で計算します。

固定資産税評価額×倍率

固定資産税評価額は「固定資産税課税通知書」または自治体の窓口で発行される「固定資産評価証明書」に記載されています。また、国税庁のサイト「財産評価基準書 路線価図・評価倍率表」で調べた倍率を乗じて計算します。

以下の図表5にある1.1や1.2などの記載が倍率ですが、路線価は路線単位の付番であるため、同じ町内でも「路線」と書かれた路線価地域と倍率地域が混在している場合があるのです。

図表5

国税庁 財産評価基準書路線価図・評価倍率表

自分で利用する土地の相続税評価額の計算方法

自分で利用する土地を「自用地」、誰かに賃貸する土地を「貸宅地」といいます。自用地の相続税評価額の計算で使用する基本書類は下記の2つです。

●固定資産税の納税通知書

●登記事項証明書(登記簿謄本)

納税通知書や登記事項証明書には、土地の所在(地番)、地目(宅地や田畑など)、地積(面積)、固定資産税評価額が記載されています。

路線価方式による土地評価額の計算方法

自用地の相続税評価額を路線価方式で計算する場合は、下記の式を使います。

路線価×各種補正率×土地面積

例えば、相続した土地の路線価が「90D」の土地なら、路線価の平米単価が90000円(9万円)で借地権割合が60%を表しています。対象土地が自分で利用する面積100㎡の土地だった場合には、路線価による評価額は900万円(90000円×100平米)となります。

倍率方式による土地評価額の計算方法

自用地の相続税評価額を倍率方式で計算する場合は、下記の式を使います。

固定資産税評価額×倍率

例えば、相続した土地の固定資産税評価額が800万円で、路線価図の倍率表にある数値が「1.1」だった場合には、倍率方式による評価額は880万円(800万円×1.1)となります。

賃貸借している土地の相続税評価額の計算方法

自ら所有する土地でも、その使用状況によって下記の2つに分類されます。

●自用地:自分で利用する土地

●貸宅地:誰かに賃貸する土地

また、貸宅地では土地賃貸借契約の当事者双方に土地に関する権利を持っています。借地人(賃借人)側の土地利用権として「借地権」、地主(賃貸人)側の土地所有権として「底地権」があります。

借りている土地「借地権」の相続税評価額の計算方法

借地権とは、借地人が行使できる借地利用権のことであり、売買や担保の対象になるなど財産的価値が高い権利です。借地権評価額は下記の式で計算します。

借地権評価額=更地の相続税評価額×借地権割合

なお、相続税関連でいう「更地」とは貸し出しておらず自分で利用できる土地を意味しており、建物が建っていない土地のことではありません。

例えば、相続した土地の更地の相続税評価額が1000万円で、借地権割合が「D:60%」だった場合には、借地人の借地権の評価額は600万円「1000万円×60%」となります。

貸している土地「貸宅地」の相続税評価額の計算方法

底地権とは、地主が持っている借地所有権のことです。借地は借地人が専用使用しており、借地人が土地を地主へ返還しない限りは地主は自己利用ができないため、底地権の財産的価値は自用地の所有権よりも低く見積もられた権利です。底地権評価額は下記の式で計算します。

底地権評価額=更地の相続税評価額×(1ー借地権割合)

例えば、相続した土地の更地の相続税評価額が1000万円で、借地権割合が「D:60%」だった場合には、地主の底地権の評価額は400万円「1000万円×(1ー60%)」となります。

賃貸建物が建つ土地「貸家建付地」の相続税評価額の計算方法

貸家建付地とは、毎月の賃料を得る目的で人に貸している建物が立つ土地のことで、自用地や貸宅地とは異なる相続税評価の計算方法です。借地権との違いは土地と建物の所有者が同じかどうかであり、貸家建付地は建物は地主が所有しているのに対し、借地権では建物は借地人が所有しています。貸家建付地の評価額は下記の式で計算します。

貸家建付地の価額=更地の相続税評価額-(更地の相続税評価額×借地権割合×借家権割合×賃貸割合)

なお、この式にある3つの割合について解説します。

<借地権割合>

借地人の借地利用権で、A~Gのアルファベットで表記し、90~30%の割合があります。

<借家権割合>

全国の都道府県の多くが30%としているため、いったんは30%と覚えておきましょう。

<賃貸割合>

全ての貸室の合計面積に占める契約中の部屋の合計面積比率です。全て同じ間取りの貸室が10室あって8室が契約中なら、賃貸割合は80%です。

例えば、相続した土地の上に被相続人所有の賃貸マンションが建っているなら、その土地は貸家建付地です。もしも、更地の相続税評価額が1000万円で、借地権割合が「D:60%」この賃貸物件の賃貸割合が80%だった場合に、貸家建付地の価額は856万円「1000万円ー(1000万円×60%×30%×80%)」となります。

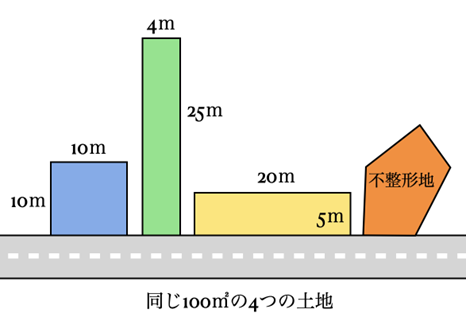

相続税評価額を減額補正する土地とは?

土地の相続税評価では、主に土地の形状に起因する利用効率や利便性の観点から、各種補正率によって減額補正が行われます。以下の図表6はどれも同じ100平米の土地ですが、左の正方形以外は利用効率や利便性が低いため、減額補正の対象になります。ただし、倍率方式の場合には減額補正は行いません。

図表6

筆者作成

なお、減額補正を行う土地の例は下記のとおりです。

●不整形地

●間口狭小地

●奥行長大地

●建築基準法第42条2項(位置指定道路・セットバック)に該当する土地

●がけ地など高低差が大きい土地

●規模が広大な土地

●線路や踏切に隣接する土地

●墓地に隣接する土地

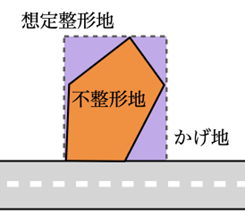

<不整形地の減額補正>

以下の図表7のような不整形地では、頂点を結ぶ4角形の「想定整形地」を描き、実際にはない「かげ地」が想定整形地に占める割合が大きいほど、相続評価額を減額補正します。

図表7

筆者作成

相続税の節税として利用できる特例

相続税の節税として利用できる特例は、以下の図表8をご参照ください。

図表8

| 特例 | 控除の内容 | 摘要 |

|---|---|---|

| 小規模宅地等の特例 | 評価額の控除 | 実家などの土地の評価額を大幅に控除 |

| 遺産にかかる基礎控除 | 評価額の控除 | 3000万円+600万円×相続人数分を控除 |

| 配偶者の税額控除 | 税額の控除 | 遺産総額1.6億円までは相続税が非課税 |

| 未成年者控除 | 未成年相続人が成人になるまでの年数分×10万円の控除 | |

| 障害者控除 | 障害者の相続人が85歳になるまでの年数分×10(20)万円の控除 | |

| 相次相続控除 | 10年以内の2次相続で前回納めた相続税の一部を控除 | |

| 贈与税額控除 | 相続時精算課税制度を適用した生前贈与時の贈与税を相続税額から控除 | |

| 生命保険金・死亡退職金 | 非課税枠までは無税 | 500万円 × 法定相続人の数までは非課税 |

筆者作成

相続税は、特例を上手に使えば大幅な節税ができる場合があります。しかし、税務署側から納税者へ節税になる特例を親切に教えてくれることはなく、使える特例は自分で探さなくてはなりません。

また、特例はそれぞれの要件を満たしているかの判断が難しく、適用すれば必ず節税になるかという保証もありません。したがって、特例に関しては税理士に相談して十分なシミュレーションを行ってから利用するようにしましょう。

相続税を節税するコツ

相続税の節税対策には、大きく分けて下記の2種類の節税アプローチがあります。

(A)相続の開始までに、相続財産を減らす

(B)控除や特例制度によって評価額を減らす

(A)(B)について、さらに派生した節税アプローチをご紹介します。

相続税の節税対策(A)相続の開始までに、相続財産を減らす

相続財産を減らすために下記の方法があります。

<生前贈与で相続財産を次世代へ渡す>

暦年贈与

贈与税の基礎控除額(110万円)までの贈与を毎年行って、財産を少しずつ次世代へと移していく方法です。ただし、毎年同じ時期に同じ額を作業的に繰り返すと、租税回避目的で計画された「定期金給付金契約」に基づく贈与であるとして、暦年贈与の基礎控除が認められない可能性があるため注意が必要です。

一括贈与

下記の目的のために、1度にまとまった額の資金を贈与して、財産を大きく減らす方法です。

●結婚・子育て資金の一括贈与の非課税(最大1000万円)

●住宅取得等資金の非課税(最大1000万円)

●教育資金の一括贈与の非課税(最大1500万円)

ただし、取得する住宅の使用が限定されていたり、教育や結婚用途の使用を確実にするために金融機関を経由しなければならないなど、要件や手続きが多少特殊であるため、注意が必要です。

<現預金を銀行から生命保険へと移す>

銀行にある預金を生命保険に一括払いをするだけで節税になる場合があります。

例えば、2000万の預金を死亡保険金2000万円が支払われる生命保険に一括で移しますが、この時点で、相続財産は2000万円減りましたが死亡時には2000万円の保険金が支払われます。ただし、相続人が3人なら生命保険の非課税枠が1500万円(500万円×相続人3人)あるため、課税される保険金は基礎控除後の500万円だけになるのです。

相続税の節税対策(B)控除や特例制度によって評価額を減らす

<不動産を活用して評価額を減らす>

小規模宅地等の特例

実家の土地の330平米までの評価額を最大80%まで減額できます。また、賃貸事業用地も含まれるため適用できる可能性は高いものの、適用要件をクリアするかの判断が難しいため、専門家の判断をあおいだほうがよいでしょう。

不動産事業を行う

賃貸事業で使用する土地と建物は下記のように評価が下がります。

土地:貸家建付地:自用地の評価額×(1-借地権割合×借家権割合×賃貸割合)

建物:貸家の家屋:固定資産税評価額×(1-借地権割合×賃貸割合)

ただし、この方法は租税回避目的が濃厚で悪質な計画性があると見なされれば、評価減の効果が取り消されて節税にならないため注意が必要です。

押さえておきたい相続税の知識・計算方法まとめ

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税は、迅速で正確に財産の種類ごとの評価方法で相続税評価額を計算しなければなりません。また、不動産、金融、税務など多くの知識が必要であり、考え方や境遇が異なる複数の相続人が揉めないようにまとめなければならないのです。

税務署は払いすぎた税金を自動的に返還してくれることはなく、節税の特例を親切に教えてくれることもないため、こちら側に節税の知識があるかどうかが非常に大切です。

財産評価や相続税申告は自分で行えますが、手間と間違いをなくして少しでも税金を安く抑えるためには、税務の専門家である税理士に依頼するという選択肢は持っておきましょう。

出典

さいたま地方法務局 エンディングノート

国税庁 No.4155 相続税の税率

国税庁 路線価図の説明

国税庁 財産評価基準書路線価図・評価倍率表

国税庁 財産評価基準書路線価図・評価倍率表

国税庁 No.4611ー借地権の評価

執筆者:FINANCIAL FIELD編集部