親が亡くなりました。親の遺産に不動産があるのですが、不動産は相続のときにトラブルになりやすいと聞きます。どのようなリスクがあるのでしょうか?

国税庁の資料によると、令和4年度に申告された相続財産に占める不動産(土地と家屋の合計)の割合は約4割弱、東京だけに限定すると4割を超えます。金額ベースでもここ数年、不動産の額は大きくなっています。

相続の問題児ともいわれる「不動産」。本記事では、不動産が相続財産にある場合のリスクについて考えます。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

目次

相続対策は相続税対策だけではない

発生した相続のうち、相続税の納付が必要になる割合は10%弱ですが、大都市圏を抱えるエリアでは、その割合はさらに増えます。東京を例に挙げると令和4年に発生した相続のうち、相続税が課税された割合(課税割合)は15%にもなります。

この課税割合は、相続税が課税された件数だけをカウントしています。相続税の申告では、特例を適用した結果「非課税」となる場合にも申告は必要です。申告を行った割合で考えるとこの割合は大幅に増えると考えられます。

平成27年以降に発生した相続では基礎控除が3000万円+法定相続人の数×600万円、平成26年までと比べて4割減となったことも、相続税の課税対象者が大幅に増えたことが一因です。かつて「富裕層だけの問題」と考える人が多かった相続税について、思った以上に身近な税金であることが分かるのではないでしょうか。

「相続対策」とは、「相続税対策」だけではありません。相続対策の目的は、「円満に次の世代に財産を継承すること」です。相続税対策として不動産の活用は有効な方法の一つではありますが、過度な節税対策は相続発生時にかえって争いの種になりかねません。

円満、円滑に遺産分割するにあたって、相続財産に不動産があるともめるリスクが高まるため、事前の対策が求められる場合があります。

相続財産に不動産がある場合のリスク

相続財産に不動産がある場合のリスクには、次のようなものがあります。

●不動産の名義の問題

●不動産に問題がある場合

●納税資金・代償金が確保できない

●不動産を含めた遺産分割の難しさ

以下で、一つずつ確認していきましょう。

不動産の名義の問題

不動産を購入したときには、「所有権移転登記」を行っているはずです。所有権移転登記を行わないと住宅ローンを借り入れる際に抵当権の設定ができないこともあり、また登記は第三者に対し自身が所有者であることを対抗する重要な証拠であることから、トラブルを避けるためにも登記を行います。

しかし、何代も前から所有している不動産の場合、登記されている名義人がすでに亡くなっているのもかかわらず、相続登記を行わないまま放置されているケースは今も少なくありません。

2024年4月1日から、相続登記が義務化されました。相続により不動産を取得した相続人は、自身が相続人であることを知った日から3年以内に相続登記を行う必要があります。

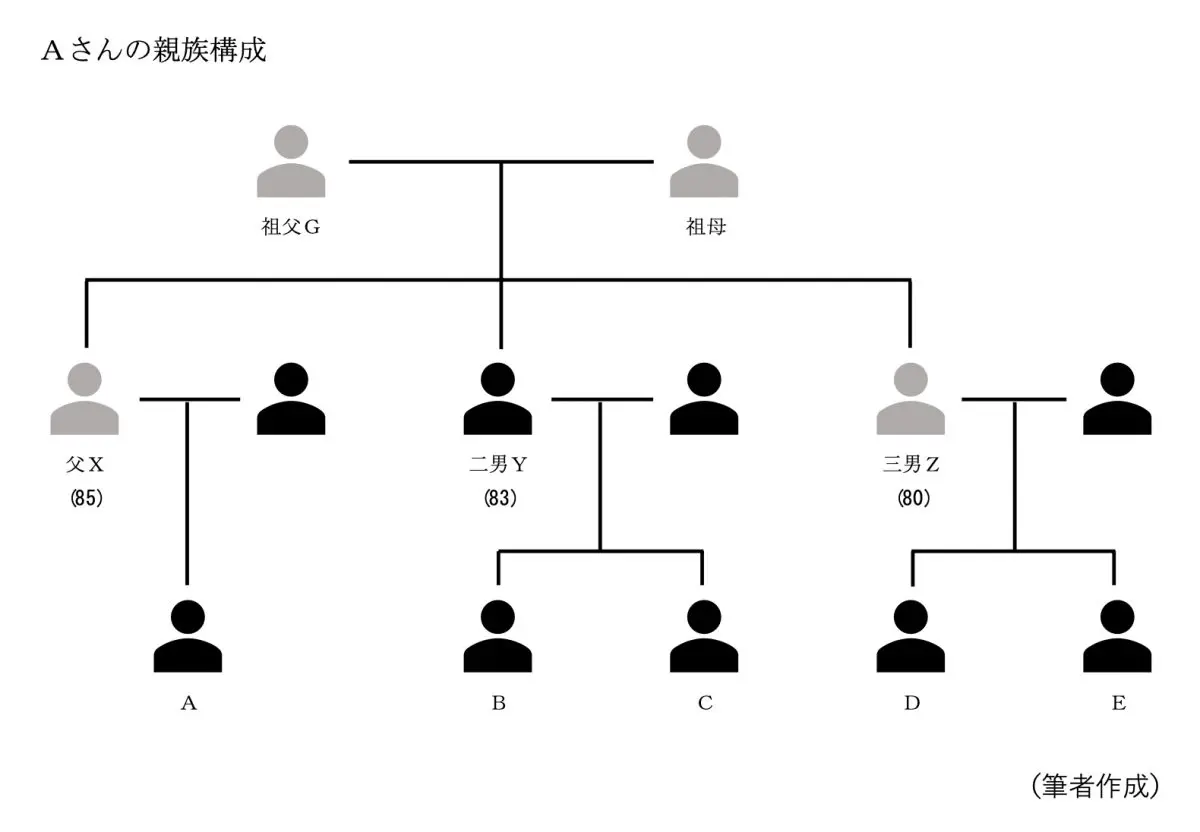

この規定は過去に発生した相続にも遡及(そきゅう=さかのぼって)適用されます。相続登記を行っていない場合、10万円以下の過料が科される可能性があります。相続登記未了の場合の問題は、登記だけではありません。例えば、図表1のような家族構成の場合で考えてみます。

図表1

30年前に亡くなった相談者Aの祖父Gが所有していた不動産を、3人兄弟の長男である父Xが兄弟間でもめることもなく相続しました。しかし、父Xは相続登記を行っていませんでした。

この度、父Xが亡くなりました。父の兄弟のうち、三男のZは数年前に他界しています。また、父の弟Yは認知症になっています。Xの子Aは父が相続した不動産を相続することになりましたが、今後使う予定もないことから売却しようと考えています。

ところが、登記簿を調べてみたところ不動産の名義は父Xではなく、祖父Gのままになっていることが分かりました。

このケースの場合、登記名義をAさんにしなければ売却はできません。登記を行う場合、登記所からは相続登記の根拠書類を求められます。「当時の遺産分割協議書とその遺産分割協議書に使われた実印の印鑑証明書が必要」と言われましたが、30年前に作成されたはずの遺産分割協議書が見つかりません。

この場合、該当する不動産部分だけでもよいので、改めて父Xとその兄弟Y、Zを相続人とする遺産分割協議書を作成する必要があります。しかし、次男Yは認知症であること、Zは他界しているため、Zの代襲相続人であるD、Eの協力が必要なことなど、問題は山積です。

こうなってしまうと、問題解決は大変です。少なくとも父Xが相続登記さえしておいてくれれば、こんな問題にはなりませんでした。

不動産に問題がある場合

不動産そのものに問題があるままになっているケースもあります。

例えば、隣家の土地との境界が曖昧な場合や、隣の土地から自身の土地に越境物がある場合(逆の場合も含めて)、自身の自宅などがある土地が借地の場合で、借地契約が曖昧な場合などなど、例を挙げればきりがありません。

自身が元気なうちに権利関係を明確にしておけばよいのですが、曖昧なまま、あるいは紛争があるまま亡くなると、その問題を次の世代が処理しなければならなくなります。相続人はそれまでの経緯もよく分からず、問題解決に苦労することは目に見えています。

納税資金・代償金が確保できない

東京など地価が高い場所や、古くから地主の方などに多いケースとして、納税資金の確保に苦労することがあります。

相続財産が不動産とわずかな現預金等の場合、相続財産の金融資産だけでは相続税が支払えないケースも少なくありません。相続人が複数の場合、分割することが難しい不動産があると代償金の確保の問題もあります。

不動産には、「流動性が低い」「分割しにくい」「評価額の算定に幅がある」などの特徴があります。

分割できない不動産の場合、その不動産を相続する人は相続財産あるいは自身の財産から相続税を支払わなければなりません(物納などの方法もありますが、物納する場合にも事前に準備しておかなければならないことがいろいろあります)。

遺言書があったとしても、もめる可能性があります。

2019年に相続税法が改正され、遺留分を侵害された相続人が侵害している相続人に求める権利が「遺留分減殺請求」から「遺留分侵害額請求」となりました。簡単にいうと、「遺留分を侵害した部分をお金で解決しなさい」ということです。

この変更により、遺留分を侵害している相続人は侵害している部分を評価し、その額を金銭で支払わなければならなくなりました。しかし、その金銭が確保できない場合、相続した不動産を売却して現金化しなければ支払えないことにもなりかねません。

不動産を含めた遺産分割の難しさ

先述したように、不動産には「流動性が低い(現金化しにくい、時間がかかる)」「分割しにくい」「評価額の算定に幅がある」などの特徴があります。遺産分割には

●現物分割 相続財産を物理的に分割する

●代償分割 財産を多く得た人がほかの相続人に金銭を支払う

●換価分割 相続財産を売却し、現金化して分割する

●共有分割 相続財産を共有とする

という4つの方法があります。分割しにくいからといって、不動産を共有で相続することは基本的には避けたいところです。

その財産を処分(売却するだけでなく、賃貸する場合や大規模な修繕を行うなども処分行為にあたります)も共同で行わなければならなくなるほか、次の相続が発生した場合に相続人の数が増え、手続きが煩雑になります。

分割する場合も、簡単ではありません。同じ面積で分割しても平等にはならないケースがほとんどです。

また、不動産は「一物四価」などといわれます。相続税の算定の基準額は「相続税評価額」を算出して行いますが、相続税評価額は実勢価格と同じではありません。

遺産分割協議の際には、協議時の時価が問題になります。相続財産に同等の相続税評価額の不動産が複数あったとしても、実勢価格は違うでしょうし、同じ不動産でも鑑定する人によって価格に大きな差が出ることもあります。

そして何よりも「不動産より現金が欲しい」「こちらの不動産は欲しいが、こちらはいらない」という相続人がいた場合、意見が合わず、遺産分割協議でもめる可能性がありそうなことは想像に難くないでしょう。

築年数の古く空室が多くなったアパートや、管理に費用がかかる不動産、どの相続人も欲しがらない田舎の不動産などは、相続発生前に対策をしておく必要があります。

まとめ

不動産が相続財産にある場合、事前に準備しておくべきことがいくつもあることがお分かりいただけたでしょうか。不動産は唯一無二です。ここには書ききれないケースも、たくさんあります。

相続対策は資産状況のほか、相続人などの親族関係なども多分に影響します。相続税だけではなく、分割対策や納税資金対策なども含め幅広く考える必要があります。相続対策を考える際には、まずどのようなリスクがあり得るかを考え、トラブルの芽を事前に一つひとつ摘み取っていく必要があります。

こと不動産に関しては、弁護士や税理士も詳しいとはかぎりません(むしろ詳しい人はまれです)。金融機関も詳しいとはいえませんし、普通の不動産業者は売買がメインなので相談しても本人の希望に沿った提案を受けられるとはかぎりません。不動産に強い相続コンサルタントを探すことが対策の第一歩だといえるでしょう。

出典

国税庁 令和4年分 相続税の申告事績の概要(令和5年12月)

国税庁 No.4102 相続税がかかる場合

東京法務局 相続登記が義務化されました(令和6年4月1日制度開始)~なくそう 所有者不明土地!~

執筆者:西山広高

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役