<相続税対策> 収益性の高い不動産への転換策

相続税対策の一つとして、これまでより収益性の高い不動産への転換が考えられます。同じ評価額の不動産でも、収益性が高いほうを所有していると利点があります。それは収益性が高いだけでなく、収益は相続時の評価額とは無関係だからです。ただし転換に利点があるのは、比較的広い土地を所有しているケースで、例えば50㎡程度の小規模な土地では、効果はあまり期待できません。三つの具体的な例をあげて説明しましょう。

経済ジャーナリスト

大手新聞社出版局勤務を経て現職。

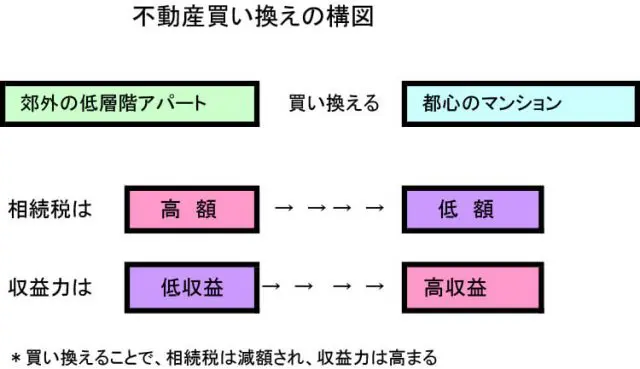

郊外のアパートより都心のマンション

都心と郊外とでは、同じ評価額の不動産でも、都心の不動産を保有していたほうが、何かと有利です。郊外の土地付きのアパートと自宅を相続すると、親と同居の場合、小規模宅地の特例(事業用は200㎡まで50%に減額)が利用できます。しかし、容積率が低く低層階、なおかつ路線価も安いため、小規模宅地の特例の効果は限定的です。

この郊外の土地付きアパートと自宅を土地ごとすべて売却し、都心の小規模マンションないし事務所ビルなどに買い換えるのです。郊外と比較して路線価も上がるため、小規模宅地の特例も効果的の利用できます。同時に、家賃収入も郊外のアパートと比較して大きくなります(図表参照)。収益力は高まっても相続税には影響しないので、相続人にとっては好都合です。

また相続をした子が売却しようとする場合も、都心のマンションは中古市場も整備されているので、容易に売却できます。兄弟が多い場合などでも、売却し現金化すれば、分けやすくなり、相続争いも起こりにくくなります。ただし郊外の土地が先祖代々からの土地だと、売却益も大きくなり、所得税という別の税金を考慮する必要が出てきます。

土地と建物とを交換し評価を下げる

土地で所有するよりも建物で所有するほうが、相続上は有利なことがあります。それは土地評価の基準となる路線価が、売買価格の約80%であるのに対して、建物の固定資産税評価額は、建築費の50%が基本だからです。この30%の差を効果的に利用します。

もし親の所有する土地が、小規模宅地の特例を受けられる330㎡を超えて広い場合は、相続税はかなり高額になります。同居していなければ、この特例も一切適用されません。すべてを自宅として使っていれば、家賃収入もなく収益を生み出せません。とくに先祖代々続いている土地であれば、親は別の土地へ引っ越すことも躊躇します。

こうしたケースで有効なのが、土地と建物とを等価交換する方法です。自宅の土地の一部を提供し、第三者に居住用のマンションを建ててもらう方法です。残った土地はそのまま保有しますが、交換した土地に見合う建物の一部を譲り受けるのです。譲り受けたマンションの部屋数が多ければ、それを一部賃貸し収益を生むことができます。提供した土地と建物の他の部分は、交換した相手(個人または会社)の所有になります。土地の売却益も「立体買い換え特例」でかなり減らすこともできます。とくに4階建て以上の建設が可能な地域であれば、その効果は大きくなります。

この方法を利用すると、

①先祖の土地の一部は残せる、

②区分所有のマンションのため相続人同士で分けやすい

③土地と建物の等価交換なので借入金は発生しない

④相続税の評価額は下がる

⑤古い一軒家だったものが新築のマンションになる

といったメリットがあります。

土地を売らずに賃貸併用住宅を建てる

比較的広い敷地があり、親が土地の売却を望まない場合に、賃貸併用住宅の建設が考えられます。最近ではこの方式はかなり増えてきましたが、相続税の減額と収益性の向上という2点がメリットです。とくに親と別々に居住している場合は、小規模宅地の特例も適用されませんので、この方式は効果があります。

もし親に資金的に余裕がある場合は、金融機関からの融資なしで3階建て程度の建物をつくることも可能で、この新しい建物を賃貸併用住宅として活用するのです。一部は金融機関からの融資を受けたとしても、家貸収入で十分に返済できます。賃貸併用住宅にしたことで、家賃収入が発生し収益を生みます。住宅地としての評価が高い地域で、良質な物件であれば、空室を気にしなくて済みます。家賃収入により収益性が高まっても、相続時の税額には影響はありません。

一部は金融機関からの融資を受けるにしても、親が多くの建設資金を出すため、親の金融資産は当面減少します。かりに相続が発生しても、親の金融資産の減少は、相続税額の減額につながり、相続人には歓迎すべき要件になります。さらに、賃貸部分の相続税の評価額は、居住部分の評価額より低いため、相続税額も下がります。相続時にいくつかある部屋を、相続人で分割して相続することも可能です。