キャッシュレス決済、どう選べばいい?活用しやすくするコツとポイントとの付き合い方

どちらにしても、両制度とも時限的措置になるため、いずれはシンプルになります。違う見方をすれば、実質減税から再増税ということになるわけですが、あまり深く考えると頭が疲れちゃいますよね。

個人的には、いくつか汎用性の高い決済手段や自分にあった業者を利用できる状態にしておいて、実際に買い物するときに使えるものがあれば利用する程度で良いと思っていますが、みなさんはどうでしょうか?

もし相性の良い、利用頻度の高い決済手段があればちょっと調べてみて、より効果的に活用してみるのもよいでしょう。

確定拠出年金相談ねっと認定FP

確定拠出年金創造機構代表

https://wiselife.biz/fp/rnohara/

現東証1部上場の証券会社に入社後、個人営業・株式ディーラーとして従事。口座残高が当初20万円のお客様が2,000万円になったことも。その後、営業マーケティング会社に転職。生涯担当顧客は1,000名超。 2016年に確定拠出年金専門のファイナンシャルプランナーとして開業。法人への企業型確定拠出年金制度の導入を中心に、個人型確定拠出年金iDeCo(イデコ)制度の普及にも努めている。生活に密着したお金の話は「人生有限、貯蓄無限」と考え、公的年金や資産運用のアドバイスも。2017年、DVD「一人社長・夫婦経営の社長のための確定拠出年金」を出版

https://www.amazon.co.jp/dp/B073JFYMQV

なぜ、そのキャッシュレス決済を利用するの?

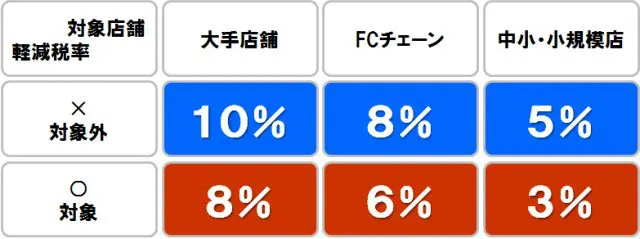

※経済産業省「キャッシュレス・ポイント還元事業(キャッシュレス・消費者還元事業)消費者向け説明資料」(2019年10月)より抜粋

10月より消費税の軽減税率と、キャッシュレス決済によるポイント還元制度が同時にスタートしました。これらを組み合わせると実質的な消費税の課税パターンは、2019年10月末現在で、全部で6種類にもなるという不思議な、ややこしい状況となりました。

この状態からさらに、キャッシュレス事業者ごとの個別サービスを考慮すると、さらに多くのパターンが発生してきます。

キャッシュレス決済手段を決める際に、こういうことを調べたり活用したりすることが好きな方は「どれがより有利か?」みたいな視点で探していくのも可能でしょう。

ただ、ほとんどの方はおそらく、その選択肢の多さに途中で選ぶのをやめてしまい、とりあえずいま使っている決済手段か適当なやつでいいや、ということになりそうです。

このプロセス、金融関係の何かに似ていませんか?そう、つみたてNISAや個人型確定拠出年金iDeCoの運用商品を選ぶプロセスと似ているのです。

キャシュレス決済選びも、運用商品選びも共通しているのは、「どの商品・サービスが良いか?」という視点から選ぼうとすると、選択肢が多くなりすぎて「情報過多による思考停止」という状態になりやすいのです。

キャッシュレス決済選びを通じて、思考停止にならないような方法を考えていきたいと思います。

なぜ、そのキャッシュレス決済を利用するの?

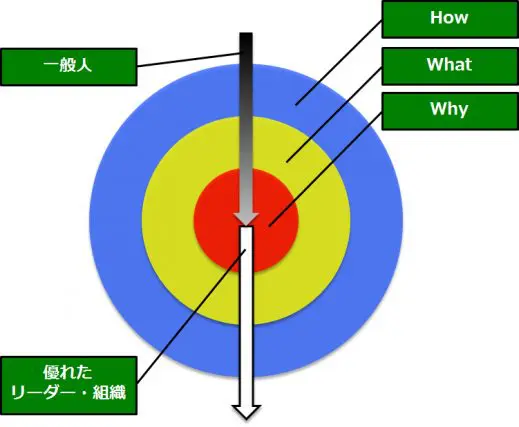

「Whyより始めよ」や「ゴールデンサークル」というフレーズを聞いたことがあるかもしれません。

作家のサイモン・シネック氏は、優れたリーダーや組織には、考え、行動し、伝える力において共通点があり、そのアプローチのプロセスはほかの一般人と正反対であるといいます。

なぜ、それを使うのか?あなたはどうしたいのか?というような「Why」から伝えると、相手に伝わりやすく行動してもらいやすくなるというニュアンスです。

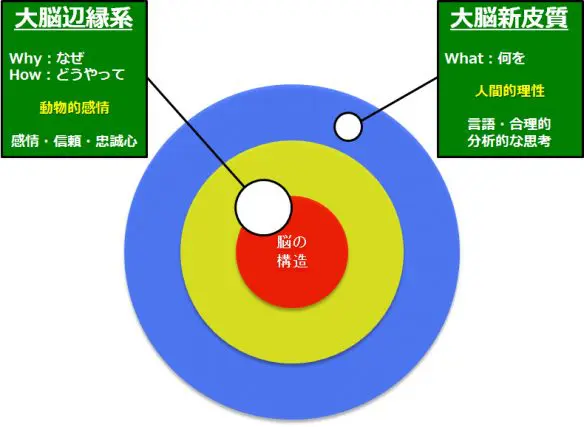

同氏によれば、われわれ人間の脳の構造が、ゴールデンサークルの構造に対応しているといいます。

これは一般的には、伝える側・教える側などの話として語られることが多いかもしれませんが、何かを選ぶ・行動する側の話としても、実はとても有効なのです。

例えば、おやつが食べたくてしょうがない子どもが親に「買ってほしい」とアピールをして、「無駄づかいはダメ!」と怒られたりする日常のシーン、よくありますよね?

これは子どもが感情的な納得感を伴わないまま、親から一方的に価値観を押しつけられているような状況です。

一方で、子どもがおこづかいゲームなどを通じて、ちょっと我慢して無駄づかいをせず、お金を貯めることに価値を感じていたとしましょう。

親が怒ることなく「いま買っちゃうのと、ちょっと我慢して後でもっと好きなものを買うのと、どっちが良い?」という選択肢を与え、子どもに選ばせることもできるようになります。

筆者がキャッシュレス決済選びのアドバイスをさせていただく際には、このような根っこの感情の部分をまず考えてもらうように努めています。

キャッシュレスに対応するために、自分の生活スタイルや日常生活の価値観を変えるのはしんどいですし、本末転倒なため、この部分が最も重要と考えています。

例えば、

□近所のスーパー・ショッピングモール・薬局などで、食費は生活必需品の消費を節約したい

□よく使うネットショッピングでお得に買い物したい

□通帳の貯蓄残高が増えるのを見るのが楽しい

□新しいものはいろいろ試してみたい

□個人事業をしていてプライベートな支出削減や貯蓄を増やしたい

などです。

ここがクリアになっていると、あとはどんなときにキャッシュレス決済を活用できるのか、それはどのキャッシュレス決済業者なのか、いまの生活スタイルを大きく変えることなく、家計改善につながりそうなキャッシュレス決済手段を選んでいくことがとても楽になります。

このプロセスを無視して目先のキャンペーンに踊らされてしまうと、使わないポイントカードやクレジットカードが貯まりまくって財布がパンパン、結局あとから断捨離するということになってしまいます。

貯まったポイントは「始めからなかったこと」にする

いろんな考えがあるので、どれが正解ということではないですが、個人的にはいきなり「節約しましょう」「家計を見直しましょう」とするのは結構つらいものだと感じていました。

どうしても支出削減など、精神的苦痛を伴いますので、それを乗り越えるのは一般的にはかなり覚悟がいるので、結局行動につながりにくいイメージを持っています。

しかし、そんな方はとてもラッキーです。いまの時代は間違いなく追い風でしょう。さらに「楽しさ」というスパイスを加えてあげると、潤滑油のようにスムーズに精神的苦痛を受け入れやすくなると感じています。

「ポイントが少しずつ貯まっていく」という過程は、「通帳残高が増える」のと同じように、うれしく感じる方がほとんどでしょう。

キャッシュレス決済にはデメリットがあるとよくいわれます。

●ポイントが付くからと無駄づかいを誘発する

●何にいくら使ったか、支出の「見える化」ができない

これらデメリットといわれているのは、実は消費者個人の「気持ちの問題」「家計管理の問題」であり、実はキャッシュレス決済のデメリットとはなんら関係ありません。

キャッシュレス決済により付与・還元されたポイントは、降って湧いてきたボーナスではなく、基本的にはただの「値引き」や将来の支出の「原資」になりますし、キャッシュレス決済だからこそ、ほぼリアルタイムで何にいくら使ったか見える化できるのが現実です。

そこで、このような混同・誤解をせずにキャッシュレス決済と上手に付き合うには、貯まったポイントは「始めからなかったこと」にすると良いでしょう。あくまでポイントは「おまけ」としてちゃんと別枠で理解しておく必要があります。

このようにキャッシュレス決済について考えることは、実はダイレクトに家計や金融・ライフプランについて考えるキッカケになるのです。

目先のキャンペーンやお得情報に惑わされることなく、ぜひ“Why”から始めていただけると、また異なる未来が見えてくるでしょう。

執筆者:野原亮

確定拠出年金相談ねっと認定FP