スマホ決済の支払方法をおさらい! メリット・デメリットは?

スマホ決済には多くのサービス事業者や使用方法があるため、利用をためらってしまうかもしれません。

しかし、スマホ決済にはポイント還元が受けられる場合が多く、現金で支払うよりもお得になるケースがあります。そこで、今回は注目を集めているスマホ決済について解説していきます。

FPオフィス Conserve&Investment代表

2級ファイナンシャルプランニング技能士、管理業務主任者、第一種証券外務員、ビジネス法務リーダー、ビジネス会計検定2級

製造業の品質・コスト・納期管理業務を経験し、Plan(計画)→ Do(実行)→ Check(評価)→ Act(改善)のPDCAサイクルを重視したコンサルタント業務を行っています。

特に人生で最も高額な買い物である不動産と各種保険は人生の資金計画に大きな影響を与えます。

資金計画やリスク管理の乱れは最終的に老後貧困・老後破たんとして表れます。

独立系ファイナンシャルプランナーとして顧客利益を最優先し、資金計画改善のお手伝いをしていきます。

どんなサービスがある?

スマホ決済には現在多くの事業者が参入しており、「〇〇ペイ」などのさまざまなサービスが氾濫している状況を見るとどれを利用すればいいのか判断に迷ってしまいます。

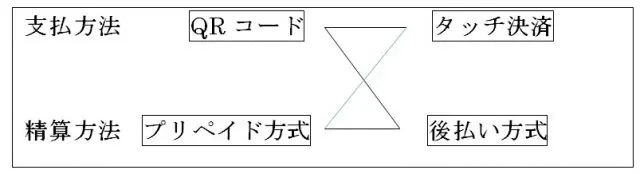

スマホ決済は基本的に4つの利用方法に大別することができます。まず支払いにはQRコードを利用するQRコード決済とスマートフォンを利用したタッチ決済の2つの支払方法があります。

そして利用料金の精算方法は事前に決済アプリなどに資金をチャージしておくプリペイド方式と、後日ひもづけしておいたクレジットカードや銀行口座などから利用料金が引き落とされる後払い方式の2つです。

【代表的なキャッシュレス業者の決済・支払方式・特徴について】

・ タッチ決済+プリペイド方式(楽天Edyなど)

スマホ決済を選ぶ際のポイントとして、ポイント還元によるディスカウント率に目が行きがちですが、そもそもよく行く店舗がその決済サービスに対応していなければ意味がありません。楽天Edyの最大の特徴は利用可能店舗の多さにあります。

・QRコード決済+後払い方式(楽天Pay、PayPayなど)

楽天Payの最大の特徴は、利用可能店舗の多さと、利用範囲の広い楽天ポイントの存在にあります。利用できるシチュエーションが多いのでポイントを貯める機会に恵まれています。

また、楽天Payによって貯めたポイントは後払い時にポイント払いを行うことができるのでポイントを無駄にしてしまう恐れがありません。

PayPayも同じく利用可能な店舗が多く、公共料金の支払いなどにも対応しています。また、高還元率のキャンペーンをこまめに行っているのも特徴のひとつでしょう。これらのペイサービスは割り勘機能や送金機能などユーザー同士でのお金のやりとりにも使える点が便利です。

・タッチ決済+後払い方式(QUICPay)

QUICPayはクレジットカード会社であるJCBが推進しているサービスです。スマートフォンによるアプリとカードの両方で決済を行うことができます。

利用料金は後払い方式となり、ひもづけされているクレジットカードから後日請求されます。クレジットカードの限度額まで利用することができ、事前チャージを行う必要はありません。

キャッシュレス決済のやりかたは?

飲食や買い物が終わってから支払時に「使えません」と言われないようキャッシュレス決済の利用方法を確認しておきましょう。

【事前準備】

(1)プリペイドの場合は事前にチャージ額の確認を行いましょう。

(2)店舗にあるステッカーなどで使用するキャッシュレス決済が利用可能か確かめましょう。

【タッチ決済の場合】

(1)レジにて使用したいキャッシュレス決済サービスの名称を伝えましょう。

(2)スマホのアプリを起動もしくは電子マネーカードを端末にタッチします。

(3)支払い完了の電子音が鳴れば支払い完了です。

【QRコード決済の場合】

(1)レジにて使用したいキャッシュレス決済サービスの名称を伝えましょう。

(2)ユーザースキャン方式(店舗のQRコードを利用者が読み取って決済する方式)の場合はスマホ決済アプリのスキャンボタンなどを押し、店舗が提示するQRコードをスマートフォンのカメラで読み取り、支払うべき金額を自身で入力し、支払いを完了させます。

(3)ストアスキャン方式(店舗側が利用者のスマートフォンに表示したQRコードを読み取り決済する方式)の場合はスマホ決済アプリの支払うボタンなどを押し、自身の決済情報が埋め込まれたQRコードやバーコードなどをスマートフォンに表示させます。

これをレジに提示し、店舗側がスキャンすることで支払いが完了します。

スマホ決済のメリット・デメリット

スマホ決済などのキャッシュレス決済は利用することでポイントが付与され現金で支払うよりもお得に買い物ができることや、支払いを手早く簡単に済ませることができるようになります。

その反面、モバイル通信を利用している場合は、災害などで通信障害が生じてしまったり、スマートフォンなどのバッテリーが切れてしまったりすると使用できなくなるデメリットがあります。そのような場合に備えてある程度の現金は用意しておくことが大切です。

まとめ

一見複雑そうに見えるキャッシュレス決済も決済と支払方法は数パターンしかなく、意外とシンプルです。

2019年10月の消費税率10%への引き上げの緩和措置として導入された軽減税率も2020年6月で終了となりますので、家計への負担を和らげるため、スマホ決済をはじめとしたキャッシュレス決済の利用を検討してみてはいかがでしょうか。

執筆者:菊原浩司

FPオフィス Conserve&Investment代表