奨学金を安心して利用するためにすべきこと(3)

そこで今回は、余裕を持って返済できる奨学金の金額を考え、無理のない生活設計を立てる方法についてみていきましょう。

CFP(R)認定者・VBAエキスパート(Excel)

主に小さいお子様をお持ちのご家庭からのご依頼が多く、教育費や住宅費、退職後の生活資金など長期的に考えた家計のアドバイスをしています。ご相談者は幅広く、上場企業だけでなく中小企業にお勤めの方や自営業者、公務員の方などで、年収も300万円から1,000万円までいらっしゃいます。住宅ローンや保険選び、将来の資金計画などでお悩みでしたらお気軽にお問い合わせください。

https://fp-writers.com/

■自分に合った商品の選び方:https://fp-choice.net/

目次

「借りる額」よりも「余裕を持って返済できる金額」を考える

キャッシュフロー表は、お金の流れを表したものです。収入と支出、それぞれの予想金額をエクセルなどの表計算ソフトを利用してまとめていきます。

あくまでも将来の金額ですので、キャッシュフロー表どおりにいくとは限りません。ですが、入社後順調だった場合、転職などで収入が減った場合など、さまざまなケースを想定しておくことで、奨学金を利用した場合の家計への影響がイメージしやすくなります。

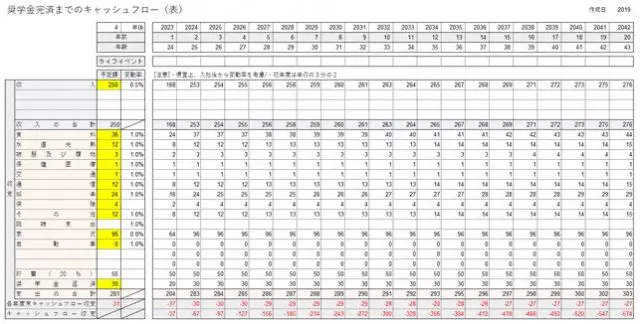

<奨学金完済までのキャッシュフロー表(例)>

奨学金の返済が家計にどれほど影響しているか分かる

キャッシュフロー表を作成すると、奨学金の返済がどれだけ家計の負担になるか具体的に見ることができます。

(表1)で、奨学金の返済を年30万円とし、家賃月8万円、車のローン月2万円などの支出を予定すると年間収支は赤字です。

手取額が250万円だと、実家からの通勤や車なしの生活を検討してみる必要がありそうです。奨学金の返済がなくても、毎月1万円の貯蓄しかできないプランとなっています。

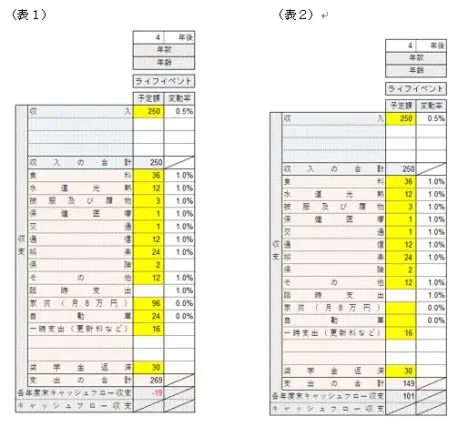

支出額を変更して、入社後の生活を想像してみる

(表1)のシミュレーションでは、生活がギリギリですので、実家からの通勤で車なしの生活を検討し、(表2)のようなキャッシュフロー表を作成しました。

これだけ余裕があれば、もう少し他の支出にお金を回すことができますので、ゆとりを感じるかもしれません。このプランであれば、43歳時点で2000万円ほど貯蓄できる計算になります。

これらはあくまでも例ですが、数値化することである程度、入社後のイメージはつかめます。食費や水道光熱費、家賃などの支出額は多少の個人差はありますが、ある程度予測できます。しかし年収は予測が難しいと思います。

そこで、希望どおりの収入を得られた場合、期待した収入ではなかった場合、途中で退職しアルバイト生活を数年続けた場合など、さまざまなケースを想定して、毎年の貯蓄額、20年後の貯蓄額を確認してみましょう。

キャッシュフロー表の作成は、奨学金を返済するイメージがつかみやすくなりますし、奨学金を利用する判断材料の一つにもなります。

奨学金は本人が返済することを前提に計画する

奨学金は入学後に支給されますので、初年度納付金の支払いは国の教育ローンや銀行の教育ローンを使う人もいらっしゃるでしょう。

教育資金の準備方法には、教育ローンの利用や祖父母からの贈与もあります。しかし、教育費にあまり使いすぎると退職後の生活資金が不足し、祖父母や親の生活が厳しくなる可能性もあります。

資金計画を立てた上で支出しているなら大丈夫かもしれませんが、年間の収支だけで判断してしまうのは危険です。そのため、奨学金を利用する場合は、本人が最後まで確実に返せることを確認した上で利用するようにしましょう。

執筆者:藤孝憲(とう たかのり)

CFP(R)認定者・VBAエキスパート(Excel)