住宅ローン審査に基準はある? 審査に通らない原因を詳しく解説

住宅ローンの審査は、金融機関ごとに審査基準を設けています。しかし、その内容は公表されていないばかりか、問い合わせをしても答えてくれません。住宅ローンの審査はどのような流れで行われるのか、また、審査に通らなかった際に考えられる原因についても解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローンの審査の流れ

住宅ローンの審査は、基本的には以下の流れで行われます。

1.事前審査

住宅ローンに申し込むと、まず事前審査が行われます。この事前審査とは、申し込んだ人が住宅ローンを借りることができるかを審査するために、金融機関がその人の年収や資産状況をチェックすることです。事前審査ですので、必要な書類もそこまで多くありません。事前審査で必要となる書類は「本人確認資料」および「勤務状況や収入を証明する資料」の2種類が主なものです。

2.本審査

事前審査に通過すると、本審査に移行します。ちなみに事前審査は複数の金融機関に申し込んでもよいことになっていますが、本審査は1つの金融機関への申し込みに限られます。本審査に移行すると、さまざまな書類が必要となります。

では、事前審査と本審査の違いについて、次項で詳しく説明します。

事前審査に通ればひと安心? 事前審査と本審査の違い

上述のとおり、事前審査はあくまでもその人が住宅ローンを借りることができるかどうかの最低条件を審査します。したがって、事前審査で見られる部分は本人の年収や資産状況などの属性が主となります。しかし、本審査に移ると、本人の属性だけではなく、住宅ローンを借りる際の担保となる物件の審査も加わります。したがって、必要となる書類も事前審査と比べ種類が多岐にわたります。

ちなみに本審査で必要となる書類は以下のとおりです。

●本人確認書類:事前審査で提出したものと同じで構いません。

●収入証明書類:こちらも事前審査で提出したものとほぼ同じものですが、より詳しい資料が必要となります。例えば自営業者の方であれば、過去3年分の確定申告書を求められる、などです。

●物件関連書類:住宅ローンは、金融機関はその物件を担保としてお金を貸しますので、その物件の価値を金融機関は把握する必要があります。そのために、物件がどのようなものかを示す書類が必要です。

具体的には、以下の書類が必要です。

(1)売買契約書もしくは工事請負契約書

(2)重要事項説明書

(3)土地や建物の登記簿謄本

(4)公図、測量図、物件案内地図、配置図、平面図、立面図など

このように、本審査では本人の属性をさらに詳しく審査するとともに、物件の内容についての審査も加わります。したがって、事前審査に通過したからといって本審査に通過するとは限らないということを覚えておきましょう。

住宅ローンの審査基準とは?

では、実際に住宅ローンの審査では、どのようなところをチェックしているのでしょうか。

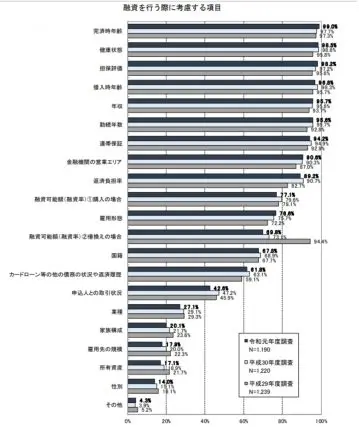

国土交通省が発表している「令和元年度民間住宅ローンの実態に関する調査結果報告書」によると、融資を行う際に考慮する項目として以下の表が掲載されています。

(参考:国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書」(※))

この表を見ると、9割以上の金融機関において、「完済時年齢」「健康状態」「担保評価」「借入時年齢」「年収」「勤続年数」「連帯保証」を審査項目としていることが分かります。

審査項目別に見る、審査に落ちてしまう原因とは?

では、上に挙げた審査項目別に、審査に通らない原因について考えていきましょう。

まず、完済時年齢および借入時年齢です。これについてはほとんどの金融機関において完済時年齢を80歳としています。したがって、借入時年齢および返済期間を考慮し、完済時年齢までに返済できないと見なされた場合は審査に通らない可能性が高いといえます。

次に健康状態です。こちらもほとんどの金融機関において、住宅ローンの借り入れの際には団体信用生命保険への加入が必須条件となっています。したがって、直近で何らかの病気をした、もしくは持病があるなどの理由で審査に通らない可能性が考えられます。

また、物件の評価が著しく低いなどの場合も審査に通らない可能性があります。

その他、年収や勤続年数については本人の属性となりますが、あまりにも年収が低かったり、転職して間もなかったりすると返済能力が低いと見なされ、審査に通らない可能性があります。連帯保証人をつけることができればローンを組むことはできるかもしれませんが、その連帯保証人の返済能力によっては審査に通らないこともあり得ます。

住宅ローンの審査に関するQ&A

Q.フリーランスに転身しました。住宅ローンの審査に通りにくいと聞いたのですが、何か対策はありますか?

フリーランスに転身した場合、収入の条件が会社員よりも厳しくなることが一般的です。また、転身直後はまだ事業が軌道に乗っておらず、収入が少ない場合も考えられます。もし、フリーランスに転身して住宅ローンの審査に通りたいと思うのであれば、貯蓄額を多くしておくことや、クレジットカードの使用履歴に問題がないかどうかもチェックしておきましょう。

そして、できれば収入のある人を連帯保証人としてつけるとともに、フリーランスに転身して2~3年経過してから住宅ローンの申し込みを行うことをおすすめします。

Q.他にもローンがある場合、住宅ローンの審査に影響しますか?

住宅ローンの審査では、他のローンの借り入れがあるとその内容もチェックされます。あまりにも他のローンの残債が多い場合は、審査に通らない可能性もあります。車のローンなどが残っている場合は、できればある程度返済を行って借入残高を少なくしておくようにしましょう。

Q.育児休業中に住宅ローンを申し込むことはできますか?

育児休業中であっても住宅ローンの申し込みを行うことはできます。ただし、育児休業が終了した後に仕事に復帰することが条件ですので、注意が必要です。

金融機関によっては証明として「育児休暇証明書」の提出を求めることがあります。その証明書には育児期間の終了日もしくは復職予定日が記載されていますので、それを基に年収を計算してもらえます。そして、その年収が住宅ローンの借り入れにおいて問題ないと判断されれば、審査に通る可能性はあります。

Q.リボ払いを利用しています。住宅ローンの審査で不利になりますか?

リボ払いを利用していると審査においてマイナスになることは否めません。一般的に支払いを先延ばしにする方法を利用している、利用することに慣れていると解釈され、延滞などを起こす可能性が大きいと判断されてしまいます。したがって、もしリボ払いを利用しているのであれば、それをすべて完済したうえで住宅ローンに申し込むようにしましょう。

Q.健康診断で悪い結果が出ました。団体信用生命保険に加入しないと住宅ローンは組めませんか?

健康診断で悪い結果が出たからといって、団体信用生命保険に加入できないとは限りません。団体信用生命保険の告知書の記載内容はごく簡単なもので、必要に応じて健康診断書の提出が求められることはありますが、その結果団体信用生命保険に加入できなかったとしても、住宅ローンを組めないというわけではありません。

フラット35では団体信用生命保険への加入を条件としていませんので、もしも団体信用生命保険への加入が難しければ、フラット35の利用を検討してみましょう。

まとめ

借り入れの条件は金融機関によって異なります。勤続年数や年収について具体的な数字を掲示しているところもあれば、「安定した収入があること」といった曖昧な表現にとどめていたりするところもあります。具体的な数値が掲示してあれば、それがクリアできているかどうかで申し込みの判断はできますが、それはあくまでも事前審査での話になります。

本審査を通過するためには、信用情報に問題がないかどうかの確認や、現在借入残高のある他のローンの完済など、自分の状況をしっかりと把握したうえで、できるだけ審査を通過できるような対応をしておくことが大切です。

(※)

国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員