住宅購入を検討されている方必見! 現在の年収で住宅ローンの限度額はいくら?

もちろん、借入は自分が希望する額をそのとおり貸してもらえるわけではありません。したがって、物件を購入するにあたり、住宅ローンをいくらまで利用できるのかを把握しておくことは重要なポイントです。

今回は、住宅ローンの限度額がどのようにして決まるのか、その基準や借入の際の注意点についても合わせて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローンの限度額が決まる基準

住宅ローンの限度額については、申し込んだ金融機関の審査の内容によって異なりますが、主に以下の点をポイントとしている金融機関が多く見られます。

1.返済負担率

返済負担率とは、すべての借入が年収に占める年間合計返済額の割合のことです。

住宅金融支援機構が提供するフラット35の公式サイトには、年収における返済負担率の限度が掲示されており、それによると年収400万円未満の場合は返済負担率30%以下、年収400万円以上の場合は返済負担率35%以下となっています(※1)。

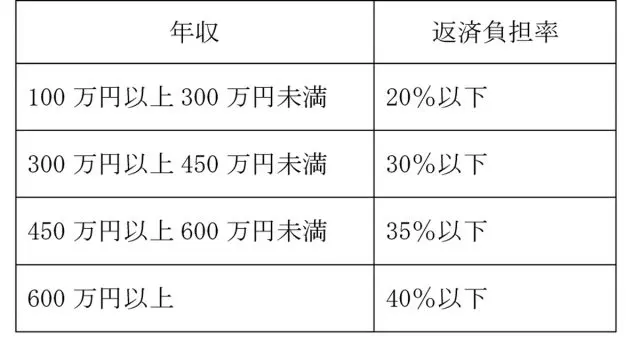

また、民間の金融機関における返済負担率については、以下のように年収ごとの基準が定められているようです。ただし、あくまでも目安としてとらえるようにしてください。

ちなみに、賃貸で考えた場合、手取り月収の3分の1程の家賃が望ましいといわれていることから、維持費なども含めて考えると、返済負担率としてはおよそ20%以下にしておくことが理想だといえます。

2.物件の担保価値

住宅ローンを申し込む際には、購入する住宅に抵当権が設定されます。これは、何らかの事情で住宅ローンが返済困難に陥った際、金融機関および保証会社は抵当権を行使してその住宅を競売にかけ、現金化することで融資額を回収します。

したがって、そもそもの住宅の価値が低いとそれ以上の額を借りることはできません。この担保価値の目安としては、不動産価格の60~80%の間で設定され、その額を融資するというケースが多く見られます。

3.返済能力

返済能力があるかどうか、その人の属性を審査することは、融資を行う上で必須項目となっています。融資する側としては、安定してきちんと返済を続けてくれるかどうかを意識します。したがって、勤務先や勤続年数、そして年収などを総合的に審査し、判断することとなります。

また、見逃してはならないのが、他社からの借入状況です。住宅ローンの申し込み時点で他社からの借入(自動車ローンや教育ローンなど)がある場合、その金額が多ければ多いほど、審査には不利となります。

住宅ローンは年収の何倍まで借りられる?

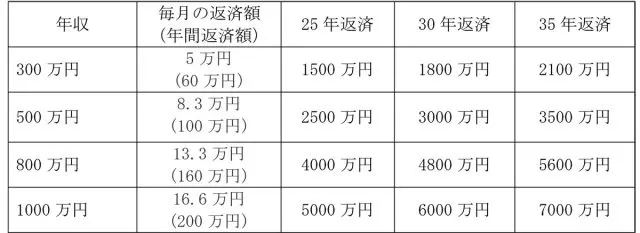

楽天銀行の公式サイトによると、フラット35(返済期間35年、他社からの借入はなし、返済方法:元利均等返済)を利用する際の年収に対する借入可能額は以下のとおりです。

(参考:楽天銀行「住宅ローンシミュレーション」(※2))

限度額ギリギリの借入は危険?!

住宅ローンは、数あるローンの中でも長期間に亘って返済を行っていくものです。返済中に生活環境が変わったり、収入が減少してしまうようなケースも考えられます。

その際、限度額ギリギリで借入を行っていると毎月の返済を行うことができなくなり、最悪の場合住宅を手放すことにもなりかねません。

もちろん、途中で借り換えなどを行って総返済額を削減する手段もありますが、借り換えを申し込んだ時の状況によっては、必ず借り換えができるとは限らないことにも注意する必要があります。

ちなみに、上記で年収別の借入限度額を紹介しましたが、これはあくまでも借入可能額であって、最適な借入額ではないということを十分に理解しておく必要があります。また、金融機関によっても条件が異なることにも注意しておいてください。

借りられる額と返せる額は異なります。住宅ローンの借入額を考える際には、いくら借りることができるか、ということよりも「いくらだったら返済することができるか」を重視することが大切です。

「無理のない返済」のポイントとは?

無理なく返済を続けていくには、上で述べた返済負担率を取り入れて考えることが大切です。

そして返済負担率を考える際には返済期間も考慮する必要があります。理想的だといわれる返済負担率20%で考えると、年収別の借入目安額は以下のとおりです。

住宅ローンの限度額が低い場合、対処法はある?

住宅ローンの限度額が想像以上に低い場合は、希望額との差額を自分で用意する必要があります。もし、預貯金の一部を頭金に充てることができるのであれば、無理のない範囲で充当するとよいでしょう。

そのような余裕がないというのであれば、購入希望の物件自体を見直すか、家計を見直して支出を減らし、さらに収入を増やす努力も必要となります。もしも他社からの借入が残っているのであればそれを完済することも大切です。

また、共働き夫婦であれば、お互いの収入を合算してローンを組むこともできます。自分たちのできる範囲から対応していきましょう。

借入額を決める際には、今後のライフプランを考慮する

住宅ローンの借入額を決める際には、今後のライフプランにおいて、いつどのくらいの費用が発生するかというライフイベントもきちんと考慮しておくことが大切です。

特に子どもがまだ小さい場合は、今後の教育資金をどのように用意していくかも考えていかなければいけません。そのためには毎月の返済額においては余裕をもっておくこと、そしてタイミングを見ながら繰上げ返済も取り入れて計画的に返済していけるようにしましょう。

まとめ

依然として続く低金利下において、住宅ローンを利用しやすくなっている反面、無謀な返済計画を立てすぎて返済困難に陥り、最終的に物件を手放すというケースも見られます。

購入の際にはいくら借りることができるかではなく、自身が「何年間で返済したいのか」、そして「毎月いくらまでなら返済できるのか」等の返済計画の視点から最終的な借入額を決めることが大切です。

また、現在は住宅ローン控除適用期間の延長や住まい給付金など、住宅取得のための支援策もあります。そのような施策を有効に活用し、最終的な総返済額の削減を目指して行動していくことを心がけましょう。

(※1)住宅金融支援機構「【フラット35】(ご利用条件)」

(※2)楽天銀行「住宅ローンシミュレーション」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員