夢のマイホーム、ペアローンや収入合算に向く人とは? それぞれの違いと注意点は?

夫婦共働きが一般的になり、住宅価格も高騰する中で、住宅ローンを組む際にはペアローンや夫婦の収入合算を検討することもあるでしょう。

ここでは、ペアとなったり、収入合算をしたりするのは夫婦と仮定して、どのような人がこうしたローンに向いているのか、メリット・デメリットを理解して、どういう対策をすべきなのかを解説します。

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

ペアローンと収入合算って何が違う?

まず重要なことは、ペアローンや収入合算の目的が「2人の経済力を合わせて1つの家を買うこと」といえます。

1人で住宅ローンを組む場合に比べて、2人で住宅ローンを組めれば、購入予算を増やすことができ、1人では買えない物件でも2人なら何とか手に入れることができる可能性があり、理想のマイホームへ近づく手段になり得ます。

では、ペアローンと収入合算は何が違うのでしょうか。ペアローンは2人でそれぞれ別々にローンを組むのに対して、収入合算のローンは1つです。

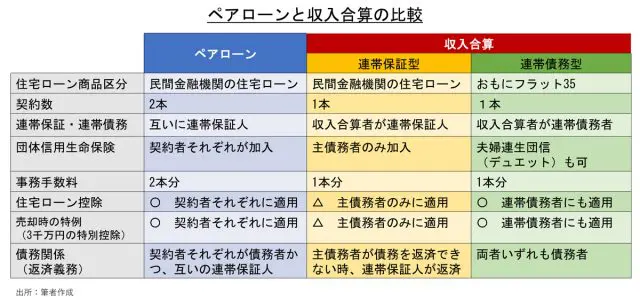

さらに収入合算には、連帯保証型と連帯債務型の2通りがあります。連帯保証型は、主債務者が債務を返済できない時に、連帯保証人が債務を返済するのに対して、連帯債務型は最初から2人で共同で返済をしていく仕組みです。比較表は下記のとおりです。

それぞれのメリット・デメリットとは?

では、それぞれのメリット・デメリットを見ていきましょう。

<ペアローン>

以下の税制メリットが、2人ともそれぞれ受けられます。

・住宅ローン控除(所得税・住民税が年間最高40万円、10~13年間節税できる)

・居住用財産を譲渡した場合の3000万円の特別控除の特例(マイホーム売却時に利益が出た際に、譲渡所得から最高3000万円まで控除できる)

・契約が2本になるので、それぞれ事務手数料がかかる

・2人がそれぞれ最大限の金額を借りてしまうと、途中で収入減や失職などによる家計の変化に対応しにくい

<収入合算>

■メリット

・契約が1本なので、事務手数料がペアローンより割安になる可能性がある

■デメリット

・税制メリット(所得税・住民税)が受けられるのは主債務者のみになる

・連帯保証人は、団体信用生命保険(死亡や高度障害などの場合に残債が免除)に加入しないため、亡くなっても残債は免除されない

■メリット

・契約が1本なので、事務手数料がペアローンより割安になる可能性がある

・税制メリット(所得税・住民税)を2人とも受けられる

・団体信用生命保険(死亡や高度障害などの場合に残債が免除)では、「夫婦連生団信(デュエット)」を選択すれば、どちらか一方に万一のことがあれば、以後の2人の返済が不要になるものもある

・返済期間の異なるローンの組み合わせができる「ダブルフラット」も選択可能

■デメリット

・フラット35は全期間固定金利しかないため、変動金利は選択できない

・連帯債務者も主債務者と同様の返済義務があるため、安定した収入が求められる

・2人でそれぞれ最大限の金額を借りてしまうと、途中で収入減や失業などによる家計の変化に対応しにくい

また、上記すべてに共通するデメリットは、不測の事態(天災、減収・失業、離婚など)で不動産を売却しなければならなくなった際に、2人の合意が必要になるなど売却しにくくなる点には注意が必要です。

それぞれどういう人に向くのか?

それぞれの住宅ローンに向く人は以下のとおりです。

<ペアローン>

2人が定年退職するまで、正社員で働き続けることができ、子どもが生まれても、夫婦ともに協力し合って働き続けることができる人

<収入合算>

連帯保証型:収入合算者が時短勤務やパート勤務になる可能性があるなど、将来にわたり収入が安定しにくい人

連帯債務型:収入合算者が定年まで安定した収入を確保できる人、夫婦連生団信に加入したい人、年の差カップルなどで「ダブルフラット」を選択したい人

まとめ

住宅ローンは、一般的に長期の契約になることが多いため、途中で予期せぬことが起こる可能性も視野に入れておくことが大切です。

不測の事態が起こった際に、住宅ローンが大きな負担になることを避けるためには、無理をしない住宅ローンを組むことです。ペアローンや収入合算は、借入額を増やせることが魅力ですが、だからこそ限度額いっぱいまで借りるのではなく、以下のような借入額を減らす工夫をしてみてはいかがでしょうか。

・頭金を入れ(物件価格の10~20%程度)て、物件を途中売却しても、売却代金でローン残高を完済できる状態にする

・借入期間をリタイアする前までにしておく

・住宅ローン負担率を年収の20~25%以内にしておく

マイホームは人生で最も大きな買い物の1つです。夢のマイホームが“悪夢のマイホーム”にならないよう、慎重に検討してみてください。

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士