住宅ローンの返済額を抑えるコツとは? 賢く見直す3つの方法

住宅ローンの返済期間は数十年以上になるケースも多いため、返済期間が長期化すればその分だけ支払う利息の負担が大きくなります。返済額を抑えたいのであれば、利息を減らすことを第一に考える必要があるでしょう。

本記事では、住宅ローンの返済に悩む人に向けて、住宅ローンの返済額を抑えるためのコツを解説しますので、ぜひ参考にしてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

住宅ローンとは?

住宅ローンとは、契約する人やその家族が暮らす住宅や土地などを購入したり、リフォームをしたりする際に契約する金融商品です。通常、数千万円以上の費用が必要な住宅や土地を現金で購入するのは困難なため、金融機関から融資を受けます。

定められた契約内容に基づいて返済を行っていきますが、発生する金利や保証料などの条件は金融機関によって異なります。

住宅ローンの返済額を抑える方法とは? 3つのコツを解説

住宅ローンの返済額を抑えるための方法は、以下のとおりです。

●住宅ローンの繰り上げ返済

●住宅ローンの借り換え

●住宅ローンの一括返済

どの方法も支払う利息負担の軽減によって、住宅ローンの返済額を抑えられます。本項では、方法別に返済額をどのくらい抑えられるのか、注意点などを解説しますので、自分に合う方法を検討してみてください。

繰り上げ返済で利息負担の軽減が可能

住宅ローンの返済に充てられる貯蓄がある人は、繰り上げ返済を検討するのも返済額を抑えるのに有効な方法です。繰り上げ返済とは、決められた住宅ローン返済額とは別に、住宅ローンの借入額の一部を返済する方法です。繰り上げ返済した額を住宅ローン元金に充当するため、利息の軽減効果を期待できます。

例えば、当初借入額が3000万円、当初返済期間が30年、金利1.0%、元利均等返済、ボーナス返済分なしの住宅ローンを例にすると、10年後に返済額軽減型で500万円を繰り上げ返済した場合に軽減できる返済額は図表1のとおりです。

【図表1】

| 繰り上げ返済前 | 繰り上げ返済後 | |

|---|---|---|

| 毎月の返済額 | 9万6491円 | 7万3497円 |

| 年間返済額 | 115万7892円 | 88万1964円 |

| 総返済額 | 3473万6760円 | 3421万8200円 |

筆者作成

図表1の例では、毎月あたりの返済額を約2万2994円、最終的に支払う利息を約51万8560円まで減らせます。

ただし、住宅ローンを取り扱う金融機関によって異なるものの、繰り上げ返済をする際に手数料が発生したり、繰り上げ返済を行いすぎると手元の資金が尽きたりする点には注意が必要です。

低金利の住宅ローンに借り換える

住宅ローンの適用金利が高いと感じている場合、ローンの借り換えによって返済額を抑えられる可能性が高いです。住宅ローンの借り換えとは、現在の借入先に一括返済をして、新たに別の金融機関と住宅ローンの契約をすることです。

「住宅ローン残高1000万円以上」「残りの返済期間が10年以上」「借り換え後の住宅ローンとの金利差が年1.0%以上」であれば、借り換えが有利になるでしょう。金利差分の利息負担を軽減できるので、現在よりもより金利の低い金融機関へ借り換えてみてください。

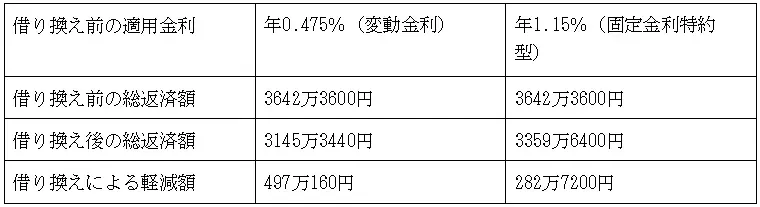

現在の住宅ローン残高が3000万円、適用金利2.0%、残りの返済期間が20年の場合、年0.475%(変動金利)、年1.15%(固定金利特約型)の住宅ローンに借り換えた場合の軽減額は図表2のとおりです。

【図表2】

筆者作成

低金利の住宅ローンへの借り換えは毎月の返済額や総返済額の軽減に有効な方法ですが、申し込みや審査、契約手続きまでに時間がかかります。

また、住宅ローン完済時の手数料、新たに保証料や事務手数料、火災保険料といった費用が発生する点にも注意が必要です。借り換え前と借り換え後の金利差がない場合、費用がかかりすぎて借り換えを行うメリットが薄れてしまうでしょう。

その他にも、新たに団体信用生命保険に加入しなければならないため、健康状態に問題がある場合は、審査に落ちて住宅ローンの契約ができないリスクが高いです。

一括返済をすれば総返済額を減らせる

住宅ローンの一括返済とは、借入額の一部を返済する繰り上げ返済とは異なり、全額返済を行う方法です。一括返済をすることで、本来支払うはずだった利息がなくなり、総返済額を減らせます。また、住宅ローン契約時に、保証料を一括で支払っている場合、返済期間に対する保証料が返金される場合があります。

毎月の住宅ローンの返済から解放されるメリットがあるのに対し、手元の資金が減ることに注意してください。余裕資金がないなかで一括返済をしてしまうと、必要な費用の支払いができなくなるリスクが高いからです。

その他にも、一括返済によって団体信用生命保険の保障が消滅するため、世帯主に万が一ことがあった際、トラブルに備えた保険加入が必要です。

計画的で効率的な住宅ローンの返済計画を立てよう

住宅ローンの返済額を抑えたいなら、繰り上げ返済や一括返済、借り換えなどを検討してみてください。選ぶ方法によって特徴は異なりますが、金利の低い住宅ローンと契約しなおしたり、返済期間を短縮したりして利息の負担軽減が可能です。

ただし、繰り上げ返済や一括返済をする際には、まとまった資金が必要ですし、手続きを行うに当たって事務手数料などが発生する場合があります。どの方法を選ぶにしても生活費や将来的にかかるお金を想定したうえで、適切な方法を選ぶことが大切です。

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー