【2021年最新版】住宅ローンの変動金利vs固定金利、どっちを選ぶべき?

まずはどちらにするかを決めて、金利や銀行を選ぶとよいでしょう。ではどちらの金利が自分に向いているか、どのように判断すればよいのでしょうか。

今回は金利タイプの特徴とともに、選ぶ際のポイントを紹介していきます。

CFP(R)認定者 第Ⅰ種証券外務員

2008年南山大学法学部法律学科卒業後、大手証券会社で、営業として勤務。主人のタイ赴任がきまり、退社。3年間の在タイ中、2人をタイで出産、子育てする。本帰国後、日本で3人目を出産。現在、3人の子育てと長女の国立小学校受験に奮闘中。子供への早期教育の多額の出費、住宅ローン、子供の学資資金、また老後資金準備のため、いろいろな制度を使って、資産運用をしています。実際の経験を踏まえた、お金に関する、役立つ情報を発信していきたいと思います。

どの金利タイプを選ぶ人が多い?

住宅ローンを利用する方はどの金利タイプを選択ぶことが多いのでしょうか?

住宅金融支援機構が発表している「住宅ローン利用者調査(2020年11月調査)」を見てみましょう。利用した金利タイプを見ると、変動型62.9%、固定期間選択型24.5%、全期間固定型12.6%となっており、6割以上の人が変動型を利用しているということがわかります。

このように変動型が選ばれる理由としては、現在まれに見る低金利が続いていることが考えられます。

しかしどの金利タイプが適しているかは、人によって変わってきます。次章から、それぞれのタイプの特徴をみていきます。

3つの金利タイプの違いって?

金利タイプは大きく、変動金利と固定金利に分けられます。さらに固定金利は、全期間にわたって金利が変わらない「全期間固定金利型」と一定期間のみ固定金利となる「固定期間選択型」の2つに分けられます。単純に借り入れ時の金利を比較すると次のようになります。

全期間固定金利型 > 固定期間選択型 > 変動金利

一般的に借入時の金利は変動金利が最も低くなっています。しかし単純に金利の低さだけで選ぶのではなく、それぞれ特徴を理解しておく必要があります。

変動金利

借りている期間中に金利が変動するものを変動金利といいます。金利が上がると返済額が増え、金利が下がると返済額は減ります。

関連記事 【FP解説】住宅ローン、金利以外で重視すべきポイントは? 諸費用・保険について解説

- ★借入時の金利は、固定金利に比べて低い

- ★金利が下がった場合、返済額が少なくなる

- ★5年ルール・125%ルールが適用される

- ★金利の動きは予測しづらく、返済計画を立てづらい

- ★金利が上がった場合、返済額が増える

変動の金利のメリットは何といっても借入れ持の金利の低さです。また金利はさまざまな要因で変動しますが、金利が下がった場合、返済額も減るので、固定金利に比べて総返済額が少なくなる可能性があります。

ただ変動金利の場合は、合5年ルール・125%ルール(※)というものが適用されます。これは金利が急上昇した場合でも返済が滞らないようにするためのものです。

※実際の金利の見直しは6ヶ月ごとに行われますが、返済額は5年間変わりません。また返済額が増えることになっても元利均等返済を選択した場合に、支払利息と元本の内訳金額を調整することにより(金利が上がれば支払利息の比率が上がる)返済額は125%の上限までしか増えません。

例えば毎月10万円の返済であれば、毎月12.5万円が上限となます。ただし、実際は返済額が130%アップしていた場合、残りの5%は免除されるわけではなく、最終支払い時に増えた分を支払うことになります。

デメリットは返済計画をたてづらい点です。金利が上がれば返済額は増えるため、将来の計画をたてづらく、不安を感じる方もいらっしゃいます。

全期間固定金利

借り入れ時の金利が満期まで変わらないものを全期間固定金利型といいます。

- ★返済計画を立てやすい

- ★金利変動の影響を受けない安心感

- ★変動金利に比べて、金利が高い

- ★金利が下がっても、恩恵を受けられない

固定金利期間中は金利が変わらないため、将来の返済計画をたてやすいというメリットがあります。フラット35はその代表です。独立行政法人住宅金融支援機構が民間と提携して取り扱っている住宅ローンのため、民間金融機関独自の固定金利より低めの金利で借りることができます。

関連リンク 住宅ローンのフラット35ってなに? 上手な利用方法をFPが解説!

デメリットは、金利が低くなっても恩恵を受けられないという点です。また変動金利に比べ、借り入れ時の金利が高くなる傾向にあります。

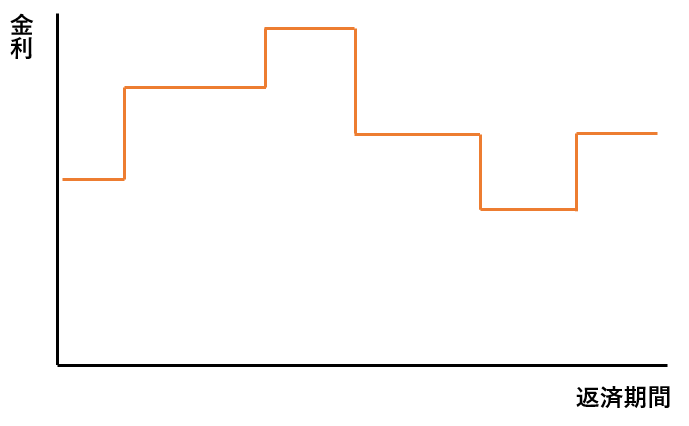

固定期間選択型

選んだ期間中のみ固定金利となり、期間終了後に金利タイプを選びなおせるものを固定期間選択型といいます。固定期間は「2年」「3年」「5年」「7年」「10年」「15年」「20年」など商品によってさまざまですが、固定期間が短くなるほど金利は低くなる傾向にあります。

※図は固定期間終了後に変動金利選んだ場合です。

- ★全期間固定金利より金利が低い

- ★期間中は金利が変わらない

- ★期間中の返済計画を立てやすい

- ★変動金利よりも金利が高い

- ★期間中は金利が下がっても、恩恵を受けられない

- ★期間終了時金利が上がっているとそのときの金利が適用される

- ★期間終了後、変動金利に変更すると手数料がかかる場合がある

- ★5年ルール・125%ルールが適用されない

固定期間中は金利が変わらないため、固定金利と同じようなメリットが受けられます。また金利は、変動金利よりも高くなりますが、全期間固定金利と比べると低くなります。

注意したいのが、固定期間選択型の場合、固定期間終了時に5年ルール・125%ルールが適用されないという点です。固定金利期間終了時金利が上がった場合、固定金利期間中の返済額と比べて返済額が大きく増える可能性があります。

なお、変動金利が始まった後は固定期間終了時、再度固定金利を選ぶか変動金利を選ぶか選択することができますが、変動金利は固定期間終了時の金利水準となり、金利が高くなっていれば想定より返済額が増えてしまう恐れがあります。なお、変動金利を選択後5年後毎の見直しでは、5年ルール・125%ルールが適用されます。

自分に向いている金利タイプって?

それではどの金利タイプを選べばよいのでしょうか?以下に向いている人の特徴を解説していきます。

変動金利に向いている人の特徴

次に該当する方は、変動金利を検討するとよいでしょう。

1.金利が上がらない、もしくは下がると考えている方

今後金利が低い状態が続く、もしくはさらに低くなると考えている方は変動金利を選ぶとよいでしょう。

2.金利動向をチェックできる方

金利はさまざまな要因によって変化します。そのため時々、動向をチェックし、上昇しそうになったら、固定金利へ借り換える、というような判断が必要になります。

もし金利を全く見ていない場合、借り換えの時期を逃し返済額が大きく増える場合があります。変動金利タイプで借入する方は、金利動向をチェックできる方のほうがよいでしょう。

・返済額が増えても支払える。または今後、収入アップ・支出減の可能性がある方

現在は低金利が続いていますが、金利は上がる可能性もあります。5年後に返済額が125%に増えることを考えて、支払うだけの資金の余裕がある、もしくは収入が上がる・支出が減る可能性のある方のほうがよいでしょう。毎月の返済額が増えると支払えなくなる可能性のある方にはおすすめできません。

全期間固定金利型に向いている人の特徴

次に該当する方は、全期間固定金利型を検討するとよいでしょう。

1.計画通りに返済したい方、今後の収入が予測できない方

借入時で比較した場合、変動金利よりも金利が高くなる傾向にありますが、金利変動の影響を受けないというメリットがあります。そのため、将来を見通し、計画通りに返済していきたい方、また今後収入が増えるかどうか予測できず、返済額が増えると不安という方は、固定金利を検討するとよいでしょう。

2.今後、金利が上がると予測している方

現在、低金利の状態が続いていますが、もし今後、金利が上昇すると考えている方は、現在の金利を維持できる固定金利を検討するとよいでしょう。そうすれば満期まで現在の低金利で借り入れできます。

ただし、固定期間中は金利が変わらないので、現在よりも金利が下がったとしても、その恩恵を受けることはできません。

固定期間選択型に向いている人の特徴

次に該当する方は、全期間固定金利型を検討するとよいでしょう。

・固定期間終了後お金が貯まっている、もしく収入アップ・支出減の可能性がある方

期間終了後に、金利が上がっている可能性があります。そのため、期間終了後までに貯蓄ができる方、将来収入アップ・支出減の可能性がある方に向いています。

・固定期間選択型了後に、繰り上げ返済を考えている方

固定期間終了後は金利が上がっていると、その後の返済はその時点の金利が適用されてしまいます。期間終了後金利が上がっていれば繰り上げ返済ができる予定の方におすすめできます。

一方、繰上げ返済の予定がなく、金利が変わらないまたは金利が下がると考えている場合は、一番金利が低くなる変動金利がおすすめです。また、繰上げ返済の予定がなく金利が上がると考える方は全期間固定金利が向いています。

金利を予測することは可能?

住宅ローンの金利には、基準となる金利があります。つまり、住宅ローンの金利は、その基準となる金利に連動して動きます。基準となる金利は、金利タイプによって異なります。

【変動金利型】

変動金利型は、銀行が優良企業向けに短気で貸付するときの適用金利である短期プライムレートを参考にしています。この短期プライムレートの変動の目安の一つになっているものが無担保コールレートと呼ばれるものです。この無担保コールレートの金利は景気によって変動します。

【全期間固定金利型】

全期間固定金利型は、新発10年物国債利回りを基準として金利が決められています。

新発10年物国債利回りとは、新規に発行されたもので、10年で償還される国債の利回りのことをいいます。新発10年国債利回りは、日本の長期金利の指標となるといわれています。

【固定期間選択型】

固定期間選択型は、円金利スワップレートを基準として金利が決められています。円金利スワップレートとは、円金利をスワップ、つまり交換する際に用いられるものをいいます。具体的には、金融機関などが固定金利と変動金利を交換するといった取引の際に用いられます。

このように金利変動の基準となるものをチェックすることで、今後の参考にすることができます。ただし金利の動きは専門家でも予測が難しいため、どういう動きをするかわからないという前提を持っておくことが大切です。

関連記事

住宅ローンの金利ってどうやって決まるの? 新型コロナウイルスの影響は?

住宅ローンの金利、今度どうなる? 景気判断に使える指標について解説

住宅ローンの金利ってそもそもどうやって決まっているの?

金利以外にも検討した方がいいものって?

住宅ローンを選ぶとき、金利にばかり注目しがちですが、諸費用や返済方法についても検討する必要があります。例えば、諸費用は契約する住宅ローンによって変わりますが、数百万円にもなることもあります。

また返済方式には毎月の返済額を一定にする「元利均等方式」と毎月の元金部分の返済を一定にする「元金均等方式」の2つがあります。総返済額だけを見ると元金均等方式の方が少なくなりますが、それぞれメリットとデメリットがありますので、自分に合わせた返済方法を選ぶ必要があります。

関連記事 【FP解説】住宅ローン、金利以外で重視すべきポイントは? 諸費用・保険について解説

まとめ

ローンは長期で返済する必要があります。それぞれの金利の特徴を理解し、自分に適した金利タイプを選択しましょう。

【出典】

2019年度 民間住宅ローン利用者の実態調査

https://www.jhf.go.jp/files/400355029.pdf

※2020/9/8 内容を一部修正させていただきました。

執筆者:大堀貴子(おおほり たかこ)

CFP(R)認定者 第Ⅰ種証券外務員