共働きで住宅ローンを借りるとき、どんな選択肢があるの?

そうしたとき、ライフプランを考えると、共働きを選択せざるを得ないのかもしれません。今回は、共働きで住宅ローンを借りる場合どんな選択肢があるのかみていきましょう。

内宮慶之FP事務所代表

CFP認定者(日本FP協会所属)、ファイナンシャルプランニング

CFP認定者(日本FP協会所属)、ファイナンシャルプランニング技能士1級

会計事務所では、税務会計コンサルティングの他、資産税や相続事業承継の経験も豊富。

現在、相続及びライフプラン全般における相談業務、講演、執筆、非常勤講師などの業務を中心に活動している。高等学校での講演も多く金融経済教育にも尽力している。

平成30年度日本FP協会『くらしとお金の相談室』相談員、大阪市立住まい情報センター専門家相談員、修学支援アドバイザー(大阪府教育委員会)にも就任している。

金融機関の所得制限

世帯収入は年収400万円以上が健全な基準とされているようです。金融機関ごとに基準の差異はありますが、所得基準を明確にしていない金融機関も存在します。基準は世帯収入になりますので、ご夫婦の収入を合算して金融機関の住宅ローン審査を受けることも可能です。

返済負担率の確認

世帯収入における、住宅ローン負担の割合が大きすぎると、せっかく手に入れた住まいでの暮らしが苦しくなってしまいます。しっかりと確認しておきたいのが、「返済負担率」です。これは、年収における年間の住宅ローン返済の比率をいいます。

一般的には、「返済負担率」25%以内が目安となります。年収400万円では、毎月のローン返済額が8万円程度で返済負担率は24%ほどになります。

共働き夫婦の住宅ローン

共働きの夫婦が住宅ローンを組む場合、大きく分けて4種類の組み方があります。

●連帯債務

●連帯保証

●ペアローン

●夫婦いずれかの単独ローン

それぞれ契約者や保証人などが異なります。詳しく見ていきましょう。

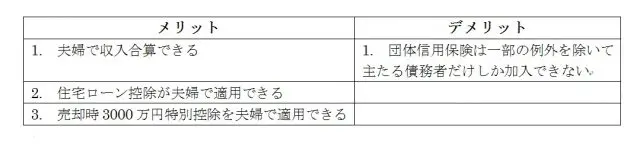

〔連帯債務〕

連帯債務とは、ご夫婦が金融機関に対して1本の住宅ローン契約を結び、一緒に返済していく格好となりますが、それぞれが全額の債務を負います。

夫婦の一方を主たる債務者と呼び、もう一方は連帯債務者です。

連帯債務では、住宅ローンの返済が滞った場合、金融機関は連帯債務者に対して、どのように返済を請求してもよいとされています。夫婦で借り入れした場合、金融機関は夫に対してだけ全額の返済を求めたり、夫婦に対して全額の返済、あるいはそれぞれに半額の返済を請求したりすることもできます。

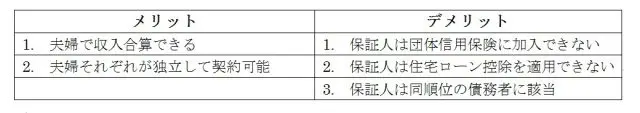

〔連帯保証〕

連帯保証とは、夫婦一方が住宅ローンの借り入れをする場合に、もう片方が連帯保証人になる住宅ローンの組み方です。連帯保証人は住宅ローンの債務者が返済できなくなった場合に、返済を肩代わりする義務があります。

連帯保証は連帯債務と異なって返済義務がありますので、債務者が住宅ローンの返済が滞り、債権者(金融機関)から連帯保証人に返済請求があった場合、返済を拒むことができません。

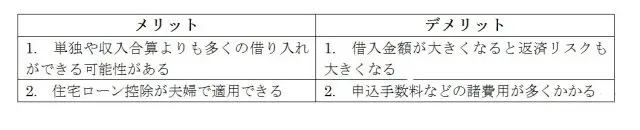

〔ペアローン〕

ペアローンでは、夫婦それぞれが住宅ローンの契約者になります。それぞれが契約したローンに対してお互いが保証義務を負い、お互いにローンの連帯保証人となります。

住宅ローン控除は夫婦それぞれに適用されます。団体信用保険は、夫婦それぞれが加入することになります。また、ペアローンは2つ以上の住宅ローン契約になりますので、一つひとつの契約について申込手数料などの諸費用がかかります。

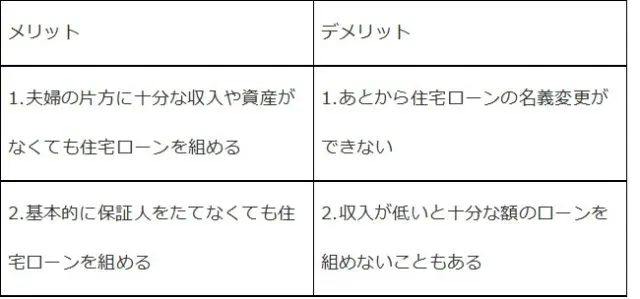

〔夫婦いずれかの単独ローン〕

夫または妻のいずれかに十分な収入がある場合には、夫または妻どちらか片方の名義で単独ローンを組む方法があります。返済義務者はローンの名義人です。

単独名義で住宅ローンを組む場合、基本的には保証人をたてなくても住宅ローンを組めます。ただし、夫婦のいずれかに収入が増えた場合でも、住宅ローンの名義変更ができない点には注意しましょう。

共働きの場合住宅ローン控除はそれぞれどうなる?

共働きで住宅ローンを組む場合、活用したい制度として住宅ローン控除があります。住宅ローン控除の正式名称は「住宅借入金等特別控除」で、個人が住宅ローンを利用して、自宅の新築や取得・増改などを行った場合に、所得税の税額控除をうけられる制度です。

控除期間は住宅に住み始めた年により異なり、10年から15年の間。令和3年1月1日から令和3年12月31日までに住み始めた場合は10年間住宅ローン控除をうけられます。

住宅ローン控除を受けるためにはさまざまな条件があり、条件に合う人が適切な金額だけ利用できる点に注意してください。

共働き夫婦が連帯債務で住宅ローンを組む場合、夫婦でひとつの住宅ローンを一緒に返済していきます。連帯債務者も住宅ローン控除をうけられますので、両者が住宅ローン控除の対象です。

しかし、住宅ローン控除の金額は、住宅の持ち分割合や住宅ローン控除の金額などによって異なります。住宅ローン控除の対象となるのは、自分の持ち分を取得するためのローン部分に限られますので、不動産の持ち分とローンの負担割合によっては、全額が控除の対象とはならない場合があります。

連帯保証の場合、住宅ローン控除をうけられるのは名義人のみです。そのため、連帯保証人は住宅ローン控除の対象外であり、住宅ローン控除を利用できません。

住宅ローン控除をうけられるかどうかは、不動産の名義や住宅ローンの名義がどうなっているのかで判断します。ペアローンの名義は連帯債務と同様夫婦の共同名義となっていて、さらにお互いがお互いの連帯債務者です。

連帯債務の場合と同様、それぞれの不動産持ち分を取得するためのローン部分のみ、住宅ローン控除の対象となります。

住宅ローン控除をうけるためには、住宅ローンの名義人となっている必要があります。夫婦いずれかの単独ローンになっている場合には、住宅ローンの名義人となっている者のみが住宅ローン控除の対象です。

ただし、住宅ローン控除の対象となるのは自分の持ち分を取得するためのローン部分のみである点には注意しましょう。

まとめ

ご夫婦での住宅ローンの設定方法について、連帯債務、連帯保証、ペアローンの4種類をご紹介しました。ローンを組む前に見直すべきポイントは少なくありません。

その住宅購入プランが現在、あるいは予測される将来の収入額に見合っているか?今後予定されているライフイベント等をしっかり把握して、ライフプランニングしているか?「家賃相当額で買えますよ」「消費税増税前の駆け込み」などの言葉に誘惑されていないか?などです。

住宅購入は人生における三大資金の一つに挙げられる、たいへん大きな買い物です。【わが家】を手に入れると同時に、住宅ローンという大きな負債も抱えるということをしっかり理解して、慎重に取り組んでいただければ幸いです。

出典

住宅金融支援機構「【フラット35】をご夫婦で借りるなら」

※2021/3/11 内容を一部修正させていただきました。

執筆者:内宮慶之

内宮慶之FP事務所代表

CFP認定者(日本FP協会所属)、ファイナンシャルプランニング