住宅ローンの返済方式は「元利均等」と「元金均等」どっちがお得? 自分に合った選び方を解説!

ばばえりFP事務所 代表

自身が過去に「貧困女子」状態でつらい思いをしたことから、お金について猛勉強。銀行・保険・不動産などお金にまつわる業界での勤務を経て、独立。

過去の自分のような、お金や仕事で悩みを抱えつつ毎日がんばる人の良き相談相手となれるよう日々邁進中。むずかしいと思われて避けられがち、でも大切なお金の話を、ゆるくほぐしてお伝えする仕事をしています。平成元年生まれの大阪人。

目次

「元利均等」と「元金均等」の違い

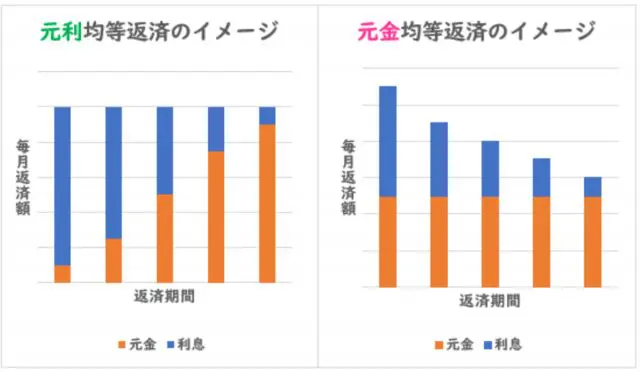

住宅ローンを借りるとき、多くの金融機関では「元利均等返済」と「元金均等返済」のどちらかを選ぶことができます。「元利」均等は、元金(借入額)と利息を合わせた金額が毎月一定になる返済方式で、「元金」均等は元金だけが毎月一定になる返済方式です。

上の図のとおり、「元利」均等は借入期間中ずっと毎月同じ金額を返済していくことになりますが、「元金」均等は初めの返済額が大きく、時間がたつほど負担が軽くなっていきます。

ちなみに、住宅ローン以外のマイカーローンやカードローン、キャッシングなどは、ほとんどが「元利」均等返済の一択になっています。

元利均等と元金均等、それぞれのメリット&デメリット

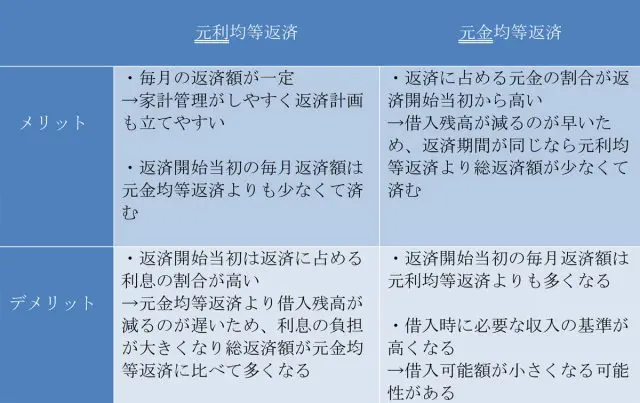

どちらの返済方式を選べば良いのか迷ってしまったら、それぞれのメリット・デメリット(※1)をよく考えてみましょう。

どちらがお得? 自分に合った返済方法の選び方

それでは総返済額にどのくらいの差がでるのか、次の条件で確認してみましょう。

〈条件〉

借入額:3000万

固定金利:1.5%

借入期間:30年

元利均等返済

総返済額 3727万2768円

元金均等返済

総返済額 3676万8600円

一般的には、「元金」均等返済のほうが総返済額が少なくて済むので、たとえ初期の返済負担が重くても、長い目で見ればお得といわれています。

ただ、「元利」均等返済を選んでも、繰り上げ返済を多用したり毎月返済額を高めに設定したりして返済期間をできるだけ短くするようにすれば、「元金」均等返済と同等、もしくはこちらのほうがお得になることもあります。

どちらが良いのかは、家庭の収入や支出の見込み、家族の年齢などによっても違います。将来にわたる収入と返済額、子どもの進学など大きな出費のバランスを、長期的な視点で考えておく必要があります。

子どもにお金がかかるタイミング、住宅ローンの負担が重いタイミング、定年などで収入が減ってしまうタイミングが複数重なると、やりくりが難しくなってしまうので、意図的にずらすことも検討したいところです。

金融機関で具体的な返済シミュレーションをしてもらうこともできますし、今は自分で簡単にシミュレーションできるサイトもたくさんあります。

「元利」均等なのか「元金」均等なのか、毎月返済額や返済期間、繰り上げ返済の有無などパターンを変えていくつも試してみて、今だけでなく数年先、数十年先まで見通したうえで「わが家にぴったりな返済方法」を見つけましょう。

返済方式は、借入期間の途中で変更できる場合(※2)もあればできない場合(※3)もあります。金融機関によっても違いますので、不安な方は事前に確認しておくと良いでしょう。

知っておきたいボーナス返済って?

返済方法とあわせて、ボーナス返済について理解しておくことも大切です。

住宅ローンには、毎月返済に加えて、年に2回自分が設定した増額分を返済するボーナス返済があります。よく利用されるボーナス返済ですが、メリットとデメリットを理解しておくことが必要です。

住宅ローンボーナス返済のメリット・デメリット

ここからはボーナス返済のメリット・デメリットについて詳しく見ていきましょう。

メリット

ボーナス返済の大きなメリットは、毎月の返済額を抑えることができる点です。借入額が同じであれば、年に2回ボーナスを利用して返済を行うことで、その分毎月の返済額を減らすことができ、日々の生活の負担も軽くなります。

デメリット

ボーナス返済のデメリットは、毎月返済のみで返済した場合に比べて、総返済額が多くなる可能性がある点です。先述のとおり、ボーナス返済は年2回まとめて支払うことになるので毎月の返済額が少なくなりますが、これは一部の返済を遅らせているのと同じです。元金が減るペースが遅いと、利息が増えることにも注意が必要です。

また、終身雇用・年功序列といった従来の雇用制度を変更し、売上や成果を重視する会社が増えてきているため、ボーナスが常に一定額出るとは限りません。ボーナス返済に頼った資金計画では、ボーナスが減ったときに返済ができなくなる恐れもあります。

住宅ローンのボーナス返済の上手な使い方は?

メリットもデメリットもあるボーナス返済ですが、上手に使えばメリットを最大限に引き出し、デメリットを最小限に抑えて利用できます。以下に上手に使うための方法を解説します。

繰り上げ返済をする

ボーナス返済を利用すると、同じ借入額でも毎月の返済額を減らせます。毎月の返済にゆとりを持たせ、ボーナス返済を併用しながら少しずつ繰り上げ返済の資金を貯めましょう。

ある程度まとまった金額になったら繰り上げ返済を行うようにすると、総返済額が抑えられたり返済期間が短縮されたりするのでおすすめです。

住宅ローンのボーナス返済をやめたい場合はどうする?

ボーナス額の減少で、ボーナス返済を続けることが難しくなることもあるでしょう。そのような場合はそもそもボーナス返済をやめたり、金額を変更したりすることができます。

しかし、全ての金融機関で自由に変更できるわけではなく、変更に対応していなかったり、手数料が発生したりする場合があります。事前に借り入れる予定の金融機関に問い合わせておきましょう。

また、他の金融機関に住宅ローンを借り換えて、ボーナス返済をやめるという手段もあります。しかし、この場合はまた新たに審査が必要となり、借り換えに伴う諸費用が発生します。また、手数料や金利などが金融機関によって変わってきますので、この場合も事前にしっかり相談することをおすすめします。

あとから困らないよう事前にしっかり考えて選ぼう

「お金を借りる」という決断をするときに、その返し方について無頓着な状態では、実際に返済がスタートしてから後悔してしまうかもしれません。

特に、住宅ローンはこの先何十年も付き合っていく可能性があるものです。きちんと把握して、よく考えて慎重に選びたいですね。

(※1)

金融広報中央委員会 知るぽると「住宅ローン」

住信SBIネット銀行「はじめての住宅ローン 元利均等返済と元金均等返済」

みずほ銀行「選べる2つの返済方法」

(※2)フラット35「返済方法の変更を希望するときは」

(※3)三井住友信託銀行「ご返済方法」

※2020/8/31 内容を一部修正させていただきました。

執筆者:馬場愛梨

ばばえりFP事務所 代表