もう迷わない!コロナ禍で住宅ローンの繰り上げ返済を決める4つのポイント

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。

長期に渡り離婚問題に苦しんだ経験から、財産に関する問題は、感情に惑わされず冷静な判断が必要なことを実感。

人生の転機にある方へのサービス開発、提供を行うため、Z FinancialandAssociatesを設立。

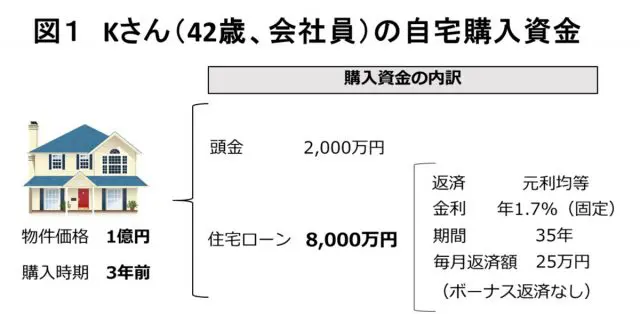

Kさん(42歳、会社員)は3年前、都心に近い住宅街の中古一戸建てを図1の条件で購入しました。

借入時は収入も安定していたことから、毎月25万円の返済も気になりませんでしたが、今年に入ってコロナ渦で会社の業績が急降下。さすがのKさんも、自身の将来が不安になりました。

そこで、「繰り上げ返済すれば、毎月の返済額を減らすことができる」と同僚から聞き、繰り上げ返済を考え始めました。貯金の中から500万円位なら繰り上げできそうですが、どんな方法で、いくら効果があるのかが見えず、実行に移せません。

そこで本記事では、そんな方が一歩を踏み出せるためのポイントを、やさしく解説します。

目次

繰り上げ返済方法は、メリット・デメリットを理解した上で決めましょう

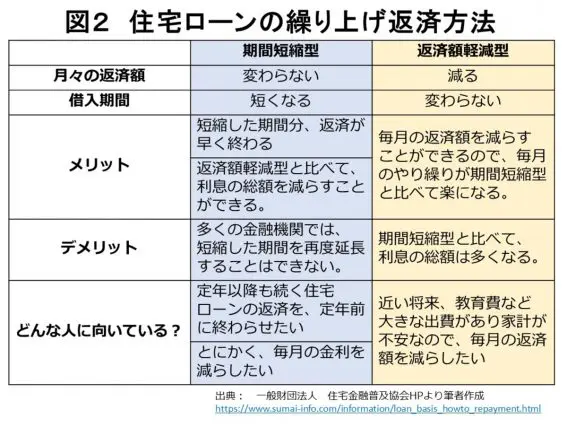

住宅ローンの繰り上げ返済方法は大きく分けて、「期間短縮型」と「返済額軽減型」の2つです(※)。

「期間短縮型」は、繰り上げ返済で借入期間を短くできるので、住宅ローンの完済時期を定年前に繰り上げたい方や、金利をとにかく減らしたい方に向いています。一方で「返済額軽減型」は、毎月の返済額を減らすことができるので、月々の家計のやり繰りが心配な方などに向いています。

Kさんは、「それなら、自分には返済額軽減型だ!」と一瞬思いましたが、デメリット(期間短縮型と比べて、利息の総額が多くなる)も気になります。いったいどれくらい多くなるのか気になるのは当然です。次の項で見てみましょう。

繰り上げ返済の効果を試算して確かめましょう

Kさんは、専門家の力を借りて繰り上げ返済のシミュレーションを行いました。すると、返済方法のメリット・デメリットをより具体的に理解できました。

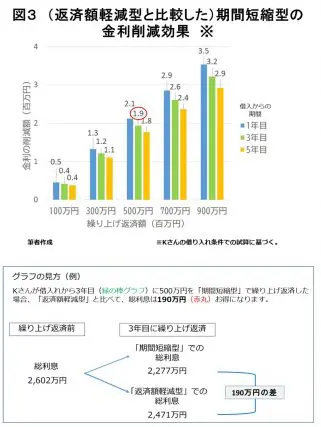

図3は、Kさんが繰り上げ返済をした場合、「返済額軽減型」と比べて「期間短縮型」なら、どれだけ金利削減額がお得になるかを示したグラフです。

ここから分かることは、次のとおりです。

● 総金利の削減額は、確実に「期間短縮型」がお得。

● 繰り上げ返済時期が早いほどお得。

● 繰り上げ返済額が大きくなるほどお得。

Kさんが500万円を今「期間短縮型」で繰り上げ返済すれば、金利削減額は200万円近くお得(赤丸部分)になる計算です。Kさんはその結果に驚きましたが、一方で「返済額軽減型」を選ぶメリットも捨てきれません。

それでは、毎月の返済額はどれだけ減るのでしょうか?

図4は、Kさんの毎月の住宅ローン返済額が、「返済額軽減型」で繰り上げ返済した場合、「いくら」減るのかを表しています。

ここから分かることは、次のとおりです。

● 繰り上げ返済額が大きいほど、毎月の返済額は減少する。

● 繰り上げ返済時期が早いほど、毎月の返済額は減少する。

このグラフから、Kさんが500万円を今「返済額軽減型」で繰り上げ返済すれば、毎月の返済額は、約1万7000円減少(赤丸部分)することが分かりました。

「期日短縮型」を選んで金利200万円の「お得」を取るか、それとも、「返済額軽減型」を選んで毎月の返済額を1万7000円減少させるか。シミュレーションのおかげで、選択肢が絞られました。

コロナ渦の繰り上げ返済は、「平常時」以上に慎重に

迷った結果、Kさんは「返済額軽減型」を選びました。「期日短縮型」は金利面でお得ですが、やはり先行きの家計に不安が残るためです。

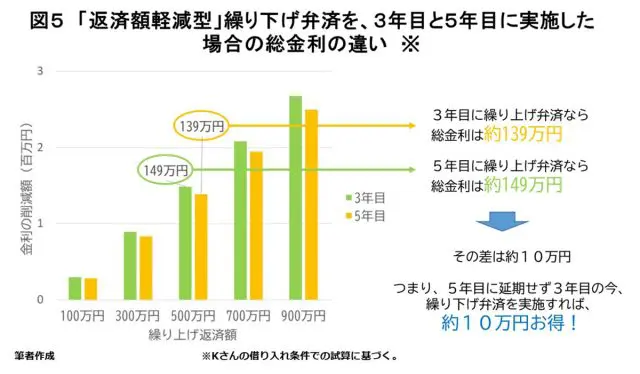

そしてKさんは早速500万円の繰り上げ返済を実行しました。その決め手は、図5のグラフです。

ここから、借入後3年目の今、500万円の繰り上げ返済をしたほうが2年延期する場合と比較すると、金利は10万円お得になることが分かったからです。

今すぐ繰り上げ返済することで浮いた10万円は、2年後に控えた次男の中学校の入学金に充てる予定です。

これまで見たように、しっかりシミュレーションすれば、繰り上げ返済の判断も合理的にできます。特にコロナ渦では、安易に繰り上げ返済を決めず、借入先の金融機関やFP(ファイナンシャルプランナー)など専門家の力を借りて、しっかりシミュレーションしてから、実行するようにしたいところです。

繰り上げ返済前に、団信保険の内容も確認しておきましょう

繰り上げ返済を実行する前に、ご自身が加入している団体信用生命保険(団信保険)の保障内容が、現在の健康状態に合っているかもしっかり確認しておきましょう。もし、保障内容が合っていれば、「いざという時」に残りのローン残高が免除される可能性が高いので、繰り上げ返済を無理しなくてよいと考えることができます。

一方、保障内容が合っていない場合、いざという時でも返済が続いてしまうかもしれませんので、少しでも残高を減らすために、繰り上げ返済をしておいた方がよいかもしれません。

なお、団信保険は中途加入できないことが一般的ですが、一部の金融機関では、中途加入ができる商品を扱っているところもあります。現在の保障内容に不安を感じる方は、団信保険の切り替えを検討するのもよいでしょう。

(出典及び注釈)

※ 金融機関によって名称が変わります(期間短縮型→最終返済期限繰上方式、返済額軽減型→返済額再計算方式 など)

執筆者:酒井 乙

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。