聞きづらいけれど知りたい! 住宅ローンの平均あれこれ

今回は、国土交通省「令和元年度 住宅市場動向調査」および住宅金融支援機構「住宅ローン利用者調査(2020年5月調査)」の結果を用いて、住宅の種類別にそれぞれの平均がどのようになっているのかを紹介します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅の平均購入金額は?

最新の調査結果によると、住宅の種類別平均購入金額は以下のとおりとなっています。

| 注文住宅(新築) | 4615万円 |

| 注文住宅(建て替え) | 3555万円 |

| 分譲戸建住宅 | 3851万円 |

| 分譲マンション | 4457万円 |

| 中古戸建住宅 | 2585万円 |

| 中古マンション | 2746万円 |

※国土交通省「令和元年度 住宅市場動向調査」より筆者作成

こう見ると、土地から購入する新築の注文住宅の次に分譲マンションの平均購入金額が高いことが分かります。最近ではタワーマンションなど、立地条件のよい分譲マンションが増えており、その金額も高騰していることがうかがえます。

住宅ローンの平均借入額は?

では、住宅ローンの平均借入額はどうでしょうか。

| 注文住宅(新築) | 3361万円 |

| 注文住宅(建て替え) | 1830万円 |

| 分譲戸建住宅 | 2830万円 |

| 分譲マンション | 2702万円 |

| 中古戸建住宅 | 1575万円 |

| 中古マンション | 1551万円 |

※国土交通省「令和元年度 住宅市場動向調査」より筆者作成

購入金額に対し、住宅ローンの借入額が少ないことが分かります。これは、住宅ローンを申し込む際に用意している頭金の額が影響しています。頭金つまり自己負担比率については、土地を購入した注文住宅新築世帯で27.2%、建て替え世帯48.5%、分譲戸建住宅26.5%、分譲マンション39.4%、中古戸建住宅39.1%、中古マンション43.5%となっています。

住宅購入時の平均年齢は?

では、次に住宅購入時の平均年齢を見てみましょう。

| 注文住宅 | 39.1歳 |

| 分譲戸建住宅 | 36.8歳 |

| 分譲マンション | 39.4歳 |

| 中古戸建住宅 | 42.8歳 |

| 中古マンション | 44.8歳 |

※国土交通省「令和元年度 住宅市場動向調査」より筆者作成

平均して、住宅購入時の年齢は30代が最も多いことが分かります。中古物件以外は全て30代で購入していることも興味深いところです。

住宅購入時の平均世帯年収は?

では、住宅購入時の平均世帯年収はどうでしょうか。

| 注文住宅 | 731万円 |

| 分譲戸建住宅 | 641万円 |

| 分譲マンション | 752万円 |

| 中古戸建住宅 | 628万円 |

| 中古マンション | 656万円 |

※国土交通省「令和元年度 住宅市場動向調査」より筆者作成

物件価格が高い注文住宅や分譲マンションの場合、平均世帯年収が700万円を超えています。このことから平均世帯年収については、物件の購入価格に比例している形といえます。

【関連記事】

世帯年収で考える住宅ローンの目安とは?借入額の考え方や注意点など解説!

住宅ローンの返済負担率の平均は?

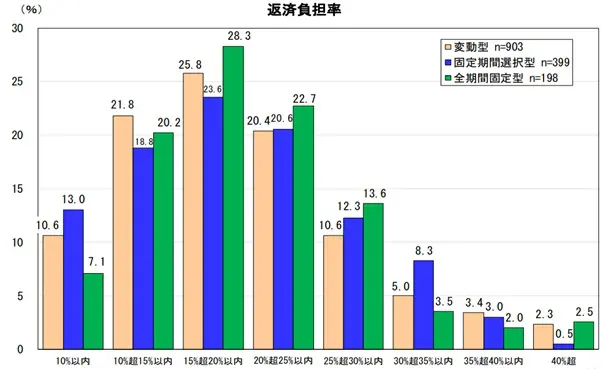

年収に占める住宅ローンの年間返済額の割合「返済負担率」については、15%超20%以内が最も多く、次いで20%超25%以内が2番目となっています。この結果は、変動型・固定期間選択型・全期間固定型などどの金利タイプでも共通しているようです。

※住宅金融支援機構「住宅ローン利用者調査(2020年5月調査)」より抜粋

【関連記事】

住宅ローンの返済負担率とは?借入の目安を知って無理のない返済計画

住宅ローンの借入額はいくらにするべき?

住宅ローンの借入額を考える際に重要なのは、「いくら貸してもらえるか」ではなく、「いくらなら返せるか」ということです。

つまり借入可能額だけを見て判断するのではなく、年収に占める毎月の返済額の割合である返済負担率も加味しながら、最適な借入額を決めることが大切です。この返済負担率には、住宅ローン以外のローンを計算に加えることも忘れてはいけません。

仮に年収600万円の人が全期間低金利1.3%で35年間の住宅ローンを組むとしましょう。住宅金融支援機構のシミュレーションを用いて計算してみると、頭金を10%以上用意した場合の借入可能額は約5900万円となります。

しかし、返済負担率を20%にするのであれば、ボーナス返済をなしとして考えると毎月10万円までの返済額の設定となります。その際のシミュレーション結果では、借入可能額は3372万円という結果になりました(2020年11月15日実施)。

したがって、まずは返済負担率から毎月の返済額を算出し、そのうえで利用する金利プランなどを加味してシミュレーションを行い、最終的な借入額を決めることが大切だということがお分かりいただけると思います。もちろん、毎月10万円というのは上限ですので、子どもの教育資金や親の介護費用などが発生する場合は、支出全体のバランスを見ながら決めていくようにしてください。

住宅ローンを借り入れる際の注意点

住宅ローンを選ぶ際には、まず「金利」を重視します。変動金利なのか、固定金利なのか。変動金利であれば金利の変動によって最終的な総返済額が変わる可能性もありますし、固定金利でも期間選択型にするのか全期間固定金利型にするのかで総返済額が変わります。

それぞれの金利の特徴と注意点を理解し、どの金利タイプが自分の返済計画に合っているかを考慮して選ぶようにしましょう。そしてそれ以外にも見逃してはいけないのが、「どの団体信用生命保険を選ぶか」ということと、住宅ローンの契約に必要な「諸費用」です。

一番低い金利で住宅ローンを利用できるのは、変動金利です。変動金利とは、半年ごとに金利が見直され、たとえ金利が上昇したとしても5年間は返済額が変わりません。これを5年ルールといいます。

さらに、変更後の毎月の返済額が、それまでの返済額の125%を超えることはありません。これが125%ルールといわれるものです。変動金利は低い金利で住宅ローンを利用できることが最大のメリットですが、今後金利が上昇すると総返済額がどんどん膨らんでいってしまうというデメリットもあります。

反対に、固定金利は全期間固定のものと、固定の期間を選択できるものがあります。固定金利は返済期間中金利が変わらないというメリットがありますが、変動金利に比べて金利が高く設定されているのがデメリットです。

また、住宅ローンに申し込む際にはほとんどの金融機関において団体信用生命保険への加入が義務付けられています。団体信用生命保険には金融機関によってさまざまな種類が用意されていますので、できれば金利の上乗せがない、自分に合った団体信用生命保険を選びましょう。

そして、忘れてはならないのが諸費用です。住宅ローンの契約の際、住宅購入資金以外にかかる費用は意外と多く、合計するとかなりの額になります。したがって、どのような費用がどのくらいかかるのかについても知っておくことが大切です。

【関連記事】

住宅ローンの団信を詳しく解説! 団信の特徴や種類、メリット・デメリットを紹介

意外とかかる住宅ローンの諸費用、いくらくらい用意すればいい?減らすことはできる?

住宅ローンを賢く返済するためのポイント

では、住宅ローンを賢く返済するためには、どのようなポイントがあるのでしょうか。

1.住宅ローン控除の利用

個人が住宅ローンを利用して住居の購入やリフォームを行った場合、一定条件を満たせば所得税の控除が受けられる制度です。住宅ローン控除を利用することで、住宅購入から10年間、住宅ローンの年末残高の1%が所得税から差し引かれて還付されます。

2.すまい給付金の利用

すまい給付金は、消費税率引き上げによる住宅取得者の負担を緩和するために創設された制度です。給付額は住宅取得者の収入および持分割合により決定されます。詳しくは電話またはお住まいの地域にあるサポートセンターで確認してください。

住宅ローン減税の拡充による負担軽減効果が十分に及ばない収入層に対して消費税率の負担を削減することを目的としていることからも、要件を満たしているのであれば、ぜひ利用することをおすすめします。

3.繰り上げ返済の活用

繰り上げ返済の効果は上で述べたとおりです。余剰資金の中で上手に活用していきましょう。

まとめ

住宅を購入するにあたり、まず自分が購入したい物件がどのくらいの価格なのか、そしてそれは平均値から見て妥当なのかを判断することも大切です。購入時の世帯収入はあくまでも平均値としてとらえ、自分たちの世帯収入をもとに借入額を決めることが大切です。そして、減税制度や給付制度を上手に活用して、最終的な返済額を少なくできるよう考えていきましょう。

[出典]

国土交通省「令和元年度 住宅市場動向調査」

住宅金融支援機構「住宅ローン利用者調査(2020年5月調査)」

住宅金融支援機構|シミュレーション

国土交通省/すまい給付金

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員