住宅ローン減税の3年延長、どれくらいお得になる? 簡単にシミュレーション

住宅ローン減税の適用を受けることができる期間は、本来であれば最長10年間と決められていましたが、2019年に消費税が8%から10%に上がったことから、適用期間が3年間延長されました。3年間延長されたことでどのくらいのメリットがあるのか、実際にシミュレーションを行って確認してみましょう。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローン減税とは

住宅ローン減税とは、正式には「住宅借入金等特別控除」といわれるもので、住宅を購入して住宅ローンを利用した際に、一定の要件を満たすことで適用を受けることができます。そして、この住宅ローン減税は所得控除と異なり、税額控除となることから、納める税金を少なくする効果も大きいことで注目されています。

さらに2019年の消費税増税に伴い、適用期間が10年から13年に拡充されたことは、非常にありがたいことだといえます。

ただし、最長13年の控除の適用を受けるには、「消費税が10%の住宅を購入し、2019年10月1日から2020年12月31日までに居住を開始した場合(新型コロナウイルス感染症拡大の影響で2020年12月31日までに入居できなかった場合については、一定の期日までに契約しており、さらに2021年12月31日まで入居していれば適用可能)」となっていますので注意してください。

また、対象となる住宅は、新築と中古物件とでは要件が異なりますので注意が必要です。

・新築または取得後6カ月以内に入居し、控除適用を受ける年の12月31日まで引き続き居住していること

・登記上の住宅の延床面積が50平方メートル以上であり、自己の居住用部分の延床面積が建物の2分の1以上であること

・新築後20年以内、マンションなど耐火建築物は25年以内であること。ただし、築年数にかかわらず新耐震基準に適合している住宅や、既存住宅売買瑕疵(かし)保険が付保されている住宅であれば利用可能

・生計を一にしている親族等からの購入、贈与による取得でないこと

また、ここで再確認しておきたいのは控除額です。

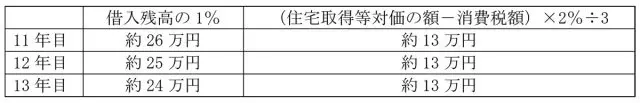

当初の10年間については、これまでどおり、年末における借入残高の1%とされていますが、11年目から13年目までは、「年末における借入残高の1%」もしくは「(住宅取得等対価の額-消費税額)×2%÷3」のいずれか少ない額となっていますので注意が必要です。

控除については、原則としては所得税額からですが、所得が低く、所得税から引き切れなかった場合には翌年度の住民税から控除できることとなっています。

しかし、このような場合には限度額が設けられています。

2014年3月31日までに入居=9万7500円

2014年4月1日から2021年3月31日までに入居=13万6500円

が住民税から控除できる限度額となっています。

住宅ローン減税が3年間延長されることで得られるメリットは?

では、住宅ローン減税が3年間延長されることで、どのくらいのメリットが得られるのか、実際にシミュレーションしてみましょう。条件は以下のとおりです。

全期間固定金利:1.3%/年

返済方法:元利均等返済、ボーナス払い無し

返済期間:35年

※住宅ローン減税適用期間の繰上げ返済はしないものとする

まず、購入時の税率によってどのくらいの差があるのかを見てみましょう。土地には消費税はかかりませんので、差額は建物分の消費税です。消費税率8%で購入した場合、その消費税は160万円、そして消費税率10%で購入した場合は200万円となり、その差額は40万円です。

では次に、それぞれの毎月の返済額を計算してみます。

消費税率8%で購入した場合の総借入金額は、3660万円ですので、毎月の返済額は10万8512円となり、総返済額は4557万5040円です。

そして、消費税率10%で購入した場合の総借入額は3700円ですので、毎月の返済額は10万9698円、総返済額については4607万3160円と、月々の返済額の差は少ないものの、総返済額で見ると約50万円の差があり、消費税の差額よりもさらに10万円の差がでているのが分かります。(シミュレーションについては、三井住友銀行のシミュレーションサイトを使用(※))

さらに、返済開始後11年目から13年目の控除額を計算してみましょう。毎月の返済額を遅滞なく返済していれば、控除額については以下の表のとおりです。

適用される控除額は「年末における借入残高の1%」もしくは「(住宅取得等対価の額-消費税額)×2%÷3」のいずれか少ない額ですので、11年目から13年目の控除額は3年間ともに約13万円となります。

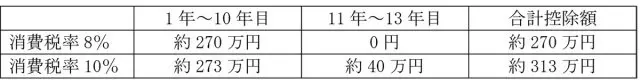

では、全体の控除額を見てみましょう。

合計控除額の差額は43万円、購入時の消費税の差が40万円ですので、13年間控除を受けることにより約3万円の減税効果を生み出していることが分かります。

3年間の減税延長を利用する際の注意点

住宅ローン減税が3年間延長することにより、減税効果を得ることができますが、利用の際に注意しておくべき点もあります。

1.途中で繰上げ返済を行うと、減税効果が薄くなる

上の表でも説明したとおり、3万円の減税効果を生み出す前提として「住宅ローン減税適用期間は繰上げ返済を行わない」としています。したがって、途中で繰上げ返済を行うとその年の年末における借入残高が減少し、その分受けることができる控除額も少なくなります。

2.ふるさと納税やiDeCoなどの所得控除枠を広げると、その分減税効果が下がる

ふるさと納税を行い確定申告をするのであれば、所得控除(寄付金控除)の適用を受けることになりますし、iDeCoを利用しているのであれば、その掛金は小規模企業共済等掛金控除の適用を受けることになりますので、その控除額によっては住宅ローン減税の枠が使いきれないというケースも考えられます。

控除の計算の順序はふるさと納税やiDeCoなどの所得控除が先に適用され、それで算出した所得税額から住宅ローン減税の控除額が引かれます。この順序を頭に入れておくと良いでしょう。

まとめ

住宅ローン減税が3年間延長されることによる節税効果は確かにあります。しかし、どのくらいの効果があるかについてはケースバイケースです。もちろん、最終的な総返済額を比較した時、住宅ローン減税よりも繰上げ返済を行った方が総返済額が少なくなる場合もありますし、購入する住宅の金額によっても得られる効果は異なってきます。

したがって、11年目から13年目に適用される控除額については必ず試算し、控除を受けた方が良いのか、それとも繰上げ返済を行った方が良いのかを考えるようにしてください。

また、この住宅ローン減税の3年間延長は、2021年度の税制改正により契約期限が延長されることが決定しました。さらに、適用要件とされている床面積についても、50平方メートル以上から40平方メートル以上に変更されることから、今後はそこまで広い住居を必要としなかった方にも、適用枠が広がることになります。

控除額の「借入残高の1%」については、現在の低金利下でローン金利が1%以下の商品が増えていることから、見直される可能性があります。今後住宅ローン減税を利用する際、国税庁などのサイトをこまめにチェックするほか、3年間の延長にこだわりすぎることなく、その時に置かれている状況で最適な方法を選択するようにしてください。

(※)三井住友銀行「住宅ローンシミュレーション」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員