初年度と2年目以降で手続きが違う?! 住宅ローン減税の手続きをFPが解説

今回は、住宅ローン控除の適用を受ける際の手続きについて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローン控除とは?

住宅ローン控除とは、住宅購入において住宅ローンを利用した際に、その後一定期間、税負担の減額を受けることができる制度です。もちろん、適用を受けるには要件を満たす必要があり、決められた手続きを行う必要があります。

住宅ローン控除は、住宅ローンを組めば誰でも利用できる?

住宅ローン控除は、住宅ローンを組めば誰でも利用できるというものではありません。上で少し述べたとおり、住宅ローン控除の適用を受けるためには、決められた要件をクリアする必要があります。

以下に、住宅ローン控除の適用を受けるための大まかな要件を挙げておきますので、自分がその内容にきちんと該当しているかどうかチェックしてみてください。

1.住宅を新築もしくは取得、または増改築した日から6カ月以内に居住を開始し、さらに住宅ローン控除の適用を受ける年の12月31日まで引き続き住んでいること(もし、控除を受ける対象者(住宅ローン契約の名義人)が亡くなった場合はその亡くなった日まで居住していること)。

2.住宅ローン控除を受ける年の合計所得金額が、3000万円以下であること。

3.新築もしくは取得した住宅の床面積が50平方メートル以上であり、かつ、その2分の1以上を居住用スペースとして利用していること。

4.契約している住宅ローンの返済期間が10年以上あること。

5.新築もしくは取得した住宅について、そこに居住している人が以下の期間において、「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」などを受けていないこと。

(1)令和2年4月1日以後に譲渡した場合・・・その居住の用に供した年とその前2年・後3年の計6年間

(2)令和2年3月31日以前に譲渡した場合・・・その居住の用に供した年とその前後2年ずつの計5年間

なお、住宅ローン控除の適用を受けるには、上のすべての要件を満たす必要があり、1つでも欠けている場合は適用を受けることができませんので注意してください。

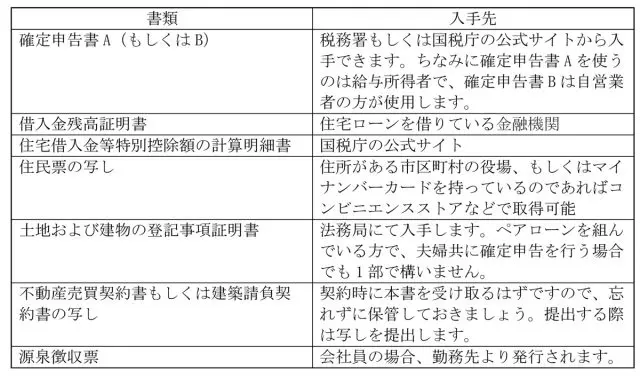

必要書類の入手方法

初年度の確定申告時には、さまざまな書類を入手する必要があります。必要な書類とその入手先を以下にまとめておきますので、参考にしてください。

ここに挙げたもの以外にも、ケースによっては「耐震基準適合証明書」や「長期優良住宅建築等計画の認定通知書の写し」などが必要となります。

これらの書類については、住宅の引き渡し時に不動産会社から受け取っているはずですので、大切に保管しておきましょう。もしも紛失したのであれば、発行体である市区町村の担当窓口に問い合わせてみてください。

初年度の手続き

住宅ローン控除の適用を受けるためには、初年度に確定申告を行う必要があります。手順は以下のとおりです。

1.「住宅借入金等特別控除額の計算明細書」に記入します。国税庁の公式サイトに住宅借入金等特別控除額の計算明細書がPDF形式でアップされていますので、それをダウンロードして活用すると良いでしょう。

内容は、「居住開始日」「土地や家屋の購入費用」「床面積」「住宅ローンの年末残高」の記入欄がありますので、すべて埋めていきましょう。さらに、ペアローンで住宅ローンを契約している場合は、それぞれが確定申告を行う必要があります。

そして、その際にはそれぞれの持ち分割合についても記載することを忘れないようにしましょう。すべての記入が終わったら、最終的なその年の特別控除額を算出して記入します。

2.確定申告書Aの第一表に、源泉徴収票の内容を転記していき、さらに上の計算明細書にて算出した「住宅借入金等特別控除額」を記入します。

3.確定申告書A第二表も、源泉徴収票を参考に必要事項を転記します。

2年目以降の手続き

2年目以降は給与所得のみの方であれば、年末調整で申告することが可能です。以下の書類を会社に提出することで終了します。

1.住宅借入金等特別控除証明書

初年度の確定申告後の10月頃に、管轄の税務署から残りの年数分まとめて送られてくるものです。住宅ローン控除を受けようとする年に必要なものですので、なくさないように保管しておきましょう。

内容は、初年度に確定申告を行った際と同じことを記載する形になります。異なるのは年末残高の額とそこから算出する控除額です。

2.住宅ローンの残高証明書

住宅ローンを借りている金融機関より、毎年10月頃に送られてきます。遅くても11月下旬までには用意しておきましょう。届かない場合は、速やかに金融機関に連絡を入れて再発行してもらってください。

ふるさと納税を利用している場合は注意が必要

住宅ローン控除とふるさと納税を併用することは可能です。ただし、提出の際には注意が必要です。

まず、ふるさと納税における「ワンストップ特例」は、住宅ローン控除1年目には利用できません。したがって、住宅ローン控除およびふるさと納税ともに確定申告で行う必要があります。

2年目以降で確定申告が不要な場合であれば、住宅ローン控除については年末調整で行い、ふるさと納税については「ワンストップ特例」を利用できます。ただし、何らかの事情で確定申告を行う必要がある年においては、「ワンストップ特例」を利用することができないことに注意してください。

借り換えをしたら住宅ローン控除はどうなる?

通常であれば、借り換えを行った後は住宅ローン控除を利用できませんが、一定の要件を満たす場合、引き続き住宅ローン控除の適用を受けることができます。その要件とは以下のとおりです。

2.新しい住宅ローン等が10年以上の償還期間であることなど、住宅借入金等特別控除の対象となる要件に当てはまること。

借り換え後に上の2つの要件をともに満たす必要があります。特に借り換え後の返済期間が10年以下となっている場合には、住宅ローン控除の適用を受けることはできませんので注意してください。

まとめ

住宅ローン控除の適用を受けるためには、初年度に限り確定申告で行う必要があります。必要となる書類も多く入手の手間もかかることから、事前に準備しておくようにしましょう。

ただし、ここで述べた手続きはあくまで給与収入のみの場合ですので、自営業者などの方は2年目以降も確定申告を行う必要があります。確定申告の時期にも注意し、申告し忘れることのないように気を付けましょう。

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員