退職後、普通預金の老後資金をどうする?資産運用は必要? 後編

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

個人向け国債が選ばれる理由

Mさん(65歳)は退職を機に、都心からご両親の住む実家近くのマンションに住み替えをしました。

新しい生活をスタートさせた彼女から、「先日何かの記事で読んだのですが『老後資金は国際分散投資の積立と個人向け国債変動10年が良い』とのことでしたが、いかがなものでしょうか。アフターコロナを考えると、金利の上昇、インフレ、増税などが心配です。どう思われますか」との質問を受けました。

別稿では「老後資金は国際分散投資の積立と個人向け国債変動10年型が良い」という説の【国際分散投資の積立】について考えました。

今回は【個人向け国債変動10年型】について商品内容を見てみます。

【個人向け国債10年変動型】

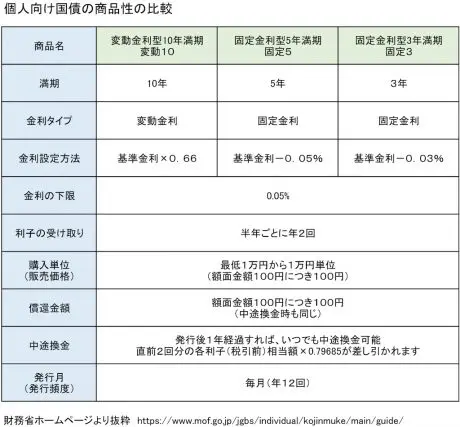

個人向け国債の特徴は図表のとおりです。

個人向け国債の一番のメリットは元本保証という点です。

発行後1年経過すれば、いつでも中途換金が可能です。どのタイミングでも、預けた100万円は100万円で戻りますので、資産が目減りする心配がありません。流動性もありますので、中途換金を申し込んだ日を含めおおむね3営業日後には支払われます。1万円単位で途中換金できますので、「1年以上は使う予定がないお金」の置き場所の候補になります。

個人向け国債は図表のように3種類ありますが、その中で10年変動型が勧められる理由は、名前のとおり「変動金利」にあります。現在は低金利が続いていますが、将来長期金利が上昇した場合に、変動型の利率はこれに伴い変動する仕組みになっています。「10年間預けて、途中で金利が上昇するかもしれないのに大丈夫かな」という不安は払しょくできます。

また「金融機関が破たんした時のことを考慮して、預け先を1000万円ずつ複数の銀行に分けている」という話を聞きます。国債は元本や利子の支払いを国が保証しますので、その点でも安心です。証券会社などのキャンペーンでは、投資金額に応じた現金プレゼントが用意されていることもありますので、上手に利用するのもお勧めです。

運用に頼らない資産寿命を延ばす方法

人生100年時代といわれるようになりました。これまで80歳で計画していた人生設計が20年延びたのです。リタイア後に公的年金で不足する分は、老後資金から取り崩します。「20年延びたけど、大丈夫?」と不安になるのは当然です。不安を解消するためには“なるべく長く働くこと”も推奨され、働き方改革や定年延長などの政策も進んでいます。

一方で「老後資金は運用しながら取り崩して資産の寿命を延ばしましょう」も注目されています。Mさんはこれまでに投資経験があり、だからこそ「あまりリスクは取りたくないですし、ぜいたくしなければ年金と預金で何とかなると思っています」と語っています。

老後資産を運用する場合はリスクを抑えることが第一優先で、増やすことに過度な期待を持つことは禁物です。【国際分散投資の積立】と【個人向け国債変動10年型】は、リスクを抑える一例として参考になると思います。

リタイア後に不足分を補う方法は資産運用だけではありません。収入と支出のバランスを考えると、資産運用で収入を増やすことをも一案ですが、支出を減らすことに目を向けるというのも堅実な方策です。

ある方は「会社をリタイアしたので、部下との飲み会でおごることもなくなり交際費を見直した。クルマも軽自動車に買い替え、生活全般をスリム化したら、出費が随分減った」と話されていました。

ケチケチした生活は悲しいですが、無駄を省くことは大切です。お金の使い方を見直すことも、忘れず実践してほしいと思います。

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士