55歳夫婦、子どもが独立したので「貯蓄2000万円」で引退を目指していますが、貯蓄は「月4万円」が精いっぱいです。現在の貯蓄額は「1000万円」なのですが、65歳での引退は難しいでしょうか…?

FP2級・AFP、国家資格キャリアコンサルタント

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

現状維持の場合、65歳時点での貯蓄額をシミュレーション

現在の状況が次のような家庭の場合、夫婦が65歳時点における貯蓄額をシミュレーションしてみます。

夫婦の年齢:55歳

現在の貯蓄額:1000万円

毎月の貯蓄額:4万円

現状維持のまま10年経過した場合、貯蓄額は1000万円+(4万円×120ヶ月)=1480万円まで増えることになりますが、目標としている2000万円には500万円以上届きません。

この時点で完全に仕事から引退し、年金以外の収入がなくなるとすると、以降は生活費の不足分を貯蓄から取り崩していくことになります。その場合、夫婦がさらに25年後(90歳)まで存命であると考えると、月々に貯蓄を取り崩せる金額は以下の通りとなります。

1480万円÷(12ヶ月×25年)=約4万9333円/月

一方、令和元年度に金融審議会市場ワーキング・グループが提出した報告書「高齢社会における資産形成・管理」によれば、高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は「約5万円」となっています。これは、今回のシミュレーションで算出した月々の貯蓄取り崩し額である「約4万9333円」とほぼ一致しています。

今回のモデルケースにあてはめれば、夫婦が90歳になるタイミングで、ほぼ資産を使い切る状況になると予想されます。余裕がないわけではありませんが、最近のインフレ状況も考えると、やや心もとない状況であるといえるでしょう。

今から投資を始めた場合、65歳時点での金融資産額は?

10年後、65歳時点での引退に向けて「65歳時点での資産額2000万円」を目指すためにはどのようなことが今からできるでしょうか。

大きく分けて「家計の見直し(節約)」と「収入の向上」を行うことで、10年後の資産額を520万円積み増すことが求められます。しかし、仮に「節約」のみで520万円の貯蓄を増やそうとする場合は、月々の支出を4万3000円以上(520万円÷120ヶ月=4万3333円)切り詰める必要があるため、かなり生活の苦しい家計になってしまうと思われます。

筆者としては、10年間という期間があるなら、「節約」「投資」「副業などでの収入増」をすべて行うことで資産額増をねらうことをおすすめします。ここでは、モデルケースの家庭が現在所有する1000万円の貯蓄の一部と、毎月の貯蓄を積立投資に回した場合、10年後の資産額はどのようになるかをシミュレーションしてみます。

シミュレーションの条件は、次のように設定します。

・普通預金の利率は、年0.1%とする

・投資対象は、年利回り3%(取引手数料などは考えに入れません)の投資信託とする

・投資を始めるタイミングで、1000万円の貯蓄から300万円を一括投資する

・毎月の投資額は、4万円(月々の貯蓄額)と6万円(月々の貯蓄額に加え、家計の見直しや収入増により2万円を追加する)の2パターンを考える

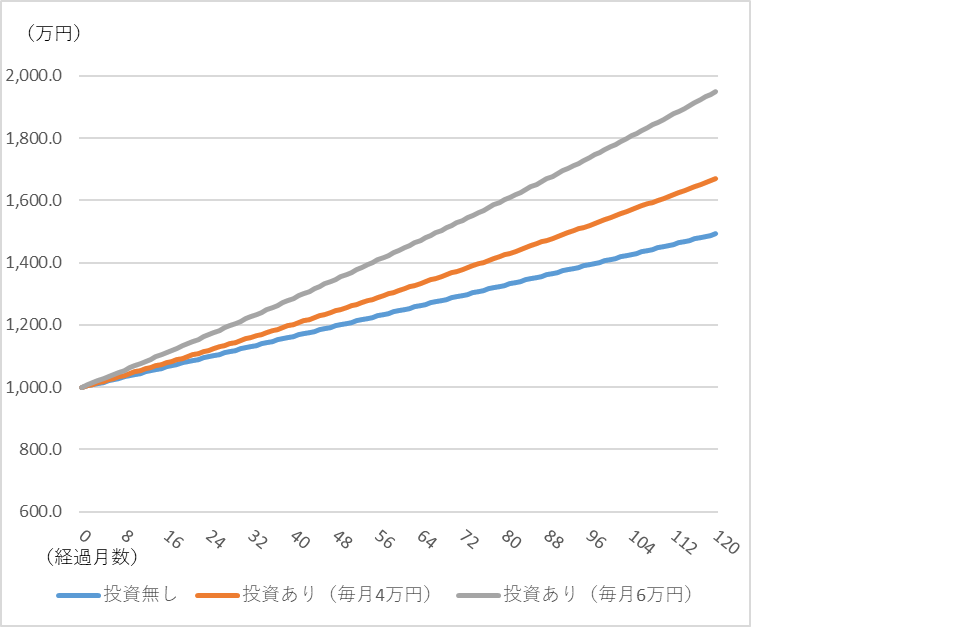

この条件での10年間の資産額推移は、図表1の通りになります。

図表1

筆者作成

10年後の資産額はそれぞれ次のようになりました。

現状維持(普通預金のみ)の場合 1492万4000円

一括300万円投資+毎月4万円投資の場合 1670万8000円

一括300万円投資+毎月6万円投資の場合 1950万3000円

一括で300万円投資し、加えて毎月6万円の積立投資ができれば、10年後の資産額は目標の2000万円にかなり近づきます。今後起きると予想されるインフレを考えに入れても、投資をまったくしない場合よりは余裕のある老後を送れそうです。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

シミュレーションは定期的に見直そう

10年間で資産額を1000万円から2000万円程度に増やしたい場合、投資の年利回りが3%とすると、現在の貯蓄から300万円を一括投資することに加えて毎月6万円の積立投資をすることで、ほぼ目標を達成できることが分かりました。

ただし、この試算はあくまでシミュレーションですので、10年間のうちには株式相場が急落し、一時的な損失が生じることもありえることは頭に入れておきましょう。ただ、10年間というスパンでの長期積立投資ができれば、最終的に損失が出る可能性はかなり低くなります。

また、投資をしている間は家庭の総資産額を定期的にチェックするほか、投資・ライフプランのシミュレーションを定期的に見直すことで、より豊かな老後を送れるようにしたいですね。

出典

金融庁 金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」

執筆者:山田圭佑

FP2級・AFP、国家資格キャリアコンサルタント