50代で「貯蓄ゼロ」世帯の割合は? 定年まであと10年。会社員で「年収500万円」の世帯が、老後に向けてすべきことを解説

本記事では、世帯主が50歳代の家庭が金融資産をどれくらい保有しているのか、平均値と中央値の違いも織り交ぜながら紹介し、実は貯蓄のない世帯が意外に多いことを解説します。これから老後資金をどのように貯めればいいかのポイントも解説しますので、ぜひ参考にしてください。

FP2級

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

50歳代世帯が保有する金融資産や貯蓄額の実態は?

2023年に金融広報中央委員会が行った「家計の金融行動に関する世論調査」によると、図表1のとおり世帯主50歳代の二人以上世帯で、金融資産を保有していない世帯は27.4%でした。つまり、4分の1以上の世帯は預貯金などの蓄えがないことになります。

一方で、金融資産保有額の平均値は1147万円とかなり大きな金額です。貯蓄ゼロの人がこの金額を聞くと焦りを感じるかもしれませんが、100万円未満の世帯は9.1%もあり、中央値で見れば300万円で、平均値の4分の1程度になります。これは少数の高額資産保有世帯が、平均値を大きく押し上げている結果と言っても差し支えないでしょう。

図表1

金融広報中央委員会 家計の金融行動に関する世論調査2023年(二人以上世帯調査)

つまり、金融資産がない世帯や金融資産100万円未満の世帯の合計は、50代全体の35%以上にのぼるため、現時点で貯蓄がない世帯でも「自分の世帯だけ貯蓄がない」と悲観する必要はなさそうです。

老後資金対策は、まず必要な金額の把握から始めよう

貯蓄ゼロでも悲観する必要はありませんが、50歳で定年まであと10年となれば、できるかぎり早く老後資金の準備に取りかからなければなりません。老後資金を貯めるにあたって、何から手をつけていいかわからないという人は、まずは老後の収支を考えて、目標となる老後資金の金額を意識することが大切です。目標となる老後資金を考えるにあたって、世帯年収500万円で妻は専業主婦と仮定し、老後の収入である年金受給額から想定してみましょう。

年収500万円の世帯主が、20歳から60歳まで40年間(480ヶ月)働くと想定すれば、65歳以降の世帯での年金受給額は、以下の内訳で272万6000円程度と考えられます。

・(夫)老齢基礎年金(満額)81万6000円

・(夫)厚生年金報酬比例部分 月収約41万6000円×5.481/1000×480ヶ月=約109万4000円

・(妻)老齢基礎年金(満額)81万6000円

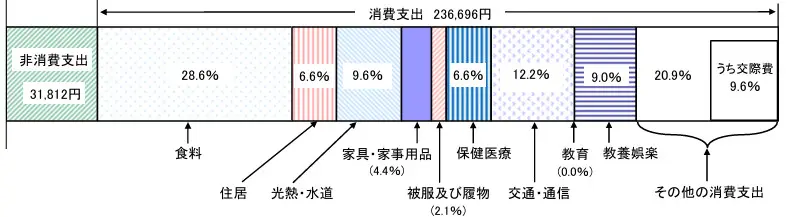

一方、65歳以降の生活費は、総務省統計局の家計調査をもとに、図表2の「65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支」から、消費支出と非消費支出の合計である月額平均28万2497円を必要な生活費と仮定します。年間では338万9964円となり、年金収入では約66万円の不足です。

あくまでも1つの仮定に過ぎませんが、平均寿命より少し長生きして、65歳から25年間の90歳まで生きるとすれば、老後資金として66万円×25年間で1650万円の蓄えが必要です。

図表2

総務省統計局 家計調査年報(家計収支編)2023年(令和5年) 65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支

さらに60歳で退職し収入が途切れた場合は、年金受給開始まで5年間の生活費が必要です。月30万円程度の生活費を想定しても、5年間で30万円×12ヶ月×5年=1800万円におよびます。退職金を充てることもできますが、不足するなら多少年収が下がっても、再雇用や短時間勤務などで継続して働く必要があるかもしれません。

こういった60歳以降の生活費に加え、介護費用など万が一の備えも必要です。まずは、ご自分のライフプランと照らし合わせ、どれくらいの金額を老後資金の目標にするか考えてみましょう。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

具体的にどのように老後資金を貯めていくのか

では、老後資金はどのように貯めればいいのでしょうか。実は子どもの独立は家族のライフスタイルの変わり目であり、生活費を見直す大きなチャンスです。

あくまで例に過ぎませんが、不要になった教育費用はもちろん、同居家族が減れば食費はこれまでより削減できます。また、子どもの就職を機に、保障額を小さくするなど保険の内容も見直せるかもしれません。携帯電話などの通信費に無駄がないかチェックするのはもちろん、持ち家か賃貸かでも違いますが、家族の人数に合わせた住まいのダウンサイジングで、住居費を減らせる可能性もあります。

このような各家庭にあった支出の見直しで、少しでも貯蓄に回す習慣を身につけることが大切です。例えば、仮に月5万円でも捻出できれば、10年間貯蓄しつづけると5万円×12ヶ月×10年=600万円もの金額になります。これに年2回のボーナス時に20万円を貯蓄にあてられれば、20万円×2回×10年=400万円が加わり、1000万円台の蓄財も見えてきます。

さらにNISAなどを活用し、資産運用で老後に備えるのも1つの方法です。例えば、貯蓄に回していた5万円のうち2万円をNISAで運用し、運用益5%で10年間積立を継続したとすれば、元本240万円に対し、運用益が71万円発生します。もし、65歳までの15年間積立を継続できれば、それだけで元本360万円、運用益175万円で530万円もの蓄財になります。

いずれにしても、無駄な支出を見直して守りを強化し、NISAなどの資産形成対策も併用すれば、50歳からでも老後資金の準備が遅すぎることはありません。

まとめ

50歳代であっても金融資産をあまり保有していない世帯が多く、今貯金がない世帯でも決して悲観する必要はありません。一方で、老後に向けた時間は限られており、早期に資産形成への取り組みが必要です。家族構成の変化は、必要な生活費も変わり、暮らしの収支を見直すいい機会でもあります。まずは今の生活を点検して、早めに老後資金の対策を実践してみてはいかがでしょうか。

出典

金融広報中央委員会 知るぽると 家計の金融行動に関する世論調査 二人以上世帯調査 令和5年調査結果

総務省統計局 家計調査年報(家計収支編)2023年(令和5年)家計の概要

執筆者:松尾知真

FP2級