50代独身の場合「賃貸」と「持ち家」どちらがお得なのでしょうか?

CFP(R)認定者

大学を卒業後、保険営業に従事したのち渡米。MBAを修得後、外資系金融機関にて企業分析・運用に従事。出産・介護を機に現職。3人の子育てから教育費の捻出・方法・留学まで助言経験豊富。老後問題では、成年後見人・介護施設選び・相続発生時の手続きについてもアドバイス経験多数。現在は、FP業務と教育機関での講師業を行う。2017年6月より2018年5月まで日本FP協会広報スタッフ

http://www.caripri.com

目次

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

ライフスタイルとリスクの両面から検討

どちらが「得」かは、その人のライフスタイルとリスクへの考え方によります。大切なのは「どちらが自分に合っているか」を、数字と将来設計の両面から見極めることです。

持ち家のメリット・デメリット

持ち家のメリットは、以下の4つがあげられるでしょう。

1. 老後に「住まいの不安がなくなる」

これが一番大きいメリットではないでしょうか。昨今の不動産価格高騰などのニュースを聞くたびに、「次の更新時に家賃改定があって賃料が大幅に上がったらどうしよう」などと心配になりますが、持ち家であればその心配はありません。

2. 賃料が不要になる(ローン完済後)

住宅ローンが完済していれば、賃料の心配が不要になります。賃料は欠かすことのできない費用です。年金受給額が不十分な中、その中から賃料を毎月納付しなければならないというのは精神的にも大きな負担になりますが、持ち家で賃料支払いがなければ、ずいぶんと負担感は軽減されるでしょう。

3. 資産として残る(売却・リバースモーゲージにも利用可能)

資産として残るという点も大きなメリットです。いよいよ介護の必要性が出たときに、自分の自宅を売却して施設入所の一時金に充当もできます。

あるいは、施設入所が前提でない場合でも、年金だけでは不足する老後資金を「自宅を担保にして借り入れを行い、自分が亡くなった後に売却した自宅で返済する」という原資にすることもできます。

4. 自由にリフォームやペット飼育ができる

費用を除けば、必要に応じてリフォームをしたり、ペットの飼育をしたりできるという点もメリットとしてあげられるでしょう。

一方、持ち家のデメリットとしては以下の3点が考えられます。

1. 固定資産税・修繕費・管理費などの維持費が必要

自宅を保有している限り、固定資産税は毎年かかりますし、経年劣化とともに水回り中心に修繕費用、集合住宅の場合は管理費など、維持費がかかります。これらの諸費用なしで家を保有することはできません。

2. ローンが残ったまま病気や失業があるとリスク大

ローン返済が完済していない場合に、病気や失業などに直面すると、返済の滞りのリスクが発生します。そういった場合に備えてあらかじめ、手元資金を確保しておく必要があります。

3. 転居が難しく、介護施設入居時に売却できない可能性も

自宅があるということは、「居住地の心配をしないですむ」というメリットと「気軽に転居ができない」というデメリットの表裏一体です。老後に、転居するという可能性よりも、施設入所にあたっての一時金充当として見込んでいた売却金が調達できないという可能性もありうることがあります。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

賃貸のメリット・デメリット

では、次に賃貸のメリットについてみてみましょう。

1. 介護施設入居時に売却に関する煩雑な手間や売却の心配がない

施設入所にあたって、自宅が思うように売却できない、といった心配。あるいは仮に売却の見込みが立ったとしても、登記そのほか売却に伴う手続きや書類まわりの処理などのわずらわしさがありません。

2. 固定資産税・修繕費がかからない

自宅保有にはつきものの、固定資産税や修繕費・管理費などのコストはかからず、家賃、更新費用を確保しておけば済みます。

3. 初期費用が少なく、資産を流動的に運用できる

自宅=固定資産がないということは、現預金や有価証券など流動資産の運用だけに特化できますので、特に年齢を重ねるにつれてわずらわしさを感じる書類・手続きの漏れの心配がありません。

他方、 デメリットとしては以下のことがあげられるでしょう。

1. 生涯家賃を払い続ける必要あり

何より心配なのは、「住み続けている限り、家賃や更新料を支払い続けなければならない」という点です。持ち家のメリットのところでも触れましたが、不動産市況の上昇に伴い、家賃・更新料も高騰するのではという心配がつきまといます。

2. リフォーム・改造不可

持ち家ではないので、自分の体の状況に応じて、バリアフリーにしたり、浴室や洗面所を改装したりといった自由設計が効きません。

3. 「住まいの確保」が将来の最大の不安に

2に関連することですが、「今のアパートでは(階段の昇り降りがきついので)転居したい」と思ったときに、自分に合った住まいが見つかるかどうかはわかりません。

では施設入所を、と検討した結果、まとまった資金がない場合には一時金が不足するなどという理由で適当な施設が見つからない、というリスクもあり、「住まいの確保ができない」という心配もあります。

生涯コストで比較するとどっちもどっち

例えば、月額10万円のマンション住まいと、時価3000万円の物件に住んでいる場合を生涯コスト(50歳~80歳)で比較してみます。

賃貸の場合は、シンプルに「月10万円 × 30年 = 約3600万円(+更新料、引っ越し費用など)」となります。一方、持ち家はローン完済を前提としても、維持費・リフォームや管理費・固定資産税などを含めれば30年間で3500万円前後はかかる可能性も十分考えられます。

つまり、大差はないのではと考えられます。

ライフスタイルとリスクから導かれる判断ポイント

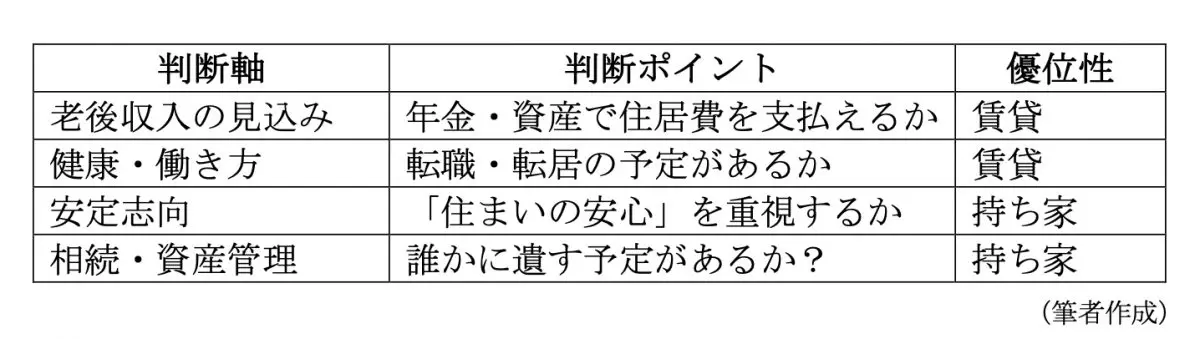

数字だけでは、結論が出ない問題にあえて二者択一の答えを出すことはできませんが、ライフスタイルとリスクから導かれる判断ポイントを何点かまとめました。実際には、人によって判断ポイントがあると思います。表1も参考にしていただき、自分なりの重点ポイントで優先順位をつけて検討することが大切かと思われます。

【表1】

まとめ

賃貸と持ち家、どちらが極端に得ということはないということです。大枠としては、安心感と流動性、どちらを優先するかで選ぶべきでしょう。さらに住宅費を抑えてその分を運用する、という選択肢もあることも意識にとどめておくことも大切です。

執筆者:柴沼直美

CFP(R)認定者