退職金をいくらもらっている?受取方法の一時金と年金、それぞれどんな税金がかかる?

では、正社員であれば退職金が必ず支払われるのかというと、答えはノーです。企業に退職金制度の導入を義務付けることは、法律では定められていません。現に、厚生労働省が平成30年度に調査した結果によると、「退職金制度がある会社」は全体の80.5%、「退職金制度がない会社」は19.5%(※)でした。

定年を意識する年齢になって「勤めている会社に退職金制度がなかった」という事態にならないように、できれば入社時に自身の会社の退職に関する制度はよく確認しておきましょう。

退職金制度がある会社に勤めている方は、退職金の受け取り方によって手取り額が大きく変わってくるのはご存じでしょうか? 長い間勤めたことでもらえるお金なので、できるだけ多く手元に残したいものです。

今回は、退職金がどの程度支給されるのかを確認し、退職金の税制面の制度を上手に活用しながら、退職金のメリットを存分に享受できる方法を考えてみましょう。

ファイナンシャル・プランナー

中小企業診断士

早稲田大学理工学部卒業。副業OKの会社に勤務する現役の理科系サラリーマン部長。趣味が貯金であり、株・FX・仮想通貨を運用し、毎年利益を上げている。サラリーマンの立場でお金に関することをアドバイスすることをライフワークにしている。

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

退職金の実態調査

まず、退職金がいくらもらえるのかですが、相場の金額は企業規模や勤続年数等によって変わってきます。厚生労働省の平成30年の就労条件総合調査結果を参考に退職給付額について確認してみます。

なお、退職金額は、平成29年1年間における勤続20年以上かつ年齢45歳以上の定年退職者の値であり、退職一時金制度のみの場合は退職一時金額、退職年金制度のみの場合は年金現価額、退職一時金制度と退職年金制度併用の場合は、退職一時金額と年金現価額の計としています。

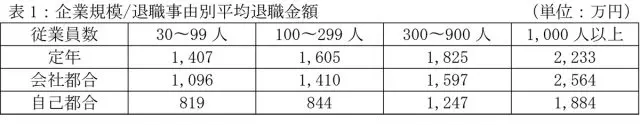

1.企業規模別/退職事由別

大卒・大学院卒(管理・事務・技術職)の企業規模/退職事由別平均退職金額(表1)を見ると、企業規模が大きくなるに従って、退職金額が増加します。従業員数30〜99人の企業における定年による退職金平均金額は、従業員数1000人以上と比べ、826万円も少ない金額となっています。

また、退職事由が会社都合なのか自己都合なのかを見ると、その差はさらに広がり、会社都合では1468万円、自己都合では1065万円となっています。

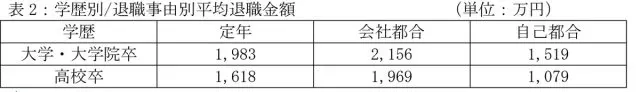

2.学歴別/退職事由別

学歴別退職事由別平均退職金額(表2)を見ると、定年時にもらえる金額は、大学・大学院卒の方が、高校卒よりも平均で365万円多い結果となっています。

会社都合の方が、定年時よりも多い金額で、自己都合ではさらに少ない金額となっています。なお、大学・大学院卒および高校卒の職種として、管理・事務・技術職の方を対象としています。

退職金のもらい方

以上、退職時にどれくらいもらえるのかを確認しました。あくまで調査結果なので、自分がもらえる金額については、会社の人事部門などの担当部署に確認してみると、具体的な数字が分かるかと思います。

さて、退職金の受け取り方法には3つのパターンがあります。

1:退職金を全額一度に受け取る「一時金」としてもらう

2:「すべて年金」として受け取る

3:「一時金と年金を組み合わせる」

どの方式でもらうかを考える上で、方式別にどれくらい税金がかかるかを知る必要があります。では、一時金として受け取る場合の退職所得控除額と、年金として受け取る場合の税金について確認します。

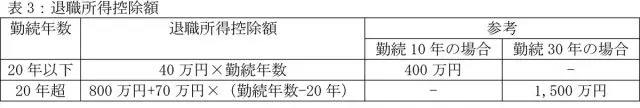

■一時金として受け取る場合の退職所得控除額

一時金でもらう場合には、税制上「退職所得」として、他の所得と合算されずに分けて課税されます。その「課税対象金額」は次のように算出されます。

「課税退職所得金額」=(「退職一時金」-「退職所得控除額(表3)」)× 1/2

つまり、一時金で退職金を受け取ると、退職所得控除により税負担が軽減されますので、税制面で有利となります。また、勤続年数が長いほど、控除額が大きくなるので、税制負担がより少なくなります。

■年金として受け取る場合の税金

年金でもらう場合には、「雑所得」として課税されることになります。年間に受け取る年金額が多くなると、所得税、住民税、社会保険料の負担が増える可能性があるため注意が必要です。

一方、年金で受け取る場合には、企業年金で運用した金額を受け取ることもできます。一度に使いすぎない、というメリットもあるかもしれません。

これらの税金の仕組みを理解した上で、どの受け取り方法にするかを決める必要があります。個人の退職金額やライフスタイルによってどの方式がメリットがあるかは変わってきますので、具体的に相談したい人は、ファイナンシャルプランナーや税理士などに相談しても良いでしょう。

(※)厚生労働省「平成30年就労条件総合調査 3.退職給付(一時金・年金)の制度」P.1

(出典)

厚生労働省「平成30年就労条件総合調査 「4退職給付(一時金・年金)の支給実態」

国税庁「退職金にかかる税金」

e-Stat「就労条件総合調査 退職給付」

執筆者:堀江佳久

ファイナンシャル・プランナー