老後資金を考える 主婦がiDeCoに入るのは本当に意味がない?

夫のお給料で家計をやりくりしている主婦にとって、とても有効な制度が活用できるようになりました。

世間では収入のない主婦がiDeCoをやってもメリットが半減してしまうので、あまり加入する意味がないかのような論調もありますが、実はそんなことはありません。

年金だけでは不足しがちな老後資金を、自分のためにどうやって貯めていけばいいのか、ちょっと異なる視点でみてみましょう。

確定拠出年金相談ねっと認定FP

確定拠出年金創造機構代表

https://wiselife.biz/fp/rnohara/

現東証1部上場の証券会社に入社後、個人営業・株式ディーラーとして従事。口座残高が当初20万円のお客様が2,000万円になったことも。その後、営業マーケティング会社に転職。生涯担当顧客は1,000名超。 2016年に確定拠出年金専門のファイナンシャルプランナーとして開業。法人への企業型確定拠出年金制度の導入を中心に、個人型確定拠出年金iDeCo(イデコ)制度の普及にも努めている。生活に密着したお金の話は「人生有限、貯蓄無限」と考え、公的年金や資産運用のアドバイスも。2017年、DVD「一人社長・夫婦経営の社長のための確定拠出年金」を出版

https://www.amazon.co.jp/dp/B073JFYMQV

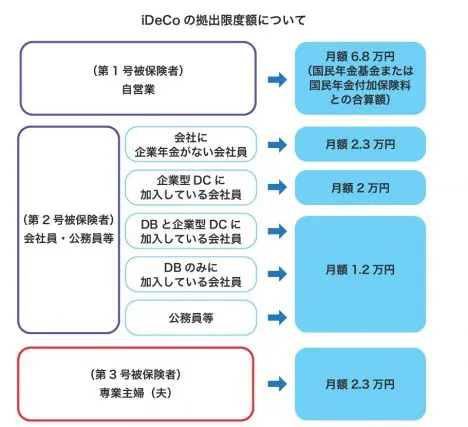

主婦ができるiDeCoの年間の積立て限度額

夫が稼いだお給料は、税金などがひかれたあとの手取りから、家計に生活費のお金がはいってきます。

ここから「へそくり」として自分専用の銀行口座でお金をためている主婦のかたもいるかもしれませんが、このへそくり部分をiDeCoで貯めようとした場合、年間276,000円を積立てることができます。

1月あたり23,000円ですね。

※国民年金基金連合会「iDeCo公式サイト」より

60歳まで継続して積立てできますから、仮に20年続け、全く増えなかったとしても552万円です。それなりの金額をためることができます。

そしてうまく増やせたとして、気になるのは利益にかかってくる税金でしょう。通常、定期預金であれば、わずかな利息に対してさらに20%の税金がかかります。

投資信託でも、売却益に対して20%の税金がかかります。ところが、iDeCoはどんなに増えても、運用益にたいしては非課税です。

また、受取り時にも税制優遇があります。

年金として分割受取りする場合は公的年金等控除、退職金としてまとめて受取る場合には退職所得控除をうけられます。主婦のかたはどちらの方法でも、現状の制度変更がなければ全額非課税で受け取れます。

これだけ有効にもかかわらず、やる意味なしという意見にはどのような理由があるのでしょうか。

主婦はやる意味なしという大きな理由

節税メリットがとても大きいiDeCoですが、専業主婦のように元々所得のない方はどうなんでしょうか。

たしかに年収103万円以下の主婦であれば、所得税が発生しませんので、iDeCoによる節税メリットはありませんので、この部分をもってメリットがないといわれています。また、大企業でパートなどをしている年収106万円以下、その他企業でパートをしている年収130万円以下の主婦であれば、その恩恵は微々たるものです。

ただ、元々そのお金は夫が稼いだ収入から税金など引かれた金額、手取りの一部が家計に入ってきたわけですから、節税メリットの有無を論じること自体がおかしな話です。どの制度や金融商品を活用しても、主婦であれば節税メリットがないのは当たり前なのです。

また定期預金のみで運用する場合、最低でも年間2,004円の維持費がかかりますので、投資信託を中心とした運用が現実的となります。

ひとまず現状では単純に、運用益非課税と受取時税制優遇のあるiDeCoを有難い制度としてとらえておきましょう。

実は主婦にもある4つのメリット!

節税だけであれば、よくNISA(少額投資非課税制度)と比較されることが多いiDeCo。あえて専業主婦がやるメリットは老後へ向けた資金計画の選択肢を増やしやすいことです。

大きく4つのメリットをご紹介します。

(1)老後の資金計画がブレにくい

積立てをやめる理由がない限り、積立ての一時停止はできても途中解約できない年金であるため、60歳までにいくら貯めると決めたその計画を達成しやすいです。途中でいつでもやめられるNISAではできません。

お金はあればあるだけ使っちゃうようなかたであれば特に有効です。

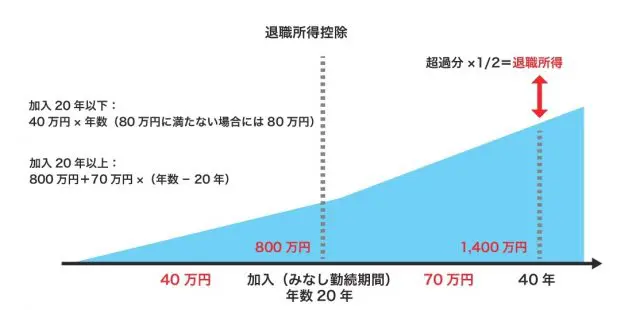

(2)加入期間を増やすことで退職所得控除枠も増える

現状の制度に変更がなければ、1年でも多く加入することで退職所得控除の枠を増やすことができます。20年を超えると、それまで年間40万円だった非課税枠が一気に70万円にアップします。

加入期間が30年あれば、1,500万円まで非課税です。非課税枠以上の資産ができそうなら、NISAを併用して活用するのもありです。

(3)本格的に働くことになれば、節税メリットを受けられる

もし、将来的に夫の扶養からはずれるくらいまでパートの勤務時間を増やしたり、派遣などで就職することになった場合に、所得税・住民税の節税効果がきっちりでてきます。

NISAではできないことです。

(4)夫に説明しやすい

iDeCoや投資について、あまり知識のない夫から質問された場合、とても説明しやすいです。僕なら「60歳から引出せる年金」と説明するかもしれません。

NISAは「投資」ですから、夫が投資初心者であれば説得するのも大変ですが、iDeCoなら簡単です。60歳になったらこれで海外旅行にいこうね、ということも言えちゃいます。

今後、働くことも視野にいれつつ老後資金を貯めていきたいという将来のプランをお持ちのかたであれば、iDeCoは最優先として良い貯蓄方法です。

まずはご自身の将来プランに沿って、優先順位の高い制度から徐々に活用されることをオススメします。

Text:野原亮(のはら・りょう)

確定拠出年金相談ねっと認定FP:確定拠出年金創造機構代表

https://wiselife.biz/fp/rnohara/