【年金相談】夫が会社員を辞めて自営業者になります。専業主婦である私は国民年金保険料を支払わなければなりませんか?

専業主婦のAさんは、夫の退職・起業に伴い、年金関連においてどのような手続きが必要になるのでしょうか。また、自営業を営むうえで収入に変動があるだろうと、老後資金の心配もしているAさん。

年金を増やす方法にはどのようなものがあるのか、アドバイスもほしいそうです。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

Aさんの年金手続き

Aさんは、今まで夫の厚生年金により、国民年金の第3号被保険者(注1)として国民年金の負担は免除されていました。今回の夫の退職の時点で第3号から外れるため、国民年金への加入と、保険料の支払いが必要となります(令和4年度は月額 1万6590円)。

(注1) 国民年金の加入者には、第1号:国民年金加入者、第2号:厚生年金等の加入者、第3号:第2号に扶養されている配偶者があります。

国民年金の変更手続きは市区町村の年金担当窓口で行います。基礎年金番号通知書または年金手帳および、本人確認書類が必要です。詳細はお住まいの年金担当窓口でご確認ください。

年金を増やす方法

Aさんは40代で、今まで専業主婦だったということを前提に、年金を増やす方法を考えましょう。

まず行うこととして、以下の4つの項目があります。これらの方法については、日本年金機構のホームページ(※)に詳細な説明がありますので、そちらをご覧ください。

・追加で付加年金に加入(月額400円)

・保険料追納制度の利用(保険料の免除や納付猶予の承認を受けた場合)

・任意加入制度の利用(老齢基礎年金受給予定額が満額ではない人)

・年金定期便による年金記録の記載漏れ確認

上記の基本的なことに加えて、今回は以下の方法について詳しく見てみましょう。

1.年金の繰下げ受給を行う

2.iDeCoに加入する

国民年金の繰下げ受給

年金の増やし方というと、年金受け取りの繰下げがあります。年金の受給を繰下げると、繰下げた月数×0.7%が増額されます。75歳まで繰下げると最大で84%の増額になり、増額された年金を生涯受け取ることができます。長生きすればするほど、お得な制度ですが、繰下げによるデメリットもあります。

Aさんの場合、国民年金は60歳まで保険料を納付すれば、満額を受け取れる予定です。Aさんが国民年金を75歳まで繰下げた場合のメリットとデメリットを比較してみました。

◆年金繰下げ受給によるメリット

1.年金支給額が繰下げた月数×0.7%の割合で増える(10年間で84%増)

2.女性の平均余命が長いため、生涯受け取れる年金の総額が増える可能性が高い

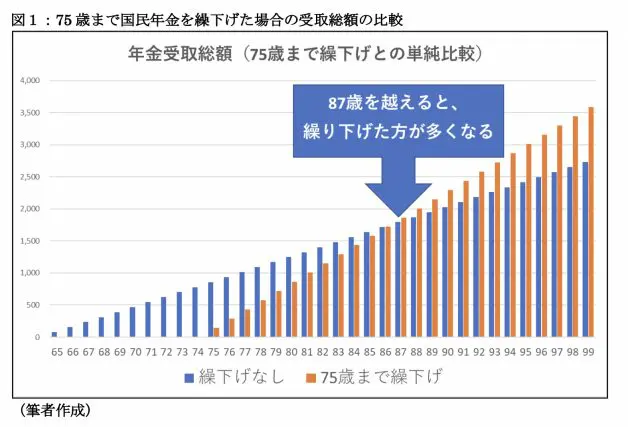

【図1:75歳まで国民年金を繰下げた場合の受取総額の比較】

図1は65歳から国民年金を受け取った場合(青)と、75歳まで繰下げた場合(赤)の、受取総額の比較です。

87歳より長生きすれば、繰下げたほうが、受取総額が多くなることがわかります。この図は単純に受取額だけを比較しただけですので、税・社会保険料、その他の項目を考慮すると、さらに2~3年後になる場合があります。

◆年金繰下げ受給によるデメリット

1.繰下げている間は年金がない

Aさんの場合、10年間合計で約780万円の年金が受け取れません。その間の生活費を別に準備する必要があります。また、最悪のケースとして、75歳になって初回の年金を受け取った後に、事故などで死亡した場合、繰下げた780万円は取り戻すことができません。

2.所得税、住民税が非課税上限を超える可能性がある

Aさんの場合、国民年金を10年間繰下げると、年間の受取額78万円が84%増の約143万円になります。厚生年金と合わせても、所得税は控除額(158万円)を超えません。しかし、住民税は地域によって、非課税限度額を超える可能性があります(注2)。

(注2)市区町村により住民税の非課税限度額が異なります。もっとも低い地域では38万円(年金所得控除110万円と合わせて上限148万円)の所があります。住民税の非課税限度額はお住まいの市区町村にご確認ください。

3.医療費の窓口負担割合が増える可能性がある

繰下げによりAさんの年金が増えることで、夫の年金額(年収)との合計により、320万円を超えると2割、383万円を超えると3割負担になります。

iDeCoに加入する

年金を増やすもう1つの方法として、iDeCoを利用することが考えられます。

Aさんの場合、第1号被保険者となり、最低5000円から上限6.8万円まで、毎月掛け金を積み立てることができます。専業主婦の場合、所得税減税のメリットはありませんが、運用益は非課税です。60歳まで引き出すことができないため、確実に老後資金を確保できます。受取時には、退職所得控除や年金所得控除を利用できます。

ただし、iDeCoを年金として受け取る場合は、公的年金との関係に注意が必要です。国民年金、厚生年金、iDeCoの合計が年金所得として、税・社会保険料の対象となります。Aさんの場合、国民年金を75歳まで繰下げると、それだけで年金控除と基礎控除をほぼ使い切ってしまいます。追加でiDeCoを年金として受け取ると、非課税限度額を超えるため、税・社会保険料が大きな負担となります。

iDeCoを含めた年金所得が非課税限度額を超える場合は、以下のようにiDeCoの受け取り方の工夫が必要です。

1)iDeCoを一括で受け取る(退職所得扱いにして退職所得控除を利用)

2)60歳~75歳の公的年金のない期間に、非課税限度額を超えないように受け取る

3)一部を一括で受け取り、残りは非課税限度額を超えないように年金として受け取る

まとめ

Aさんのように、年金がほぼ国民年金だけの場合は、年金繰下げによるメリットが大きいと考えられます。ただし、年金制度やiDeCoの制度もよく理解した上で利用しないと、税・社会保険料が予想以上に高くなる場合がありますので注意してください。

今回紹介しました方法以外に、Aさんが社員やパートとして働き、厚生年金に加入するという方法もあります。Aさんが働くことで、世帯の収入が安定するとともに、本人の厚生年金も増えます。働くことに問題がなければ、お勧めしたい方法の1つです。

出典

(※)日本年金機構 ホームページ

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)