あなたは新入社員に教える事ができますか? 【確定拠出年金】ってなに?

そんな中、先日、新入社員研修の合間をぬって「確定拠出年金」企業型の加入の相談を受けました。

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

海のものとも山のものともわからない「確定拠出年金」

相談者のAさんは男性。下調べもしっかりしていました。数日後に「加入の締め切り」がせまっており、「どうしたら良いのか判断がつかない」とのことで、相談を受けました。

下調べをしている人でもそうなのですから、「何を質問して良いのかわからない」という疑問を抱えたまま「とりあえず用紙を提出した」という人も多いのではないでしょうか。

大企業に入社したAさんは、300人規模で説明会を受けたそうです。一通りの説明を受けての印象は「で、何に加入すれば良いの? 何を選べばいいの?」というのが本音。

そして「結局はリスクがあるからリスクがないものを選んだほうが得策なんでしょ」と自分で1度は結論をつけたとか。

しかしAさんの素晴らしいところは「最終決定する前に専門家の意見も聞いてみたい」という好奇心で相談を申し込んだそうです。

周りの同期の人たちは、研修と親交を深める毎晩の飲み会で忙しく、将来の退職金のことなんて、二の次、三の次。「飲みばっかりで逃げたいのもあった」とか。

とにかくAさんをはじめ、新入社員の皆さんの多くは「確定拠出年金」という制度を初めて聞き、「どうやら税制優遇があってお得かも」ということを知り、「でも、リスクの大きなものは危ないから貯蓄タイプのもので」というのが結論らしいのですが、それでは本来の確定拠出年金制度の良きポイントを外しておりもったいないと思います。

「確定拠出年金」の復習

企業型の確定拠出年金は、年に1度「掛金や申し込み受付の見直し」ができる所も多く、まだ年内の加入に間に合う人も多いと思います。

新入社員だけでなく、先輩組も「実はよくわからない」人が過半数なのでは。 そこで、一度おさらいをしましょう。

■確定拠出年金とは何ですか?

公的年金や企業年金などは別名の「確定給付年金」といって、将来受給できる年金の金額が約束されていますが、「確定拠出年金」は加入者が公的年金や企業年金の上乗せとして加入し、将来支給される年金金額はそれぞれの運用の成果しだいで変わってきます。そのためか「自分年金」などと呼ばれています。

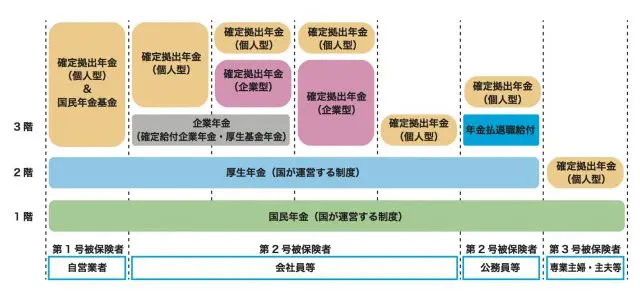

また、「確定拠出年金」には「企業型」と「個人型」があり、それぞれの公的年金の加入状況により、加入できる種類や掛金が違います。まずは、下記の表をご覧ください。

年金の話をする時に、よく一軒家に例えて解説をします。

<1階>

1階部分は基本全国民が加入する「国民年金」です。2018年4月現在で満額が年間779,300円の支給となり、月にするとわずか約65,000円です。これでは暮らしていけないですね。

<2階>

2階部分は、会社員や公務員の人たちには「厚生年金」という年金があります。この掛金は「労使折半」といって、会社が半分・自分で半分支払います。実はこの中に「国民年金部分」も含まれています。

新入社員の方の中に、社会人になると「国民年金」は自分で払い、「厚生年金」は給与天引きされると勘違いされている方がいますが、そうではありません。

「国民年金」は正式名称「老齢基礎年金」といいますが、「厚生年金」の一部に組み込まれています。ですから、ご自身で「国民年金(老齢基礎年金)」を払い込む必要はなくなります。

また「厚生年金」部分は、給与等により変動するので、国民年金(老齢基礎年金)の様に一律ではなく、個人差があります。

会社員にある「厚生年金」は、個人事業主や専業主婦の人にはありません(専業主婦はご主人に万一のことがあった場合は、厚生年金で補助されます)。主婦の場合は、この2階部分が「確定拠出年金」にあたります。

個人事業主は国民年金に追加で加入できる「国民年金基金」または「確定拠出年金」が選択でき、2階と3階はくっつけて考えてください。

厚生労働省の発表では、老後の生活費は夫婦で月27万円。豊かな生活を望むなら月32万円となっていますが、1階と2階部分ではこの金額には到達できないのが現状です。

最近では「老後破綻」といって、生活困難なお年寄りが急増しています。そこで注目をされているのが「3階部分」の自分年金です。

<3階>

この3階部分は、会社員の人の説明をします。会社の規模は一律ではありません。ですから、この3階部分は会社がどのような年金制度を採用しているかによって異なります。

大企業等では「企業年金」(確定給付年金)という制度が設けられている会社が多いと思います。この制度は、将来の給付額を会社が保証して確定されています。公務員には「年金払い給付」があり、旧共済年金特有の優遇制度が廃止となり、代わりにできた制度です。

こちらが民間の「企業年金(確定給付年金)」と同じような役割をしています。

一方、中小企業や制度が整っていない企業は「企業年金」(確定給付年金)がありません。そのような会社員や自営業者、主婦の人たちにも「公平な将来を送ってもらおう」という方針で設立されたのが「確定拠出年金」の制度です。

■社会人になると「国民年金」と「厚生年金」の2つに入るのですか? 国民年金は自分で払うのですか?

いいえ、学生の時に支払っていた「国民年金」のように、自分で支払うことはありません。給与から天引きされる「厚生年金」に「老齢基礎年金部分」として組み込まれています。

「確定拠出年金」のメリットは何?

「確定拠出年金」に入るか否かは、メリットとデメリットを比較してみるとわかりやすいと思います。

■確定拠出年金のメリットは何ですか?

1.掛金全額控除

2.運用利益が非課税

3.受取時の税金優遇

となっている、節税王なのです。

<掛金全額控除>

月々の掛金は全額が控除となり、所得から引かれます。なので「所得税」と「住民税」が安くなります。

<運用利益が非課税>

「確定拠出年金」は、運用する商品を決めて、その利益で将来の老後資金を増やして行こう、というのが目的です。しかし日本の税法で、資産運用で得た利益は約20%が「分離課税」として差し引かれてしまいます。

しかし「確定拠出年金」の運用で得た利益は、非課税なので全額が自分に還元されます。

<受取時の税制優遇>

受取時のお金は「退職金」または「年金受給」となります。どちらも一般の収入よりも税金が優遇されています。

例えば、同じ投資信託で同じ金額を同じ期間かけていても、受給時に「確定拠出年金」口座で支給されたものは、税制優遇を受けられます。

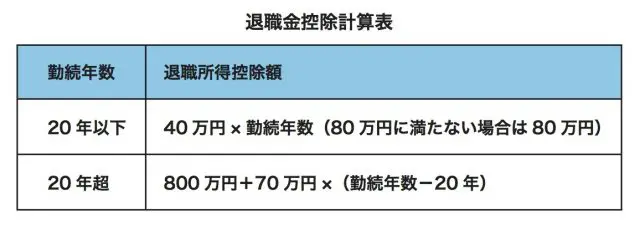

■一時金での受取り

一時金として一括で受け取る場合は、「退職金」として、長年の勤労に対して報償の意味があるので「ごくろうさま税制優遇」があるのです。「退職金控除額」は勤務年数によって変わり、勤続20年以下と20年超で「控除額」が変わってきます。

会社員は他の退職一時金があれば合算され、「勤務年数」部分は長い方が優遇されます。

自営業者は「確定拠出年金」の加入期間が「勤続年数」に当たります。

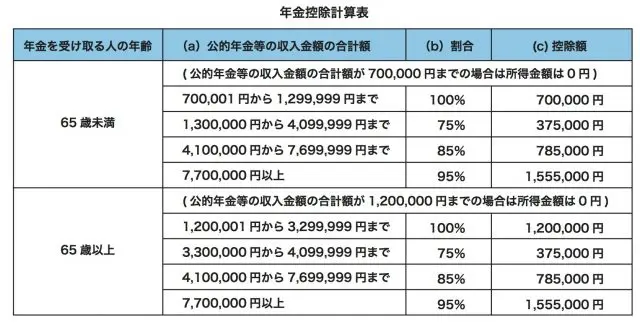

■年金として受取り

「老後の生活資金」という位置づけの年金も、ほかの所得より税制優遇がされています。「公的年金等に係る雑所得」という年金分類となり、ほかの所得と計算が違います。

その際には年齢と、公的年金等の収入の合計により計算が違ってきます。

公的年金等に係る雑所得の金額=(a)×(b)-(c)

将来、受給時にはそれぞれの制度が変更されていると思います。ほかの年金や収入と考えて、どのような受取りが自分の人生を一番豊かにしてくれるか考えてみてください。

■確定拠出年金のデメリットは何ですか?

60歳まで引落しができません。しかし私はそこがメリットとだと思っています。退職後の人生は長いですよ。

今年入社された皆さんは、これから結婚資金・子どもの教育費・家の購入と、定年を迎えるまでに大きなお金を支出するライフイベントがあるので「確定拠出年金」の掛金は、検討する必要はあると思います。

しかし、まだ40年近く運用していくチャンスがあるのですから、むしろ少額資金でも、リターンの高い商品を選び、研究するチャンスはあると思います。だからこそ、社会人1年生からマネーリテラシーを高めるための授業代として、「確定拠出年金を始めてみてはいかがですか。

Text:寺門 美和子(てらかど みわこ)

ファイナンシャルプランナー/公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー