株式や投資信託で源泉徴収された税金は、このままで課税は完了。でも敢えて確定申告することで得られるかもしれないメリットとは?

AFP認定者,宅地建物取引士

不動産コンサルティングマスター,再開発プランナー

横浜市出身。1981年早稲田大学政治経済学部卒業後、大手不動産会社に勤務。2015年早期退職。自身の経験をベースにしながら、資産運用・リタイアメント・セカンドライフなどのテーマに取り組んでいます。「人生は片道きっぷの旅のようなもの」をモットーに、折々に出掛けるお城巡りや居酒屋巡りの旅が楽しみです。

株式や投資信託の運用等をしている方は要チェック

ところで、株式や投資信託の運用や売買をしている方には、証券会社や銀行から「特定口座年間取引報告書」が書類やネットデータの形ですでに届いているはずです。

「源泉徴収あり」を選択している場合には、「譲渡」と「配当等」のそれぞれの項目について、源泉徴収された国税(所得税)と地方税(住民税)の税額が表示されています。

特定口座(源泉徴収あり)は、1口座ごとに課税関係が完了しているのでこのままでよく、確定申告などをする必要もありません。

しかし、あえて確定申告するとメリットがある場合もあります。どんなケースなのか、そして確定申告するときの注意点は何なのか。ざっとご説明します。

ポイントは2つのケース

【1】 複数の特定口座(源泉徴収あり)で、譲渡損と譲渡益が混在しているケース

<どんな概要やメリットなの>

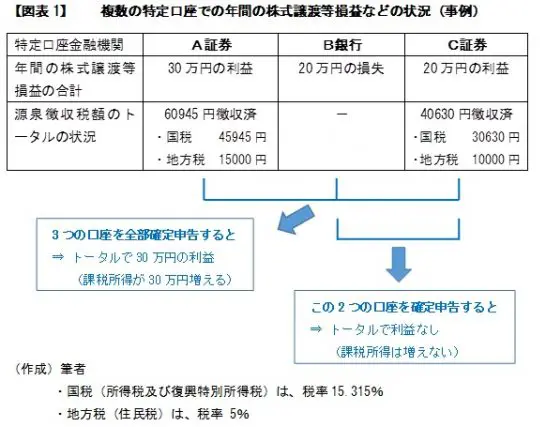

・まず、【図表1】を見てください。3つの特定口座とも課税関係は完了していますので、それぞれこのままでもオーケーです。

・しかしB銀行の損失を何もしないのは、もったいない。かといって3つの口座とも確定申告をすると課税所得が増え、ほかの課税所得にこの分が上乗せされ国税や地方税などが増額してしまいます。

・この事例で、A証券は申告対象にせずB銀行とC証券だけを確定申告すれば、C証券で源泉徴収されている税金が取り戻せて、前述のように課税所得が増えてしまう心配もありません。

・確定申告をする場合、特定口座を全部対象にする必要はなく、このように“いいとこ取り”して任意で選ぶことが可能なのです。

<デメリットはないの>

・所得税の課税所得が増える場合には、まずは本人や家族について、扶養控除・配偶者控除・住宅ローン控除などが受けられなくなったりしないかどうか要確認です。

・また住民税も、特定口座(源泉徴収あり)で課税関係を完了させる場合の税率は5%で済みますが、本来の税率は10%。確定申告をして住民税の課税所得が増えると、翌年の住民税や国民健康保険料が増額となってしまうことは、大きな注意点です。

<デメリットへの対処法は>

・特定口座(源泉徴収あり)に関係した確定申告のデメリットが住民税だけならば、「住民税では所得として申告しない(源泉徴収済みの状態で課税関係を完了する)」旨の申告書を期限内に市区町村に提出することができます。

・このように所得税(国税)と住民税(地方税)の課税方式を分けて申告できることは、近年ではキチンと明確化され、上記の申告書もチェックボックスにチェックを入れる程度で簡単に済む場合もあります。

【2】 特定口座(源泉徴収あり)の配当等で源泉徴収額があるケース

<どんな概要やメリットなの>

・こちらは、特定口座が1つでも可能性があります。

・【図表1】に示したように、所得税の源泉徴収額の税率(復興特別所得税を含む)は一律で15.315%です。

・しかし、確定申告して総合課税を選択すると累進税率となり配当控除も受けられるなど、本人の課税所得金額に基づく計算結果によっては源泉徴収額が“取り過ぎ”の状態となっている可能性があるのです。その場合には、減税(還付)されます。

<デメリットはないの> <デメリットへの対処法は>

・先述の【1】と同じです。

まとめ

株式や投資信託を保有して売買もしたりすれば、1年間トータルでは配当等をもらったり譲渡の利益や損もある状態となります。「特定口座年間取引報告書」の内容をそれぞれ詳しく確認する必要もあり、何だかややこしそうです。

しかし、国税庁サイトの「確定申告書等作成コーナー」を使って画面案内に従えば(年間取引報告書が複数あっても)各データを入力したり除外したりのシミュレーションは、思ったほど大きな手間ではありません。各特定口座を申告する場合としない場合の所得税額の違いも、手軽に試算できます。

今回のような「所得税の確定申告」、そして「住民税では所得として申告しない旨の申告」。実際に行うかどうかは、あくまでも人それぞれの判断と自己責任になりますが、試算をしてみてメリットがあると考えられる場合には、トライしてみる価値はあるのではないでしょうか。

執筆者:上野慎一

AFP認定者,宅地建物取引士