確定申告をスムーズに進めるために準備しておきたいポイント

この記事では確定申告をスムーズに進められるよう、準備しておくべきポイントを解説します。

ちなみに、2020年度分の確定申告は緊急事態宣言の期間と重なることもあり、本来2021年3月15日が期限であるものが、同年4月15日に延長されました。

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)

三菱UFJモルガン・スタンレー証券とオーストラリア・ニュージーランド銀行の勤務経験を生かし、お金の教室「FP君」を運営。

「お金のルールは学校では学べない」ということを危惧し、家庭で学べる金融教育サービスを展開。お金が理由で不幸になる人をなくすことを目指している。

確定申告書を作成する

確定申告とは、毎年1月1日~12月31日までの間に発生した所得に対する所得税と復興特別所得税を計算し、翌年の3月15日(2020年分は2021年4月15日)までに、税務署に「確定申告書」を提出することで納税もしくは税還付の申告を行うことです。確定申告書にはA様式とB様式があり、B様式であれば会社員、年金生活者、事業主に幅広く対応しています。

確定申告書の提出方法は、紙で提出する方法と、インターネット上(e-Tax)で提出する方法があります。

紙で申告したい場合は、国税庁のホームページから書類をダウンロードし、プリントアウトして記入することができます。もしくは、ホームページ上で確定申告書にデータを入力して、それを印刷することもできます。

確定申告書の提出は郵送でも可能ですが、インターネット上で行うe-Taxの方が便利です。e-Taxなら税務署に行く必要がないので感染症対策にもなりますし、わざわざ仕事を休まなくても好きな時間に手続きをすることができます。ただし、e-Taxには準備が必要です。

●マイナンバーカード

●税務署で発行されたID・パスワード

マイナンバーカードを使用する場合は、マイナンバーカードの読み取りに対応したスマートフォン、またはパソコンとICカードリーダライタが必要です。税務署にID・パスワードを発行してもらった場合は、ICカードの読み取り機器は不要です。

確定申告で準備する書類

紙で行う場合も、e-Taxで行う場合も、基本的には準備すべき資料は同じです。添付が不要な資料もありますが、どちらにしても確定申告書への入力時に必要なので、手元に準備をしてから手続きを始めましょう。

給与所得がある方が確定申告せずに申告を完了できるもの

会社員であれば年末調整で適用できるため、確定申告不要で済む申告内容と必要書類は以下になります。生命保険料控除、2年目以降の住宅ローン控除、小規模企業共済等掛金控除は勤務先に必要書類の原本の提出が必要になります。捨てずにとっておきましょう。

| 申告内容 | 必要書類 |

|---|---|

| 生命保険料控除 | ・生命保険料控除証明書 |

| 2年目以降の住宅ローン控除 | ・給与所得者の(特定増改築等)住宅借入金等特別控除申告書 ・住宅取得資金に係る借入金の年末残高等証明書 |

| iDeCoの小規模企業共済等掛金控除 | ・小規模企業共済等掛金払込証明書 |

| ふるさと納税ワンストップ特例制度 | ・寄付金税額控除に係る申告特例申請書 ・マイナンバーおよび本人確認書類 |

※ふるさと納税ワンストップ特例制度は、住民税の税額控除の申告です。また書類の提出先は勤め先ではなく、寄付をした自治体です。

※筆者作成

年末調整できず確定申告が必要なもの

会社員の方が確定申告を必要とする申告内容は以下になります。

| 申告内容 | 必要書類 |

|---|---|

| 医療費控除 | 医療費控除の明細書(集計表) |

| 1年目の住宅ローン控除 | ・(特定増改築等)住宅借入金等特別控額の計算明細書 ・住宅取得資金に係る借入金の年末残高証明書 ・土地建物の登記事項証明書 ・土地建物の不動産売買契約書、工事請負契約書の写し |

| ワンストップ特例制度を利用しない方のふるさと納税 | ・寄付金受領証明書 |

| 公的年金(雑所得)との合算 | ・公的年金等の源泉徴収票 |

| 給与収入が2000万円を超え、年末調整が行われない場合 | ・給与所得の源泉徴収票 |

| 1ヶ所から給与の支払いを受けている人で、給与所得および退職所得を除く所得の合計額が20万円を超える | ・確定申告書に然るべき収入金額、所得金額を記載する |

| 2ヶ所以上から給与の支払いを受け、かつ給与の全部が源泉徴収の対象となる場合で、年末調整されなかった給与の収入金額と給与所得および退職所得所得との合計額が20万円を超える | ・給与所得の源泉徴収票 ・確定申告書に然るべき収入金額、所得金額を記載する |

※筆者作成

なお、給与所得者が確定申告を行う場合には、本人確認書類とマイナンバー、源泉徴収票が共通して必要になります。

個人事業主の方

個人事業主の方は、会社員と違い年末調整がないので、全て確定申告で行う必要があります。例えば、ふるさと納税のワンストップ特例制度も使えない、ということになります。

青色申告とは

事業所得がある方や不動産経営をしている方で、正規の簿記の原則(一般的には複式簿記)により記帳しており、記帳に基づいて作成した貸借対照表および損益計算書等を確定申告書に添付して申告をする方は、青色申告という方法によって青色申告特別控除という控除が利用できるので、納税額が有利になります。

事業所得がある方、および不動産所得を事業的規模(家屋5棟以上またはアパート10部屋以上)でされている方の青色申告特別控除は、仕訳帳と総勘定元帳について電子帳簿保存を行い、e-Taxで申告した場合で65万円、e-Tax以外での申告では55万円となります。

なお、記帳が簡易簿記の方、または不動産所得が事業的規模でない方の青色申告特別控除額は10万円になります。さらに青色申告を選択すると、事業が赤字だった場合、3年間は繰り越しをすることができます。

青色申告は事業を始めてから2ヶ月以内、もしくは青色申告書による申告を行う年の3月15日までに、所得税の青色申告承認申請書を提出することで対象になります。青色申告をするかどうかは選択制になっており、選択しない方式は白色申告と呼ばれています。

青色申告、白色申告で必要なものは以下になります。

●青色申告で必要なもの:青色申告決算書

→複式簿記で記帳した損益計算書と貸借対照表が必要

●白色申告で必要なもの:収支内訳書

なお、支出の証明となる領収書は、これらの帳簿を作成するときに必要ですが、税務署に提出する必要はありません。ただ、一定の期間は保管の義務があります。帳簿や領収書などの書類の保管期間は以下のとおりになっています。

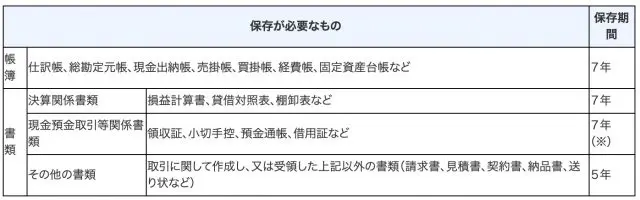

青色申告の場合

(※)前々年分所得が300万円以下の方は5年

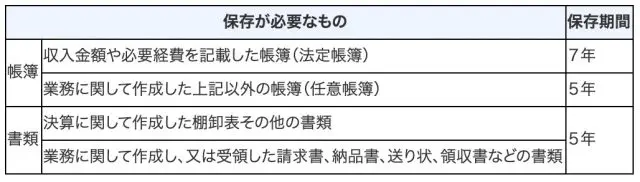

白色申告の場合

出典:国税庁「記帳や帳簿等保存・青色申告」

年金受給者の方

公的年金は、税金、社会保険料が天引きされているので、会社員同様、確定申告が必要ない方は多いです。ただし、公的年金等の収入が400万円超の方、公的年金以外の所得金額が20万円超の方、還付される税金がある方は確定申告が必要になります。また、年金を受け取りながら給与収入がある方は、確定申告が必要になる可能性が非常に高いといえます。

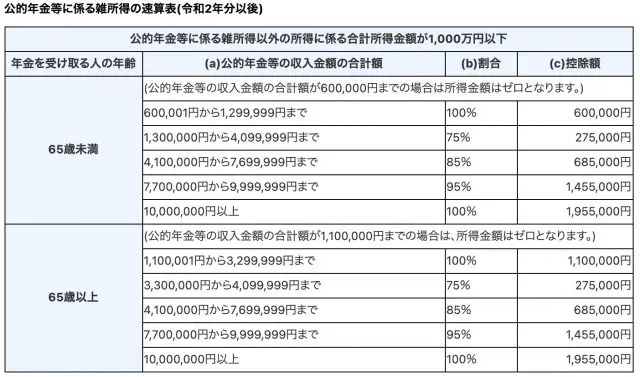

ちなみに、年金収入は額面金額が所得になるわけではありません。公的年金等控除額を収入から引いた数字が所得となります。

出典:国税庁「No.1600 公的年金等の課税関係」

まとめ

確定申告書の作成を行いながら必要書類を集めようとすると、なかなか作業が進みません。まずは準備をしてから作業に入るようにしましょう。

出典

国税庁 申告所得税、贈与税及び個人事業者の消費税の申告・納付期限を令和3年4月15日(木)まで延長します

国税庁 記帳や帳簿等保存・青色申告

国税庁 No.1600 公的年金等の課税関係

執筆者:遠藤功二

1級ファイナンシャルプランニング技能士(国家資格)CFP(R) MBA(経営学修士)