今からでも遅くない?ふるさと納税って本当に節税になるのか

そこで今回は、『ふるさと納税』と『実際に控除される金額』についてお伝えします。

酒井FP綜合事務所/お金工房わなび所属

2級FP技能士、AFP(日本FP協会認定)

「お金のことをもっと身近に感じてほしい!」をモットーに、“手帳”を使った人生設計の方法や、知っててよかったお金の話セミナーをはじめ、年間50回以上の講演を行う。

専門用語を使わないわかりやすい説明を心がけている。

http://www.fp-sakai.com

ふるさと納税とは

まず、ふるさと納税は”ふるさと納税で『地方創生』”を理念として導入された制度です。

納税という言葉がついていますが、実際は都道府県や市町村への「寄附」です。総務省いわく『地方で生まれ育った都会で働いている人たちがふるさとに税制を通じて恩返しできるようにすること』が当初の目的だったようですね。

ふるさと納税のメリット

ふるさと納税を利用すると、下記のようなメリットがあります。

・生まれ育ったふるさとに恩返しができる

・税金(所得税、住民税ともに)を節税できる

・地方から御礼として返礼品を受け取ることができる

このようなことから、恩恵を感じる人も多くいるのではないでしょうか。『なんとなくお得な気がする!』という目的でふるさと納税をするのはいかがなものでしょうか。『誰がふるさと納税を行うのか』『節税になる“ふるさと納税額”はいくらか』をしっかりと確認しておく必要があります。

どのくらい節税できるの?

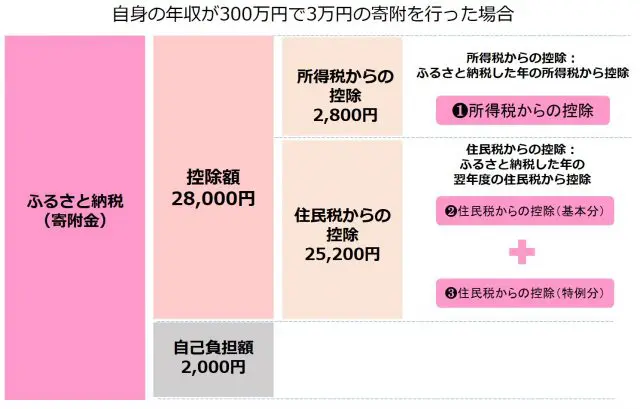

ふるさと納税を利用すると、原則『ふるさと納税額-2000円』が、所得税と住民税よりそれぞれ控除されます。

1.所得税からの控除

まず、所得税について、”ふるさと納税”を行うと『寄附金控除』をすることができます。所得とは「給料から一定の経費を差し引いた残り」のことを言います。寄附金控除は、所得税から(ふるさと納税額-2000円)×所得税の税率を差し引くことになります。

ご自身の年収が300万円で、3万円の寄附を行うと、(3万円-2000円)×10%=2800円を、実際に寄附を行った年の所得から差し引くことができます。

2.住民税からの控除=(1)+(2)

次に、住民税では”ふるさと納税”を行うと『寄附金税額控除』が適用されます。

住民税では、

(1)基本部分の控除(ふるさと納税額-2000円)×10%

と

(2)特例部分の控除(ふるさと納税額-2000円)×(100%-10%-所得税の税率)

を足した金額が住民税額から控除される金額となっています。

こちらもご自身の年収が300万円で3万円の寄附を行うと、

((1)基本部分の控除(3万円-2000円)×10%))

+

((2)特例部分の控除(3万円-2000円)×(100%-10%-10%))

=2万5200円

が翌年の住民税から控除される金額です。

ただ、結局は原則『ふるさと納税額-2000円』が税金から控除される金額になります。

節税の落とし穴

ここまでは具体的にどのぐらいの金額が節税となるのかをお伝えしてきましたが、注意が必要なのは”誰がふるさと納税を行うか”です。先ほどの例では、ご自身の年収を300万円として計算しましたが、ご家庭の年収が300万円だった場合には注意が必要です。

仮に奥さんがパートで収入を得ていて、旦那さんが会社にお勤めだったとします。奥さんはパートで年に50万円、旦那さんは会社から250万円の給与を得ている場合、ふるさと納税は旦那さんの名義で行う必要があります。

奥さんが103万円以内の収入であれば、65万円の給与所得控除と38万円の基礎控除が適用されるので、所得税を納める必要がありません。また、住民税では65万円の給与所得控除と35万円の基礎控除が適用されるので、収入が100万円以内であれば住民税を納める必要がありません。

これらの場合、奥さんがふるさと納税を行っても節税にはならず、旦那さんがふるさと納税を行う必要があるということになります。せっかくふるさと納税を行うのであれば、“税金を納める必要がある人の名義”で行うのが正しい節税です。

ふるさと納税を行ったあとは、確定申告か自治体への『ワンストップ特例制度(※)』の申し込みが必要なのでご注意ください。この記事を読んだみなさまのお役に立てれば幸いです。

(※)ワンストップ特例制度とは・・・

確定申告の不要な給与所得者などがふるさと納税を行う際、納税先の自治体が5団体以内の場合。各自治体に特例の適用に関する申請書を提出すれば、所得税の確定申告をせずに、住民税からふるさと納税の寄附金控除を受けられます。

参照

※国税庁HP『NO.1150 一定の寄附金を支払ったとき(寄附金控除)』

※総務省HP『ふるさと納税ポータルサイト』

執筆者:中西雅也

酒井FP綜合事務所/お金工房わなび所属