医療費控除の申告はいつまでにどんな手続きが必要? 確定申告の期限を過ぎたら諦めるしかないの?

CFP(R)認定者 第Ⅰ種証券外務員

2008年南山大学法学部法律学科卒業後、大手証券会社で、営業として勤務。主人のタイ赴任がきまり、退社。3年間の在タイ中、2人をタイで出産、子育てする。本帰国後、日本で3人目を出産。現在、3人の子育てと長女の国立小学校受験に奮闘中。子供への早期教育の多額の出費、住宅ローン、子供の学資資金、また老後資金準備のため、いろいろな制度を使って、資産運用をしています。実際の経験を踏まえた、お金に関する、役立つ情報を発信していきたいと思います。

目次

医療費控除の仕組み

医療費控除とは、1月1日~12月31日の1年間で実際に支払った自分と生計が一つになっている(扶養している必要はありません) 配偶者や親族の医療費が、一定額以上になったときに所得から控除でき、税負担を減らせる制度です。

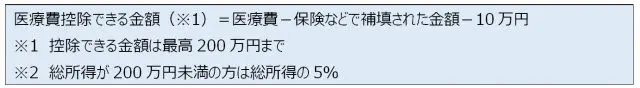

医療費控除は、実際に支払った医療費が10万円超(総所得が200万円未満の方は総所得の5%超)にならないと、適用できません。また、医療保険などで補填された場合や出産一時金で補填された分も除かれます。

そのため、大きな金額の医療費がかかった、または医療保険の保険金がおりなかった、医療保険に加入していないなどの事情がない限り、支払った金額が10万円を超えることはなかなか難しいのです。

そこで、医療費控除が適用されなくても、所得控除として税金を軽減できるのが、セルフメディケーション税制です。

この制度は、健康の保持増進および疾病の予防への取り組みを行っている人の税負担を軽減させて、個人による健康管理とスイッチOTC医薬品(医者による処方箋を必要としない市販薬や家庭用医薬品)の普及をさせていこうというもので、簡単にいうと、ドラッグストアで買った薬代で税金を控除できるというものです。

<セルフメディケーション税制(医療費控除の特例)>

平成29年1月1日以降で、1月1日~12月31日に自分と生計が一つになっている(扶養している必要はありません)配偶者や親族のために、薬局等で販売されているスイッチOTC医薬品等の購入で支払った金額と一定の健康診査や予防接種の費用の合計金額が1万2000円を超える部分(8万8000円が限度)を所得から控除することができます。

例えば、課税所得400万円の方が、対象医薬品を2万円購入した場合、2万円-1万2000円=8000円が課税所得から控除され、所得税では1600円、住民税では800円の軽減効果があります。

ただし、医療費控除とセルフメディケーション税制の両方を適用することはできません。

医療費控除とセルフメディケーション税制で所得控除できる対象の範囲とは?

<医療費控除>

■医療費控除の対象となる費用

・治療費

・治療のための薬代

・入院費

・あんま、はり、きゅうなどの施術費用

(治療のためである必要があり、健康保険が適用されない「疲れを癒すため」の治療は対象外)

・医療機関までの交通費

・出産に伴う定期検診や検査、通院費用

・入院中の給食代

・介護保険制度で提供された一定の施設・居宅サービスの自己負担額

・視力回復レーザー手術(レーシック)、オルソケラトロジー治療(角膜矯正療法)

など

■対象外の費用

・自己都合による差額ベッド代

・予防接種

・人間ドックなどの健康診査(健康診査で重大な疾病が見つかり、かつ、その診断等に引き続きその疾病の治療を行った場合は対象となります)

・コンタクト・眼鏡費用(眼科手術後に機能回復のために短期間利用するための眼鏡や幼児の未発達視力を向上する眼鏡は対象)

など

<セルフメディケーション税制>

■セルフメディケーション税制の対象となる費用

・スイッチOTC医療品の購入代

スイッチOTC医療品は、薬局等で購入できる、医療機関が給付する薬品との代替性が高いもので、風邪薬や鼻炎薬などが該当します。

対象医薬品かどうかは、ドラッグストアなどで医薬品を購入したときに、レシートで確認できます。レシートに星や二重丸などの印が付けられている商品が対象医薬品になります。レシートは、適用を受けるために確定申告時に必要となるため、大切に保存しておきましょう。

医療費控除またはセルフメディケーション税制の申請条件とは?

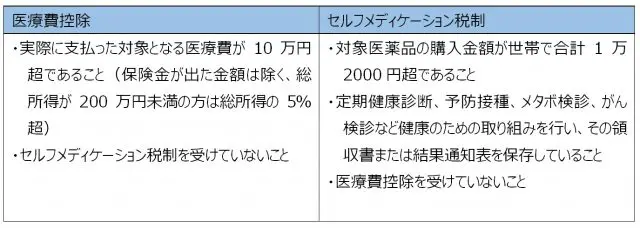

医療費控除とセルフメディケーション税制を併用することはできません。また、セルフメディケーション税制は、金額の条件だけでなく、健康への取り組みが行われているかも適用条件となります。両方とも該当する場合は、所得控除金額が大きい方を適用させましょう。

<申請条件>

医療費控除、セルフメディケーション税制っていつまでにどんな手続きをするの?

医療費控除、セルフメディケーション税制の適用を受けるための申請はそれほど難しくありません。ただし、両者とも確定申告が必要となりますので、確定申告期限の3月15日前後までに申告する必要があります(令和元年分は3月16日月曜日まで)。

1.医療費明細書または医薬品購入のレシートをまとめて、合計額を計算します。

医療費控除、セルフメディケーション税制が適用されるのか、どちらも適用される場合どちらの制度を利用するのかを判断する

2.確定申告はどんな方法で申告するの?

e-Taxもしくは税務署で確定申告します。

(1)【e-Tax で確定申告】

スマートフォンまたはパソコンでマイナンバーカードを読み取るか、ID・パスワードを税務署で発行してもらい申告する。計算は、ソフトが自動で行ってくれるため、簡単に確定申告でき、混雑する税務署で待つことなく確定申告できます。また、e-Taxなら、申告する年のソフトがバージョンアップされれば申告可能となり、毎年1月2週目には申告可能となります。

(2)【e-Taxで書類作成→郵送】

マイナンバーカードがない、税務書へ出向きID・パスワード発行してもらう時間がないなどで、電子的に申告できないとき、e-Tax確定申告書コーナーで作成した書類を郵送で送付します。この場合も、混雑する税務署に行かなくて済みます。

(3)【税務署で確定申告】

税務署に医療費などの領収書、給与所得者なら源泉徴収票などを持って、相談しながら申告します。確定申告の期間中は税務署が混み合うため、おすすめできません。給与所得者が医療費控除のみを申告する場合であれば、2月16日前から申告できる可能性があるため、それより前に行くのが良いでしょう。

3.実際の手続きは?

(1)【e-Tax】

e-Taxなら、国税庁 確定申告書作成コーナーのTOPページ右上にある「医療費集計フォーム」に入力して保存しておき、確定申告時にデータを読み込めば完了です。セルフメディケーション税制の適用を受ける場合は、セルフメディケーション税制の明細書を作成します。

(2)【税務署で確定申告】

確定申告書を提出する場合は、領収書から「医療費控除の明細書」に明細を記入し、確定申告書に添付します(平成29年から令和元年までは、明細書を作成せずに領収書添付でもOK)。セルフメディケーション税制でも、確定申告書A表の医療費控除の欄に記入し、セルフメディケーション税制用の明細書に記入します。

このように、明細を入力または記入する作業が煩雑ですが、手続きはそんなに難しくありません。なお、医療費控除またはセルフメディケーション税制で使用した領収書は、5年間の保存義務があるため、大切に保存しておきましょう。

確定申告の期限を過ぎてしまった…

もし確定申告の期限に間に合わなかったとしても、医療費控除を受けることは可能です。医療費控除のみの適用を受ける場合の申告を「還付申告」といいます。払い過ぎてしまった税金を還付してもらうための申告に関しては、ペナルティーはなく5年間の申請期間があります。

したがって、医療費控除が受けられる申請期間も5年間となります。例えば、令和元年分の申請期間は、令和2年1月1日から令和6年12月31日までです。還付申告の申請期間は5年と長いですが、この5年を過ぎてしまうと、医療費控除による還付は受けられなくなるため、注意しましょう。

領収書を保存しておきましょう

医療費控除は、比較的まとまった金額の治療費がないと控除できないことが多く、年始の時点では、年末に医療費控除できる金額に達するかは分かりません。

しかし、医療費控除できる金額に達した場合、セルフメディケーション税制と比較して有利な方で申告することが大切です。したがって、日ごろから医療費の領収書や対象医薬品購入のレシートをきちんと保存しておくと良いでしょう。

執筆者:大堀貴子

CFP(R)認定者 第Ⅰ種証券外務員