住民税の計算で出てくる調整控除って? FPがわかりやすく解説!

控除ですから税金が安くなっているのですが、金額も大きくないですし、最後にオマケのようについているものなので、多くの人は「何これ?」くらいの感覚で通り過ぎてしまうと思います。

調整控除とは、本来2007年(平成19年)に国から地方へ税源移譲が行われた際に、配偶者控除等の人的控除額の少ない住民税の税負担が増えてしまうことを調整するために設けられたものです。調整控除とは何かを知ることは、税金の考え方を知ることにもつながります。

今回は、給与所得者を例にこの調整控除について説明をしてみたいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

住民税の種類

住民税は、まず都道府県民税と市町村民税に分かれます。そして、それぞれ「所得割」「均等割」があり、所得割額から調整控除額が控除されます。

所得割は所得税の所得税額に相当するもので、課税所得金額の10%(一律)となっています。均等割は課税所得金額に関係なく、すべての住民に一律に課税されます。

標準税額は都道府県民税が3500円、市町村民税が1500円です。標準税額と少し異なる自治体もあります。課税所得金額に関係なく一律に課税されるという税金は、給与所得に関する所得税にはなく、住民税独特のものといえるでしょう。

調整控除は、所得税と住民税の間の人的所得控除額(配偶者控除など)の差を調整するためのもので、その金額を住民税額から直接引く税額控除にあたります。

住民税と所得税では所得控除額が違う

住民税と所得税は、ともに、

(A)収入

(B)給与所得控除(収入から差し引かれる金額)

(C)所得金額

(D)所得控除(所得から差し引かれる金額)

(E)課税所得金額

(F)税額

という計算順序は変わりません。

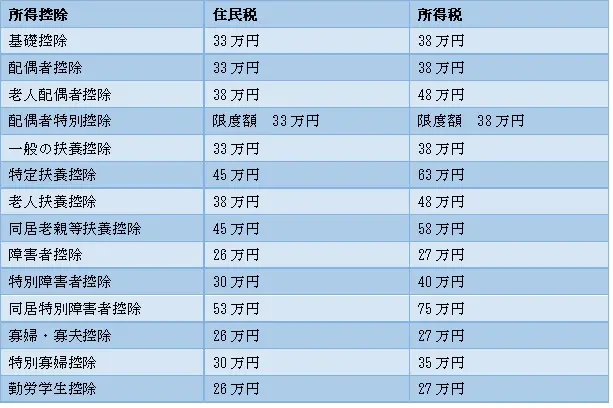

ところが、14種類の所得控除については、その多くの項目で所得控除額が住民税と所得税では異なります。

比較表【表1】をご覧ください。これで分かるように、多くの項目において、住民税のほうが所得税より所得控除額が小さくなっています。ですから住民税では、所得税より課税所得金額が大きくなることになります。

【表1】

【所得控除(人的控除)】

【所得控除(物的控除)】

・所得税控除額と同じもの

雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除

※東京都練馬区役所「住民税と所得税の違い」を基に作成

※令和2年分からは、基礎控除:所得税48万円・住民税43万円(いずれも所得2400万円以上は段階的に引き下げ)

調整控除とは

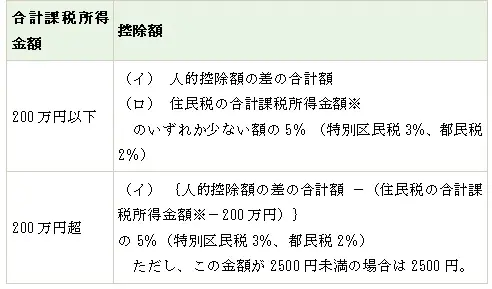

調整控除とは、冒頭に述べた通り、所得税から個人住民税への税源移譲に伴い、所得控除額が小さいことで、住民税の課税所得金額が増えることに対する緩和措置ということができます。具体的には、【表2】に基づき、住民税と所得税における人的控除額の差をもとに計算することになります。

【表2】

調整控除額の算出方法

※調整控除の算定の基準となる「合計課税所得金額」は、課税総所得金額・課税退職所得金額及び課税山林所得金額の合計額をいいます。

※東京都練馬区役所「調整控除」より引用

調整控除の計算

それでは調整控除の金額を計算してみましょう。

前提条件:夫:給与所得者、妻:専業主婦、子:2人(15歳・12歳)

ケース1:合計課税所得金額 180万円

(イ)人的控除額の差の合計額 基礎控除5万円*1+配偶者控除5万円*2=10万円

*1 所得税38万円-住民税33万円=5万円

*2 所得税38万円-住民税33万円=5万円

※2019年度所得を基にした2020年度の住民税

(ロ)住民税の合計課税所得金額 180万円

10万円<180万円

よって、調整控除 10万円×5%=5000円

ケース2:合計課税所得金額 250万円

(イ){人的控除額の差の合計額 -(住民税の合計課税所得金額※-200万円)}の5%

人的控除額の差の合計額 基礎控除5万円*1+配偶者控除5万円*2=10万円

{10万円-(250万円-200万円)}×5%=(-)40万円×5%=(-)2万円<2500円*3

よって調整控除は2500円

この計算結果を見ていえることは、合計所得金額が200万円以下の場合は人的控除額の差の5%になり、2500円を超えることがありますが、合計所得金額の200万円超の場合は2500円を超えることはまずないということです。

*3 実際の計算にあたって注意すべきことは、合計所得金額が200万円超の場合は、

{人的控除額の差の合計額-(住民税の合計課税所得金額※-200万円)}

で、ほとんどの場合がマイナスになってしまうということです。

まとめ

調整控除とは何かを簡単にまとめると次の通りです。

1.住民税と所得税の間にある所得控除額の差を一部埋めるための税額控除である。

2.合計所得金額が200万円超の人の場合は、ほとんどの場合で最小金額の2500円となる。

[出典]

東京都練馬区役所「住民税と所得税の違い」

東京都練馬区役所「調整控除」

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー