高校生、大学生の子どもがアルバイトをするときの注意点とは?

高校3年生になり、部活も終わり、進学が決まれば初めてのアルバイトを開始する高校生、大学に進学し、新しい生活環境の中で生活費や自分のためのお小遣い、学費を稼ぐために少しでも多くのアルバイト料を手に入れたい大学生も多いかと思います。

ただ、親の扶養家族になっている子どもが働き始めるときには、気を付けなければならないことがあります。それは、「扶養控除」です。扶養控除の対象にならなくなれば、世帯主の税金が多くなるのです。

「扶養控除」には「税制上の扶養」と「社会保険上の扶養」がありますが、今回は「税制上の控除」についてお伝えいたします。では、どのような状況のときに扶養控除が受けることができなくなるのでしょうか。

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)、キャリアコンサルタント

ウェディングドレスショップ「Atsu Nishikawa」を17年間経営。

接客の中でこれから結婚するおふたりのお金の不安や子供を授かったときの給付金や育児休業のこと、また親からの贈与や年金のことの悩みを伺い、本格的にファイナンシャルプランナーとして活動を始めました。

みなさまの「小さな疑問や不安」を分かりやすく解決していくことを目指しています。

扶養控除って、何?

納税者に扶養親族がいる場合、一定の条件を満たすと「扶養控除」の対象です。

扶養控除とは、そのひとつに「納税者と生計を一にしている」必要があります。「生計を一にする」とは、生活費など日常生活に必要なお金を常に納税者から援助してもらっている状態のことで、同居していなくても仕送りなどをしている場合には扶養親族としてみなされます。

つまり、進学を機にひとり暮らしを始めた、という場合でも生活資金の援助をしていれば扶養控除の対象となるのです。ただし、金融機関の通帳の写しなど仕送りをしている証明が必要です。

納税者(世帯主)の所得税や住民税が控除される所得控除は、いくつかの種類があります。その中のひとつが「扶養控除」です。所得税と住民税では控除額が違います。

扶養控除を受けるための条件は?

扶養控除を受けるためには一定の条件があります。

配偶者控除でよく聞く、「103万円の壁」(※1)というものです。子どもがアルバイトをしている場合には、給与等の収入金額が103万円以下、年間の合計所得金額が48万円以下でないと扶養親族になることができないため、超えてしまうと、扶養控除を受けることができません。

この金額は「手取り」ではなく、保険料や税金を差し引く前の「総支給額」です。「手取り」ではないことに気を付けてください。非課税分の交通費や通勤手当を年収に含める必要はありません。

所得税や住民税がどれくらい変わるの?

所得税の控除額は「特定扶養親族」で63万円、「扶養親族」で38万円です。では実際に控除されることによってどれくらいの税金が変わるのでしょうか?

大学生(19歳以上23歳未満)の子どもB君を持つ、Aさん(課税所得300万円)を例に計算してみます。B君はアルバイト料として年間103万円以上の金額を得ていたとします。B君は特定扶養家族の対象にならなくなってしまいます。

このケースでは、Aさんが課税所得300万円なので、所得税の税率が10%となります(※表1参照)。B君は特定扶養家族であれば、63万円の控除が受けることができました。単純に計算して63万円×10%=6万3000円が所得税として増える計算です(※表1参照)。

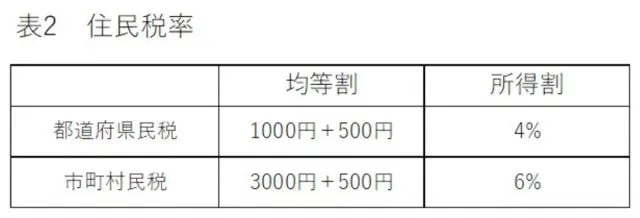

さらに住民税は均等割と所得割があり、均等割は一律のため、扶養控除の金額では変わりません。しかし、所得割は所得課税に税率を掛けるため、金額が変わります。

※住民税は都道府県、市区町村によって若干の違いがあります。詳細は各都道府県、市区町村へお尋ねください。

住民税の控除額は45万円なので、45万円が控除されないと、

都道府県民税 45万円×4%=1万8000円

市町村民税 45万円×6%=2万7000円

合計4万5000円の住民税の差が出ることになります(※表2の場合)。

所得税と住民税を合計すると、6万3000円+4万5000円=10万8000円の違いが出てしまいます。

まとめ

社会勉強として、お金を稼ぐ大変さ、お金の大切さを学ぶために子どもがアルバイトをすることはとても意義があると思います。

さらに、親元を離れ、大学に進学するとなれば、親たちの家計にもかなりの負担になり、子どもたちがアルバイトをすることは家計にとっても少なからず影響があることではないでしょうか。

しかし、扶養控除、特定扶養控除を知った上で、子どもたちにアルバイトをしてもらうことは家計のためにもとても大切です。

103万円が大切な目安です。もし大学生の子どもが2人いれば、2人分の税金が増えることにもなりかねません。表1からも分かるように、納税者の課税所得が増えれば、20%、30%、40%の違いにもなってしまいます。

「子どもたちの社会勉強のためのアルバイト」にも、少しアドバイスをしてみてはいかがでしょうか。

(※1)2020年の税制改正では、基礎控除と給与所得控除に変更があり、給与所得は38万円から48万円へ、給与所得控除は65万円から55万円となりました。結果、給与等の収入金額103万円は変わりません。

(※2)国税庁「No.2260 所得税の税率」

(参照)総務省「市町村税関係資料 P.2 個人住民税の概要」

執筆者:西川誠司

2級ファイナンシャルプランンニング技能士・AFP認定者、終活ライフケアプランナー、住宅ローンアドバイザー(一般社団法人住宅金融普及協会)、キャリアコンサルタント