気になる「年収1000万円」の手取り額と知っておきたい節税方法

本稿では、会社に勤務している方における年収1000万円の実態を見ていきます。給与年収1000万円の人は世の中にどのぐらいいる? 手取りはいくらぐらい? もしかすると、あなたの抱いていた年収1000万円のイメージとは少し異なるかもしれませんね。

税理士、ファイナンシャル・プランナー(CFP(R))

一般企業勤務を経て、30代から税務会計の世界に入り、税理士とCFPの資格を取得。

税理士法人勤務時には法人税務顧問、ベンチャー支援、事業再生、相続・事業承継といった多様な業務に従事。公的機関での勤務も経験した後、2014年に独立。現在は西新宿に税理士事務所を開業している。

中小企業向けの講演多数。他の専門家とも多く提携しており、ワンストップでお客様のお悩みに対応できる体制を構築している。

「年収1000万円」の人はどのくらいいる?

給与年収1000万円の人が世の中にどの程度いるのか、イメージは抱けますか?

国税庁の「平成30年分民間給与実態統計調査」内にある「給与階級別給与所得者数・構成比」によれば、平成30年分における年収1000万円超の人の数は248万9000人、構成比は5.0%とされています(男女合計)。全体の5%ですから、かなり少ないといえるでしょう。

これを男女別に見てみると、男性では226万9000人である一方で、女性は22万人であり、大きな差が生じています。男女の賃金格差はかねてから社会問題として取り上げられていますが、年収1000万円超のデータにも如実にあらわれているといえるでしょう。

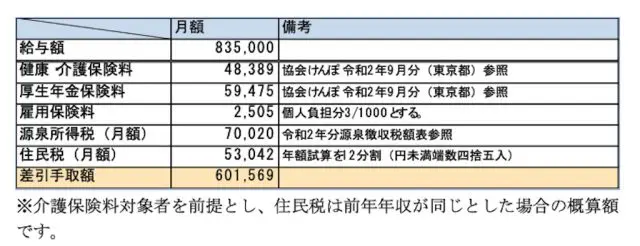

■手取り額イメージ(独身の場合)

次に、「給与年収1000万円の人は、毎月どれくらいの手取り額があるのか」を、パターン分けして見ていきましょう。まずは、独身の場合です。

月額給与(いわゆる額面)83万5000円で、賞与がないという前提としています。年収換算すると1002万円になります。月の手取り額は、社会保険料と源泉所得税、住民税を差引きますので、これを計算すると約60万2000円になります。

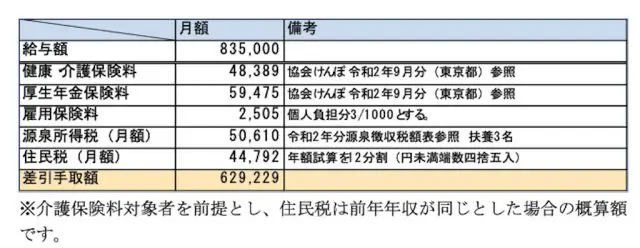

■手取り額イメージ(夫婦と子供2人の場合)

次に、夫婦と子供2人の家族で、配偶者の方は専業主夫・専業主婦である場合を想定してみます。なお、子供2人は年末時点で16歳以上の扶養親族にあたるものとしますが、所得控除額が大きい特定扶養親族(年末時点で19歳以上22歳未満)ではないものとします。

配偶者と子供2人が所得控除の対象になった関係で、独身の例と比べて月の手取り額が増加します。

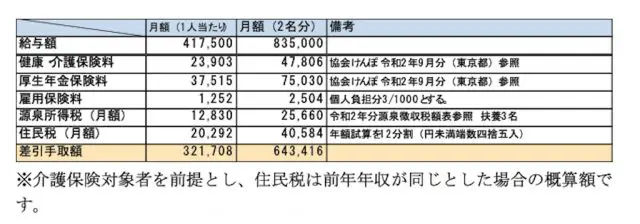

■手取り額イメージ(夫婦共働き・子供なしの場合)

夫婦共働きで子供がいないといった、いわゆるDINKs(Double Income No Kids)の場合も見てみましょう。夫婦2名それぞれが月額41万7500円の給与収入を得る形で、2人合わせた月額給与収入が83万5000円になるものとしています。

子供がいないという点では独身の場合と同じですが、所得が2名に分散されたことによって、源泉所得税と住民税の金額が大きく下がっています。その結果、月の手取り額は独身の場合と比較して約4万円増加しています。

給与所得者節税方法

給与所得者ができる節税の方法はいくつかあり、代表的なものは以下に掲げるものでしょう。ここでは、そのうちiDeCoと特定支出控除について簡単に触れることにします。なお、ふるさと納税を節税方法と考えるか否かについてはさまざまな意見がありますが、身近になっている制度でもありますので、ここに掲げておきます。

・iDeCo(イデコ)

・住宅ローン控除

・医療費控除

・特定支出控除

・ふるさと納税

(1) iDeCo

iDeCo(イデコ)とは、「Individual-type Defined Contribution pension plan」の略称で、「個人型確定拠出年金」のことです。制度についての詳細な説明は割愛しますが、掛金が全額所得控除になること(会社員で企業年金に加入していない方の上限金額は、毎月2万3000円)、将来の受給時に一時金を選択した場合は退職所得、年金を選択した場合は公的年金扱いとなり、税制上優遇される等の特徴があります。

(2) 特定支出控除

給与所得者の方は、原則として、必要経費を計上して確定申告をすることが認められません。給与所得者には、すでに「給与所得控除」という概算経費的な性格を帯びた控除枠が設けられているためです。

一方で、例外的に「特定支出控除」という制度もあります。これは、一定の「特定支出」の額が「その年の給与所得控除の2分の1を超えた」場合に、「その超えた部分の金額」を所得から差し引くことができる制度です。

特定支出には「職務に必要な資格を取得するための支出(=資格取得費)」などが含まれますが、給与所得控除額の2分の1を超えることが要件とされており、金額的に厳しいこと、支出の証明を給与支払者からもらわなければならないこと等から、利用が進んでいないのが現状です。

おわりに

年収1000万円といっても、社会保険料や税を負担した結果を見ると、「手取りは思ったほど残らないな」という感想を抱く方がいるかもしれません。家族の形によって手取り額や必要資金は異なりますので、年収1000万円あったとしても、家計の見直しや計画的な貯蓄・将来設計は怠らないようにしたいものです。

そんなときは、身近なファイナンシャルプランナーにお気軽にご相談されてみてはいかがでしょうか。

執筆者:星田直太

税理士、ファイナンシャル・プランナー(CFP(R))