給与所得者で公的年金をもらっている人は、確定申告を忘れないで

このうち給与所得控除、公的年金等控除、基礎控除については、多くの方で控除金額が相殺されてプラス・マイナスゼロとなり、実質的な影響はありませんが、注意すべきは給与所得者で公的年金をもらっている方です。

今回の記事では、その点について解説したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

税金の計算の仕方

本題に入る前に、税金の計算の仕方の基本を給与所得者の例で説明します。

(A)給与収入

(B)給与所得控除金額(給与所得者にとっての必要経費に相当するもの)

(C)所得金額

(D)所得控除金額(人的控除と物的控除がある)

(E)課税所得金額

(F)所得税額または住民税額

(A)給与収入から、(B)給与所得控除金額および(D)所得控除金額が差し引かれ、(E)課税所得金額が求められます。(E)課税所得金額に一定の税率がかけられ、(F)所得税額または住民税額が求められます。

(B)給与所得控除金額および(D)所得控除金額などの控除金額がプラスだと、(E)課税所得金額が少なくなって減税になり、控除金額がマイナスだと(E)課税所得金額が多くなって増税になります。控除金額がプラス・マイナスゼロであれば、増減税なしとなります。

上記を念頭に入れて以下の説明を読んでください。

給与所得控除・公的年金等控除と基礎控除の変更の影響

2020年分の給与所得控除・公的年金等控除と基礎控除の変更の影響は次のとおりです。

- (1)給与所得者(年収850万円以下の場合)

- (2)年金生活者

- (3)自営業者

給与所得控除(-)10万円、基礎控除(+)10万円で相殺され、プラス・マイナスゼロで税額への影響なし。

公的年金等控除(-)10万円、基礎控除(+)10万円で相殺され、プラス・マイナスゼロで税額への影響なし。

基礎控除(+)10万円で、課税所得10万円相当分減税(青色申告事業者の青色申告特別控除は65万円から55万円に下がりますが、電子帳簿保存とe-Taxによる納税を行うと65万円になる点では変わりません)。

給与所得者で公的年金を受け取っている方は?

問題は、給与所得者でありながら公的年金を受け取っている方です。

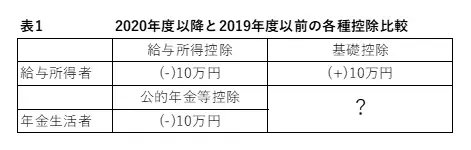

この場合は以下の表1で示すように、給与所得控除と公的年金等控除で(-)20万円、基礎控除で(+)10万円とプラス・マイナスゼロにはならず、控除が(-)10万円となり、このままでは増税になってしまいます。

所得金額調整控除と確定申告

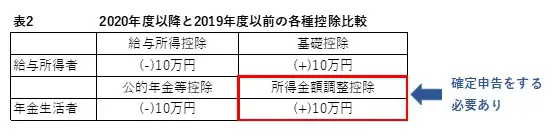

ご安心ください。上記表1の「?」マークを埋めるものが用意されています。それは2020年から新設された所得金額調整控除です。

所得金額調整控除には2つの目的があるのですが、今回のような給与所得者と年金生活者を兼ねている場合、このままだと増税になってしまうので、調整して現状を維持するために適用できます。ただし、このケースでは給与所得者でも年末調整での適用はできないので、改めて確定申告を行う必要があります。

所得金額調整控除によって最終的に以下の表2のようになります。確定申告には手間がかかりますが、忘れないようにしましょう。

まとめ

2020年から採用された給与所得控除・公的年金等控除の減額と基礎控除の増額は、高額所得者の方を除いて増減税なしなのですが、今までの控除額を変えたため、手続きに要する手間が増えたようです。

その中でも、自ら意識して手続きをしないと損をしてしまうのが、給与所得者と年金生活者を兼ねている方の場合です。

税金の問題は自ら申告しないと損をしてしまう事例が多いので、上記に当てはまる方はもちろん、そうでない方もこの際に税金の勉強をして、医療費控除やふるさと納税のための確定申告をしてみることをお勧めします。

出典

国税庁 No.1411 所得金額調整控除

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー