「基礎控除」「給与所得控除」が変わる! あなたの暮らしへの影響は?

2020年の年末調整の時期はすでに終わりましたが、2021年の年末調整で影響を受ける人が多い「基礎控除」「給与所得控除」をおさらいしましょう。

黒木DC調査研究所 所長 AFP 2級ファイナンシャルプランニング技能士

保険や金融商品を売らないファイナンシャルプランナー 9割以上法人契約を占める保険会社を夫のメキシコ駐在帯同のため、退職。帰国後、企業型DCやiDeCoといった確定拠出年金を伝えていくことでお客様の老後のお金の不安を解消してあげたいと思い、確定拠出年金を専門とする独立系FPとして活動することを決めました。

「基礎控除」は原則48万円に。所得に応じて控除額を引き下げ

改正前は所得に関わらず、「基礎控除」は一律で38万円でした。今回の改正では、この基礎控除の金額が原則48万円となりました。

また、高所得者は基礎控除を一律とする対象からはずれ、所得によって控除額を引き下げるという決定もなされました。具体的には、年間所得が2400万円に以下の場合には48万円、2400万円を超えると段階的に減額されていきます。年間所得が2500万円を超えると、基礎控除はされません。

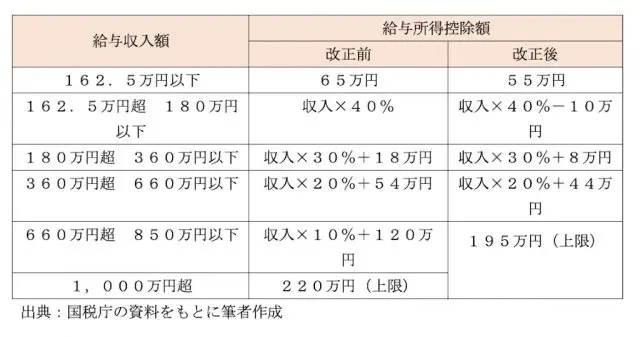

「給与所得控除」は55万円に改正され、上限が設定された

給与を取得している人(会社員や公務員など)が、業務上必要であるとされる経費を給与から差し引くことができる控除を「給与所得控除」といいます。この給与所得控除は、65万円から55万円に引き下げとなりました。

給与所得控除額には上限が設定されています。これまでの税制改正により、少しずつ下げられています。2017~2019年の給与収入額が、1000万円超の給与収入者の上限額は220万円でした。今回の改正では、2020年からは850万円超の給与収入者の上限額が195万円に引き下げられました。

年末調整で影響を受ける会社員等は

給与の違う会社員でどんな影響があるか比較してみましょう。

+10万円-10万円のため、実際に影響ありません。

+10万円-15万円で控除額が減額されるため、結果、税の負担は増えます。

控除が減額される=税負担が増すのは、給与収入が多い場合(具体的には850万円超)です。ただし、(1)23歳未満の扶養家族がいる世帯、(2)特別障害者を扶養する世帯、これらの場合は負担軽減のため所得金額調整控除が適用されます。

所得税の改正には今後もご注意を

給与所得控除の上限が適用される給与収入は、2013年に1500万円超(控除上限額245万円)だったものが、2016年には1200万円超(控除上限額230万円)、2017年1000万円超(控除上限額220万円)、そして今回の改正で850万円超と控除上限額とともに下がり続けています。今後もさらに下げられる可能性は否めません。「そんなに収入高くないから大丈夫」と安易にいっていられなくなるかもしれません。

所得税は給与から天引きされるため、会社員等には分かりにくいかもしれません。ですが、せっかく昇給しても税負担が増えるため手取りが増えたと実感できないこともあり得ます。会社員等であっても、節税の意識を持つことが今後必要といえます。

執筆者:黒木留美

黒木DC調査研究所 所長 AFP 2級ファイナンシャルプランニング技能士