令和2年分の確定申告の注意点!新型コロナ関連の助成金は課税される?

ところで、まもなく確定申告が始まりますが、この給付金、確定申告しなければならないのでしょうか? この給付されたものは、所得税の課税対象になるのでしょうか?

CFP(R)認定者

確定拠出年金相談ねっと認定FP

大学(工学部)卒業後、橋梁設計の会社で設計業務に携わる。結婚で専業主婦となるが夫の独立を機に経理・総務に転身。事業と家庭のファイナンシャル・プランナーとなる。コーチング資格も習得し、金銭面だけでなく心の面からも「幸せに生きる」サポートをしている。4人の子の母。保険や金融商品を売らない独立系ファイナンシャル・プランナー。

非課税とされる場合

国税庁ホームページには、『国や地方公共団体の助成金について、事実関係によって課税関係が異なります』とあります。非課税とされるのは、以下によるものとされています。

■助成金の支給の根拠となる法令等の規定により、非課税所得と規定されるもの

(国税庁「令和2年分の確定申告においてご留意いただきたい事項」より引用)

■その助成金が次に該当するなどして、所得税法の規定により非課税所得とされるもの

(1)学資として支給される金品(所得税法9条1項15号)

(2)心身または資産に加えられた損害について支給を受ける見舞金(所得税法9条1項17号)

例えば、1人一律に給付された令和2年度特別定額給付金は、新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律第4条1号に「所得税を課さない」とされているので、申告の必要はありません。

また、令和2年度4月から、要件に適用した学生すべてに支給される給付型奨学金については、「学資として支給される金品」になるため、確定申告は不要です。

他にも、貸与型を利用していた学生が就職し、県や財団より奨学金返済のための支援金がある場合も、その支援金を「学資として支給される金品」として扱って良いと、国税庁ホームページで公表しています。また、ケガをさせられて損害賠償金を受け取った場合、その賠償金はケガの対価として支払われるものではないので非課税になります。

課税とされるもの

前述の非課税所得となる助成金以外の助成金については、事業、一時所得、雑所得のいずれかとされ、所得税の課税対象になります。

(1)事業所得とされるもの

事業に関連して支給される助成金等が該当します。例えば、売上の減少を補填する持続化給付金、経費の軽減を図る家賃支援給付金・雇用調整助成金等が該当します。

ただし、助成金を収入に加算しても赤字になる場合、税負担はありません。経費を計上する場合は、実際に負担した分を計上します。

(2)一時所得とされるもの

事業に関連しない助成金で、一定の所得水準以下の方に一時的に支給されるものをいいます。

例えば、個人の家賃を支援する住宅確保給付金は、一時所得です。ただし、一時所得には50万円の特別控除があるため、他の一時所得と合算して50万円を超えなければ課税されません。

(3)雑所得とされるもの

(1)、(2)に該当しないものが、雑所得になります。

ところで、給与所得者の場合、給与所得以外の所得が20万円以下の場合は確定申告が不要とされています。しかし、ふるさと納税や医療費控除で還付請求の申告をする場合は、たとえ15万円しか給与所得以外の所得がなくても、確定申告をしなければなりません。

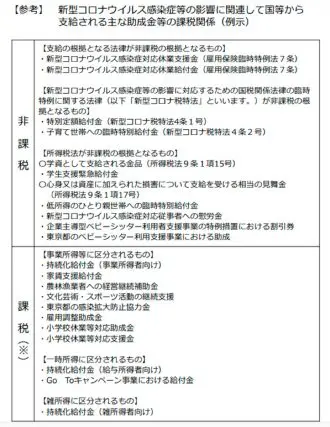

新型コロナウイルス感染症に関連した助成金の課税関係の例

では、新型コロナウイルス感染症の影響に関連して、国や地方自治体から支給された助成金等は、具体的にどのようなものが非課税とされ課税とされるのでしょうか。

国税庁ホームページに、具体的に表示されています。

(下記URL参照)

同じ持続化給付金を受け取っても、通常の申告の際に事業所得で申告している場合は「事業所得」に、給与所得で申告している場合は「一時所得」に、雑所得で申告している場合は「雑所得」に区分されます。

ここで、給与所得者・雑所得者は、誰かに雇われているのではなく、業務委託契約に基づいて事業を行っている場合で、確定申告を雑所得または給与所得で行っている者をいいます。

例えば、塾の講師などで委任契約に基づいている場合、ライターやプログラマーなどで請負契約に基づいている場合、水道メーターの検針などの業務委託契約に基づいている場合等が該当します。

ところで、GO TO キャンペーン(GO TO トラベル、GO TO イート)の支援額(地域クーポン、旅行代割引分)は一時所得です。

一時所得は、その年の合計50万円を超えなければ課税されませんが、GO TO キャンペーンの他、2021年3月までにマイナンバーカードを作るともらえるマイナポイント、ふるさと納税のお礼の品等、一時所得に該当することは意外に多くあります。注意しましょう。

(参考・引用)

国税庁ホームページ

国税庁「令和2年分の確定申告においてご留意いただきたい事項」

国税庁「令和2年度 所得税の改正のあらまし」

財務省「新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律」

国税庁「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱に関するFAQ」

国税庁「タックスアンサー №6157 課税の対象とならないものの具体例」

執筆者:林智慮

CFP(R)認定者