誤記や入力漏れがないか心配! 確定申告書を作成するうえで気を付けることって?

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)

外資系IT企業を経て、FPとして「PCとFPオフィス植田」を起業。独立系のFPとして常に相談者の利益と希望を最優先に考え、ライフプランをご提案します。

お客様に「相談して良かった」と言っていただけるよう、日々努力しています。

目次

確定申告でミスが起きやすい所

確定申告は1年間のすべての収入と各種控除などを計算し、納税額を確定する作業です。従って、確定申告書を提出する場合は、ふるさと納税なども含め漏れなく記入する必要があります。

■ふるさと納税のワンストップ納税制度に注意

よく忘れがちなのが、ふるさと納税のワンストップ納税を利用している方が、医療費控除等で確定申告をする場合です。ワンストップ納税を利用しているために、ふるさと納税分の処理は済んでいると勘違いされている方や、ふるさと納税のことをすっかり忘れている方がいらっしゃいます。

確定申告をする場合は、ワンストップ納税制度を利用している方も、あらためて寄附金控除にふるさと納税分を記入しないと、還付を受けることができません。

■人的控除

配偶者の年収や子どもの年齢によって、扶養控除額が変わります。高校生以上の子ども(16歳以上)や親など、扶養に入れられる相手がいれば、扶養控除を申請しましょう。同居しているかどうかに限らず、仕送りなど何かしらの援助をしていれば扶養の対象となる可能性があります。逆に子どもが働き始めた場合、扶養から外れることが考えられます。

毎年の税制改正で、控除の適用条件や控除額が変わっている場合がありますので、必ず最新の内容を確認しましょう。この後にご紹介します確定申告書等作成コーナーを利用すれば、間違いを防ぐことができます。

■資産運用で損が出た場合

源泉徴収ありの特定口座を利用している場合は、原則として確定申告は必要ありませんが、以下に該当する場合は、確定申告で損失の繰り越しや払いすぎた税金を返してもらうことができます。

・複数の証券会社を利用していて、売却損が発生した場合の複数の証券会社間の損益通算

・令和2年分の損失を繰り越す方

・前年損失の繰り越しをした方

確定申告作成は確定申告書等作成コーナーを利用する

初めて確定申告をする方には、国税庁の確定申告書等作成コーナー(※)の利用をお勧めします。自宅でパソコンやスマホを使用して確定申告書を作成できます。

また、その結果をe-Taxで送信することや、印刷して税務署に提出できます。メリットとして基礎控除等の記載漏れがないなど、最小限の入力で控除額や課税額を正確に計算してくれますから、初めて確定申告をする方も安心して確定申告書を作成できます。

(出典:国税庁ホームページより抜粋)

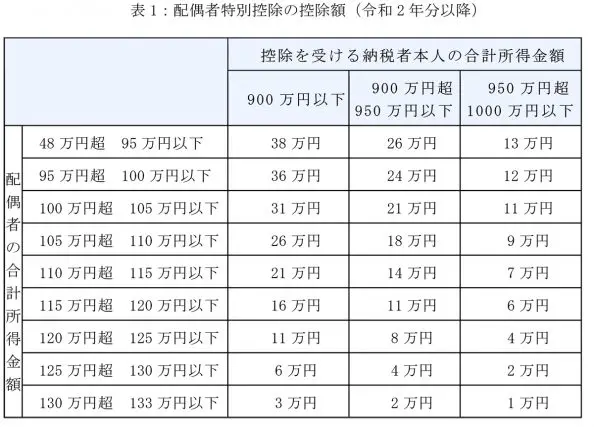

例えば、表1は令和2年からの配偶者特別控除の額ですが、非常に複雑になりました。配偶者の合計所得金額が48万円を超える場合、控除を受ける納税者本人のその年における合計所得金額および、配偶者の合計所得金額に応じて控除額が変わります。確定申告書等作成コーナーでは、このような配偶者特別控除の複雑な計算も、入力画面に従い配偶者の年収等を入力すれば、自動的に計算してくれます。

入力したデータに矛盾があるとエラーが表示され、入力ミスにも気がつくことができます。昔に比べて操作方法や説明もかなり改善されており、スマホにも対応しています。

なお、e-Taxで提出する場合も、提出前に紙に印刷して申請内容を確認することをお勧めします。パソコンやスマホの画面では気がつかなかった、入力漏れや入力した金額の間違いに気がつく場合があります。

コロナ関連の給付金や助成金の扱い

持続化給付金は一時所得に該当する場合があります。実質的にはフリーランスであっても、報酬を給与という形でもらっている方は、持続化給付金は一時所得になります。もし満額受け取っていたら、それだけで100万円となり、下記の計算式から課税される一時所得が発生します。

■一時所得課税対象額 =(一時所得金額 - 50万円)× 1/2

課税対象となるのは、基本的に「個人事業主や中小企業の事業活動に対する支援策」です。個人と違い、これらの支援策は「売上を補填するためのお金」「低迷した業績を立て直すための施策を支援するお金」であるため、売上扱い(課税対象)となります。

・持続化給付金 (主体:中小企業庁)

・家賃支援給付金 (主体:中小企業庁)

・持続化補助金 (主体:中小企業庁)

・経営継続補助金 (主体:農林水産省)

・雇用調整助成金 (主体:厚生労働省)

・IT導入補助金 (主体:経済産業省)

・文化芸術活動の継続支援事業 (主体:文化庁)

※記載以外にも、主体が地方自治体の物など多数の支援策が対象となります。

Go toトラベルやGo toイートで、50万円以上の金銭的価値を得た人はほとんどいないと思いますが、ふるさと納税の返礼品も含め、金銭的価値を持つものとして一時所得となります。上記の支援策を受け取っている方は、Go toトラベルやふるさと納税の返礼品等を含めた一時所得の合計が50万円を超えていないか確認してください。

一方、非課税対象となるのは、基本的に「個人や家庭の生活に対する支援策」です。特別定額給付金等はあくまで「生活が困窮した個人や家庭の生活を助けるためのお金」であり、非課税です。

会社員で確定申告が必要な方は?

会社員の方は、年末調整でも多くの控除を受けることができます。しかし、年末調整では控除できないものがあり、その場合は確定申告が必要になります。税務署からは「申告したほうが得ですよ」とは言ってくれませんので、しっかり確定申告をして払いすぎた税金を返してもらいましょう。

・1年目の住宅ローン控除

・医療費控除またはセルフメディケーション税制

・寄附金控除

・雑損控除(自然災害や盗難、火災などにより損害を受けた場合)

・年末調整後の再計算(12月31日までに結婚、出産など家族が増えた場合や申告漏れ)

年の途中で会社を退職し、年末調整を受けていない場合も確定申告が必要です。

提出後に間違いに気がついたら

確定申告書を提出した後に、入力した金額など申告内容に誤りがあることに気付いた場合、申告内容を訂正できます。

e-Taxを使用して、データ送信した場合は、修正したデータを再送信すればOKです。令和2年分の確定申告は2021年4月15日(※コロナ禍で期限が延長されました)までであれば、最後に送信したデータを最終版として受け付けてくれます。訂正したデータを送信した旨を税務署に連絡する必要はありません。

ただし、複数の確定申告データを送信した場合は、通常よりも処理に日数がかかります。また、申告期限経過後の修正方法は、最寄りの税務署へおたずねください。

紙で提出した場合は、税額を多く申告していたときは「更正の請求」、税額を少なく申告していたときは「修正申告」を行ってください。修正申告はできるだけ早く行いましょう。修正前に税務署から調査や更正を受けると過少申告加算税または重加算税がかかる場合があります。

なお、更正の請求書および修正申告書については、先に紹介しました確定申告書等作成コーナーで作成できます。

まとめ

確定申告書等作成コーナーは、昔に比べればずいぶんわかりやすくなったとはいえ、初めて確定申告をする方にとっては、慣れない言葉が多く、また入力する項目がどこにあるかを探すのにも時間がかかります。余裕をもって作成するようにしてください。また、不明な箇所がある場合は、確定申告の相談会や税理士のサポートを受けることをおすすめします。

(※)国税庁「確定申告書等作成コーナー」

執筆者:植田周司

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士、円満相続遺言支援士(R)