【相談実例】老後への不安が消えません・・NISAは投資初心者向け制度って聞いたのですが、本当ですか?嘘ですか?

投資初心者の皆さん、これらの違いについて、キチンと説明を受けたことがありますか?

株式会社fpANSWER代表取締役

専門学校東京スクールオブビジネス非常勤講師

明星大学卒業、放送大学大学院在学。

刑務所職員、電鉄系タクシー会社事故係、社会保険庁ねんきん電話相談員、独立系FP会社役員、保険代理店役員を経て現在に至っています。講師や執筆者として広く情報発信する機会もありますが、最近では個別にご相談を頂く機会が増えてきました。ご相談を頂く属性と内容は、65歳以上のリタイアメント層と30〜50歳代の独身女性からは、生命保険や投資、それに不動産。また20〜30歳代の若年経営者からは、生命保険や損害保険、それにリーガル関連。趣味はスポーツジム、箱根の温泉巡り、そして株式投資。最近はアメリカ株にはまっています。

目次

NISAは、投資初心者に向く制度なのでしょうか?

NISAとは「投資元本120万円までの利益に対して非課税」という制度です。

「少額な投資は初心者向き」ということらしいのですが、投資金額の大小が、初心者かベテランかの違いになるのでしょうか。私の投資はほとんどが120万円未満です。ちなみに私は投資歴20年ですので、初心者には当たらないかと思います。

それに、利益になるのか損失になるのかは、NISAの利用の有無とは関係ありませんし、初心者もベテランも関係ありません。NISAを利用して投資をし、損失が出ても損益通算ができません。なぜ、NISAは投資初心者に向く制度と言われるのでしょうか。

NISAじゃなくても「利益が非課税になる」って、ご存知ですか?

上記の図1は、ある投資家の投資結果です。

ある投資家が投資信託に50万円分を投資しました(図1の(2))。その後、11ヶ月と12日後に売却し、51万3586円を受け取りました(図1の(5))。受け取った金額と投資した金額の差し引きが利益になりますね。利益となる金額は1万3586円です(図1の(8))。

では、この利益1万3586円(図1の(8))に対して、いくらの税金が掛かるのでしょう?

答えはゼロです。つまり、売却して受け取った金額が、そのまま手取り額になるのです。この投資家は、NISAを利用しておりません。NISAを利用しなくても非課税なのです。

NISAじゃなくても「利益が非課税になる」って、ご存知ですか?…もう一つ例を挙げてみましょう

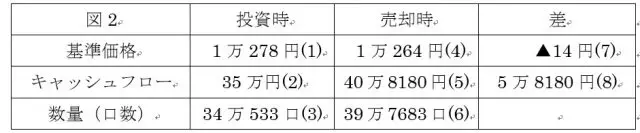

図2は、ある投資家、というよりも私自身の投資結果です。投資信託に35万円分を投資しました(図2の(2))。

およそ10ヶ月後に売却していれば、40万8180円を得ることができました(図2の(5))が、結局この時は売却しませんでした。

得ることができたであろう金額と投資した金額の差し引きは5万8180円です(図2の(8))。では、もし利益を手に入れていた場合、この利益に対して、いくらの税金が掛かっていたのでしょう?

答えはゼロです。もちろん、私もNISAを利用しておりません。NISAを利用しなくても非課税なのです。

図1および図2ともに、普通の投資信託です。それどころか、どちらもFPにはあまり評判の良くない投資信託です。

こうして、キチンと利益が出ていますし、しかも、NISAを利用しなくても非課税です。利益の有無と、コスト(購入時手数料・信託報酬・信託財産留保額)の高低は関係ありません。

「課税所得上の利益」と「キャッシュフロー上の利益」が違うからです。

ところで、なぜ、NISAを利用しなくても非課税なのでしょうか?

理由は「課税所得上の利益」と「キャッシュフロー上の利益」が違うからです。

まず、「キャッシュフロー上の利益」とは、単に「投資した金額」と「売却した金額」の「差」のことです。この「差」がプラスなら、投資した皆さんはニッコリですよね。逆に、この「差」がマイナスなら、投資した皆さんはガッカリしますよね。

では、「課税所得上の利益」とは、なんでしょうか?

課税所得上の利益は、(「売却時の基準価格」-「取得コスト」)×「売却時の口数」÷10000で計算します。

※分配金はすべて再投資に充てたとする

例えば、図1の場合ですと、

(「売却時の基準価格…(4)6391円」-「取得コスト6892円(1)…」)×「売却時の口数…80万3611口(6)」÷10000=▲4039円(1円未満四捨五入)

同じく、図2の場合ですと、

(「売却時の基準価格…(4)1万264円」-「取得コスト1万278円(1)…」)×「売却時の口数…39万7683口(6)」÷10000=▲557円(1円未満四捨五入)

図1および図2ともに、「課税所得上は利益」ではなくマイナス、つまり「課税所得上は損失」になってしまっています。

「課税所得上の損失」については、税金が掛かりません。それどころか、「NISAを利用していない」のでしたら、図1および図2の「課税所得上の損失」を「他の(図1および図2以外の)課税所得上の利益」と損益通算をすることができるのです。

「損益通算ができる」とは、「課税所得上の利益」に対して「差っ引かれた税金(の全部or一部)」を取り戻すことができるということです。しかし、「NISAを利用している」と損益通算をすることはできません。

投資家の皆さんが気になさるのは、投資した元本(図1および図2の(2))に対して、キャッシュフローでの利益(図1および図2の(8))が出ているか、否かではないでしょうか?

課税所得上、つまり「税金が掛かるか否か」はキャッシュフロー上の利益とは違うのです。

NISAが初心者向きかって?トンでもない!初心者向きどころか、極めて複雑ですよね。以上のように、「課税所得上の利益」と「キャッシュフロー上の利益」の違いをキチンと理解しなくてはならないし、加えて、損益通算についても知っておいた方が良いでしょう。

オマケ

課税所得上は損失で、キャッシュフロー上は利益って、最高のパフォーマンスだと思いませんか!

しかも、図1および図2、そのどちらも証券会社や銀行などで、普通に売られている投資信託です。かつては、証券会社や銀行が、かなり推奨していました。

ところで、どうして、このような結果になるのでしょうか?ヒントは図1および図2の、それぞれの「口数」です。それぞれの「口数」は「投資時」と「売却時」で、それぞれどのように違いますか?

この「口数」こそが、投資信託の投資信託たる由縁なのです。つみたてNISAやiDeCoなどで、積立投資をなさっていらっしゃる皆さん、この口数を意識なさったことって、ありますか?

※2018/10/26 内容を一部修正させていただきました。

Text:大泉稔(おおいずみ みのる)

株式会社fpANSWER代表取締役