確定拠出年金・つみたてNISA。投資信託で運用する場合の長期運用の心がけ方

これらの制度では長期投資が前提とされていますが、投資信託で運用する場合、どのように長期運用を心掛けていけばいいのでしょうか。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

目次

ドルコスト平均法は万能ではないことを知る

方法の1つとして「ドルコスト平均法」という買付方法がしばしば紹介されます。

ドルコスト平均法は、一定の期間、一定の金額を購入することで、結果として購入価格を平準化するという買い方です。このメリットは、相場の上昇局面において、相場が下落し、その後再び上がったという場合、結果として買い付けコストが安くなるため運用効率が上がるという点です。

しかし、逆に相場の下降局面において、相場が下落し続け、最終的に元の水準に戻らなかった場合、投下した資金の評価額が下がり損失を被ることになります。これは昔から用いられてきた「難平買い(ナンピンがい)」という手法で、この方法を定期的に繰り返すのがドルコスト平均法といえます。

『下手な難平、素寒貧(すかんぴん)』という相場格言がありますが、昔の人はこの買付方法が万能ではないことを教えてくれています。

放ったらかし投資はやってはいけない

長期運用で最もやってはいけないことは保有銘柄を「塩漬け」にすることです。近年、投資初心者向けに「放ったらかし投資」というフレーズが広がってきているようですが、確かに相場の上昇局面でドルコスト平均法を用い積立投資を続けていく場合はいいと思います。

しかし、ひとたびトレンドが大きく転換し、下降局面から抜け出せない状況で保有銘柄を放ったらかしにしておくと、結果として先ほどの『下手な難平、素寒貧』状態になる可能性があり、保有資産の評価額が大きく毀損(きそん)する危険性が高まります。

自分なりにトレンドの予測をしてみる

このため、投資信託だけではありませんが、長期運用を心掛ける場合、トレンドがどうなるかをあらかじめイメージし、どの時点で運用を始めるかを決める必要があります。

確定拠出年金やつみたてNISAの下、投資信託で長期運用を行う場合、例えば確定拠出年金では20歳から60歳までの40年間が運用可能期間になります。

また、つみたてNISAにおいては、非課税投資期間が20年間となっているため、いずれにせよ、運用期間は長期に及びます。「長期トレンドをどう読むか」長期運用のポイントは、まずここにあります。

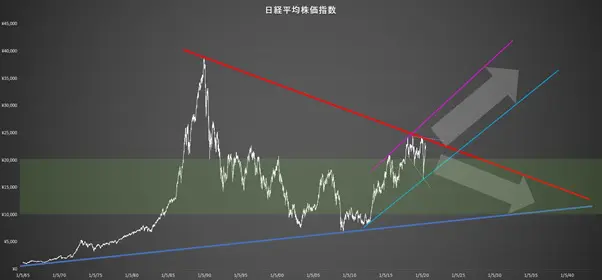

〇日経平均株価指数(1965年1月5日=2020年7月8日)

※筆者作成

これは日経平均株価指数の超長期チャートですが、1989年をピークに最高値をつけた株価はバブル崩壊により大きく下がり続け、2008年のリーマンショック後の底値から上昇局面に転じ現在に至っています。

日経平均株価指数の場合、このような超長期チャートの下で大規模なトレンド転換が2回発生しています。

1回目が1989年、2回目が2008年です。1989年のトレンド転換は、それまでの上昇局面から下降局面に転じたことを示しており、2008年のトレンド転換は、それまでの下降局面から上昇局面に転じたことを表しています。

それでは、今後日経平均株価指数はどのようなトレンドを描いていくのでしょうか。日経平均株価指数のチャートにおいては、2つのグレーの矢印がトレンドのおおよその方向性と考えられます。

1つは長期上昇局面、もう1つは長期下降局面です。少しテクニカルな見方を示すと、超長期的な上値抵抗線(赤色のライン)を突破すれば長期上昇局面に入る可能性が高まり、突破できなければ超長期的な下値支持線(青色のライン)を下値に長期下降局面が続く可能性があると推察できます。

必ずしもこの限りではありませんが、長期トレンドはこのようなテクニカルな見方によってある程度方向性を見出すことができます。

一方、ファンダメンタルズ(経済の基礎的条件)を基に長期トレンドをイメージする場合、これから世界情勢がどのように推移していくかを想像することが重要です。

例えば、「アメリカと中国の覇権争いがどのような結末を迎えるか」や「新型コロナウイルス感染症の拡大に伴う超大規模金融緩和政策によりマネーがどこに向かうのか」、あるいは「アメリカ大統領選挙の結果、世界情勢がどのように変貌するのか」など、世界に与える影響が比較的強いテーマについて自分なりに推察し、長期トレンドの予測に役立てます。

ここで注意しておきたいことは、時代の潮流を読む期間が長すぎないことです。今から数えて50年後、100年後といったかなり長い期間のトレンド予測は不透明すぎて誰にも分からないと思います。

しかし、これが10年なら、5年なら、3年なら、1年ならといったように長期・中期・短期と区切っていくと、長期トレンドは比較的見やすくなります。

例えば、11月に予定されているアメリカ大統領選挙でトランプ大統領が再選するか、バイデン氏が新たに大統領になるかについて、その後のマーケットの方向性を探っていくとします。トランプ大統領が再選するとした場合、財政支出や減税政策の強化がある程度予測されますが、ここがクローズアップされるなら、株式市場はこれを好意的に受け止め上昇トレンドを描いていくかもしれません。

一方、バイデン氏が新たな大統領になった場合、すでに増税を表明していることから、株式市場は企業収益の悪化を理由に下降トレンドに突入する可能性があります。アメリカの株式市場の動きは日本の株式市場に大きな影響を及ぼすため、日経平均株価指数も同じような理由でトレンドを形成していくことになります。

このとき、確定拠出年金やつみたてNISAにおいて日経平均株価指数をベンチマークにしたインデックスファンドで運用している場合、その投資信託も似たような動きを示すことになるでしょう。アメリカ大統領選挙の行方をテーマに長期トレンドを読み解く場合、予測の賞味期限はおおよそ1年間かもしれません。

同じテーマで3年後、5年後、10年後を予測するには不十分な可能性が高く、仮にそれ以上の期間を予測する場合、米中の対立や超大規模金融緩和政策に伴うマネーの行方を加味する必要があります。

米中の対立は安全保障を軸に深まってきており、仮にこれがさらに悪化していくとなると中期的には株式市場はネガティブな受け止め方をするでしょう。逆に米中の対立が和らぐ可能性をマーケットがキャッチすると、上昇トレンドを描いていくかもしれません。

また、超大規模金融緩和政策の下では、長期的に見ると、膨張したマネーがリスクを求めてさまざまな金融資産に向かっていくと考えられます。

このとき、株式市場は活況を呈し、上昇トレンドが描かれやすくなるかもしれません。

このように、ファンダメンタルズ(経済の基礎的条件)を基にトレンドの方向性を探る場合、さまざまな材料を重ね合わせて読み解く必要がありますが、この積み重ねによって最終的に長期的なトレンドを予測していきます。

確定拠出年金では、現行制度において運用可能期間は最長で40年、つみたてNISAにおいては同じく20年となっています。このような非常に長いスパンではトレンドの予測は難しいため、最長でも10年程度で一区切りをつけ長期トレンドを描いていくようにしましょう。

いつ始めるかを熟慮する

長期的なトレンドをある程度予測したら、次に考えることはいつ始めるかです。ドルコスト平均法を用い投資信託で運用するときは、始める時期は意識しなくても大丈夫といった話を耳にします。これは必ずしも間違いではありません。

なぜならば、これから上昇局面が来る、もしくは今後も上昇局面が続くと予測する場合は非常に有効な方法といえるからです。

しかし、これから下降局面が来る、もしくは今後も下降局面が続くと予測する場合は、仮に高値で投資信託を購入してしまうと、先ほどの相場格言『下手な難平、素寒貧』状態になる可能性があるため、現時点での相場水準が高値圏にあるか、安値圏にあるかを判断する必要があります。

この判断の組み合わせは次のようなパターンで考えてみましょう。

(1)これから上昇局面になる⇒高値圏からの買い

(2)これから上昇局面になる⇒安値圏からの買い

(3)これから下降局面になる⇒高値圏からの買い

(4)これから下降局面になる⇒安値圏からの買い

理想的なパターンは(2)の、「これから上昇局面になると思うので、安値圏で買って利益を出そう」という判断です。

(1)のように、今後の上昇局面を予測し、それでも高値圏で買いを入れる場合、逆に長期的に相場が下がってしまうと大きな損失を被る可能性があります。このため、長期運用を心掛ける場合、投資信託を買う上で最も良いタイミングは(2)となります。

買い場を探る簡単な方法はチャートに自分なりの基準を設けることです。

〇日経平均株価指数(1965年1月5日=2020年7月8日)

※筆者作成

先ほどと同じく日経平均株価指数において、あくまでも例ですが、1万円~2万円の範囲内(レンジ)に価格帯(緑色の帯)を設けてみます。この価格帯では、日経平均株価指数が1万円を切っているときに買うと上昇する可能性が高いといえ、これを理由に買いを入れやすくなります。

逆に、日経平均株価指数が2万円を上回ると、株式が売られやすくなると考えます。

この場合、売買のポジションは売りを選びます。このような価格帯の設定はなんとなくでかまいません。こうすることで、今の相場水準が高値圏にあるか、安値圏にあるかが判断しやすくなります。

長期運用ではスウィッチングは重要な要素

長期運用のポイントは、「運用期間をいつまでにするか」と「いつから始めるか」の2つです。おそらく多くの方が「そんなの分からない」と思うかもしれません。確かに難しいと思います。

長期投資は短期投資に比べて不透明なことが多いためリスクコントロールが難しく、専門家でも多くの労力と時間を費やしながら取り組んでいくものです。このとき、長期投資の難しさを補うために「スウィッチング」、つまり銘柄の入れ替えを行います。

資産運用では、不透明な未来に臨機応変に対応するために、状況に応じて保有銘柄を売買しながら銘柄を入れ替えることが行われます。当たり前のことですが、みんながみんな放ったらかし投資をしていると、究極的には売買自体が成立しなくなります。

実際、そのようなことはあり得ませんが、誰かが売っているからこそ買うことができ、誰かが買ってくれるからこそ売ることができるというのが資産運用です。

つまり、誰かが日々銘柄を入れ替えながら、長期的な視座で短・中期的な状況に応じてスウィッチングを繰り返していることになります。

資産運用は難しいということをしっかりと認識しておく

このように見ていくと、資産運用のポイントは「運用期間をいつまでにするか」、「いつから始めるか」、「状況に応じて銘柄を入れ替える(スウィッチング)」の3つが重要であるように思います。

ここで1つ、大きな問題に直面します。投資初心者が確定拠出年金やつみたてNISAを活用し、投資信託で運用する場合、これら3つのポイントを果たして満たすことができるのだろうかという疑問です。

資産運用は昨今、あたかも簡単なことのようにアナウンスされがちです。

しかし、ひとたび実践を経験すると、簡単であるかのように思っていた相場の世界が幻想だったと気づくことになります。確定拠出年金において投資信託で運用する場合、最長で40年が運用期間になります。

この間、スウィッチングをすることができますが、投資初心者が相場の見立てやトレンドのつかみ方、テクニカル分析・ファンダメンタルズ分析の手法、その他諸々を駆使して銘柄を入れ替えることが果たして可能でしょうか。

また、つみたてNISAにおいては、同じく投資信託で運用することになりますが、年間の非課税投資枠である40万円に縛られるため、十分な余裕をもってスウィッチングが行いにくいという問題があります。

まとめ

長期運用とはいったい何なのか。将来を見据えながら、今、何をすべきかを考え、状況に応じて身の振り方を変えていくこと。このように定義した場合、資産運用は人生と似ているのかもしれません。老後のお金を運用するために用意されている確定拠出年金やつみたてNISA。

投資初心者にとって、老後という将来を見据えながら、今どのような運用判断をすべきかを考え、トレンドに応じて銘柄を入れ替えていくことは非常に難しいことかもしれません。

しかし、経験を積み、自分で考え、できることが増えていくと、長期運用は人生と同じく成長を遂げさせてくれる有効なツールになるのではと思います。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)