〈柴沼投資塾〉個別株③。株を買う前にすぐに実行できる、チャートで確認すべきポイント

という点です。

今回は、3つの指標で自分なりに買うことを決心したけど、やっぱり最後に背中を押してほしいときに力強い味方になる「チャートの見方」について、すぐに実行できるポイントをご紹介したいと思います。

チャートなんて信じられない、と思われる方もいらっしゃるでしょうが。大勢のさまざまな考え方の投資家の行動の結果が集約されたものです。その結果、過去の株価が形成されているので、今後の予測の「1つの」ヒントとして考えておかれるのも悪くないと思います。

CFP(R)認定者

大学を卒業後、保険営業に従事したのち渡米。MBAを修得後、外資系金融機関にて企業分析・運用に従事。出産・介護を機に現職。3人の子育てから教育費の捻出・方法・留学まで助言経験豊富。老後問題では、成年後見人・介護施設選び・相続発生時の手続きについてもアドバイス経験多数。現在は、FP業務と教育機関での講師業を行う。2017年6月より2018年5月まで日本FP協会広報スタッフ

http://www.caripri.com

参考にしたい買いシグナル

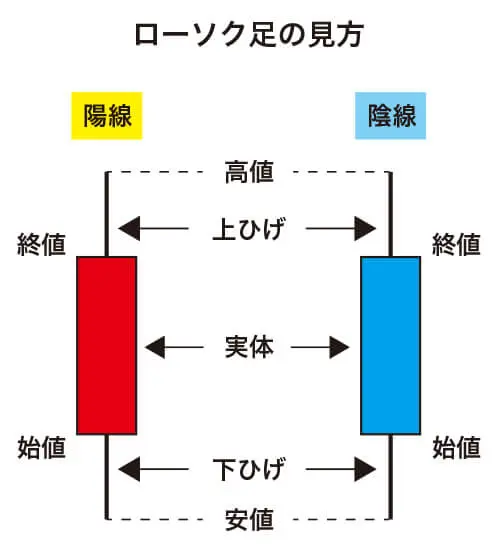

株価チャートでのローソク足の1つの買いシグナルをご紹介します。ローソク足とは4本値(始値:取引開始の株価・高値:取引時間中の一番高くなったところ・安値・終値)を1本のローソクの形に表したものです。始値よりも終値の方が高いものを白色の陽線で、始値よりも終値の方が安いものを黒く塗った陰線で表します。安値と高値は上下に突き出したヒゲと呼ばれる線で表します。

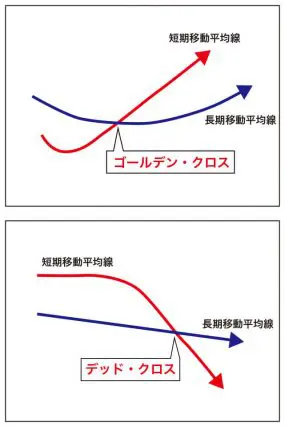

次にゴールデン・クロスです。ゴールデン・クロスとは簡単に言ってしまうと、短期移動平均線が長期移動平均線を下から上へ突き抜けることを指します。株価が上昇に転じる場合、最初は短期線から上向き、その流れが続けば長期線にも波及します。この前提にたった投資サインです。逆に、短期移動平均線が長期移動平均線を上から下へ突き抜けることをデッド・クロスと言い、これは売りのサインになります。

ここで、1つ注意したいことは、ゴールデン・クロスであればなんでもOKというわけではなくて、急勾配のV字型の場合は除きましょう。大きく下がった後に反転して上昇したようなパターンは、その銘柄の悪材料が出尽くしというよりも、「大幅安になったのでさすがに反発する」という短期狙いでの買いで上昇しているケースが多いからです。いわゆる「だまし」と呼ばれるもので、チャートの動きだけを見て売り買いのタイミングを見極めることには限界があり危険である所以です。したがってあくまでも、参考資料の1つとして認識しておきましょう。

株価の動きよりもプロが気にする売買高と売買代金

もうひとつ簡単に確認できる「買ってもOKサイン」があります。それが、出来高(売買高)と売買代金です。プロは株価そのものの動きよりも、この売買高(売買が成立した株数)と株価の両方を意識します。まず出来高が増加してくると、取引が活発化してきたことの現れになります。加えて、売買代金も盛り上がってこなければなりません。売買高がいくら盛り上がっても、株価が上昇しなければ売買代金は増えません。すなわち低位でウロウロしているだけということになります。前述したゴールデン・クロスが観測されたときに、売買高の盛り上がりも拡大していけば、株価上昇を伴って取引が活発になっていることになります。以前から保有している人が、利益確定のために売却し、さらに新たに買うという行動に出ようとしている新たな投資家がいるということで、その思惑が交錯しています。この背景には、その銘柄の収益伸長が期待できる=株価が上昇するという状況があります。

具体例で確認します

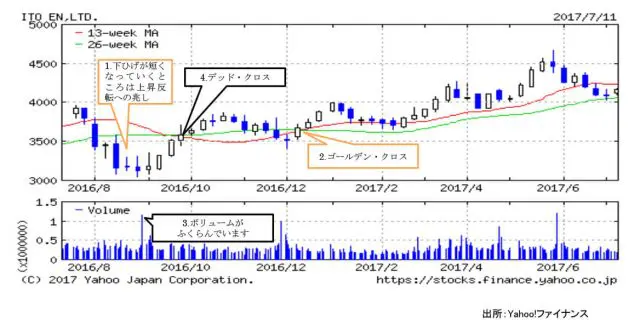

以下は伊藤園の株価チャートと売買高が並べて掲示されたものです。

-

2016年9月ごろを見ていただくと下ひげが伸びた状態が続いています。上げを予兆させるサインであるとみることができます。ここで売買高が盛り上がっていることも併せて確認するのを忘れないようにしましょう。

-

短期の移動平均線(13週)が長期の移動平均線(26週)を下から上に抜けているゴールデン・クロスが確認できます。なぜこれが上昇のサインになるかというと、売りたいと思っている投資家の多くが売却してしまい売り手がいなくなった状態になります。この例ではその少し前に下ひげが長く伸びています。

-

下にはVolume(ヴォリューム:売買高)とあります。たいてい、この2つのチャートはセットで掲載されていることが多いので併せて確認しましょう。ここでは下ひげが伸びているときに売買高も膨らんでいます。これは買いと考えてもいいかもしれません。

-

ところが、最後に移動平均線をみると、ここではデッド・クロスを形成しています。

このように、チャートではすべてが買いか売りかの典型的なサインを示しているわけではなく、寧ろ、出来高では買いなのに、デッド・クロスだったり、下ひげがのびているのに出来高は盛り上がっていなかったりなど、どちらを指標にすればいいかわからないケースのほうが多いです。チャートはあくまでも、参考の1つとして考えてくださいとお伝えしている所以です。