あれ?利回りが大幅減・・マンション投資に潜む意外な落とし穴

その対象は、1棟丸ごとのビル・マンション・アパート、戸建、ワンルームマンションの1室などなど、規模も形態もさまざまでしょう。

AFP認定者,宅地建物取引士

不動産コンサルティングマスター,再開発プランナー

横浜市出身。1981年早稲田大学政治経済学部卒業後、大手不動産会社に勤務。2015年早期退職。自身の経験をベースにしながら、資産運用・リタイアメント・セカンドライフなどのテーマに取り組んでいます。「人生は片道きっぷの旅のようなもの」をモットーに、折々に出掛けるお城巡りや居酒屋巡りの旅が楽しみです。

目次

「ミドルリスク/ミドルリターン」といわれますが

不動産投資の特性としてよくいわれるのが、「ミドルリスク/ミドルリターン」。

リスク(将来的な不確実性や変動要因)とリターン(投資から得られる収益)の関係は表裏一体とされ、「ロー/ロー」の代表例は定期預金、「ハイ/ハイ」はFX(外国為替証拠金取引)などがよく例示されます。

不動産投資はその中間位置で、入居していれば賃料収入によってひとケタ(物件によってはふたケタ)くらいの利回りが安定的に期待できます。

ある時点から利回りがいきなり大幅減になってしまうことも

そんな不動産投資ですが、入居も安定継続していて、固定資産税・保険料・賃貸管理委託費などの費用もほとんど変動していないのに、ある時点から利回りがいきなり大幅減になってしまうことがあります。

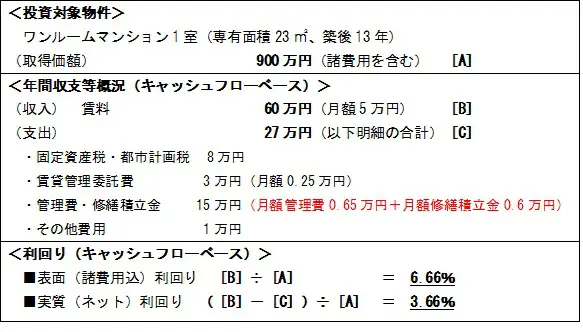

一体どういうことなのでしょうか。次のような例で考えてみましょう。

不動産投資の「利回り」は、分母と分子の数字の設定や、見方によってどんどん下がっていく構造になっていることを以前にもご説明しました。この例の2つの利回りの数字でも、確認ができます。

そして、「実質(ネット)利回り」をさらに大きく減らしてしまいかねないのが【修繕積立金の増額改定】です。

こんなこと、実際にあるのです

筆者の知人が保有する2室のワンルームマンション(別々の物件)の管理組合の報告資料を見てみると、総会議事で修繕積立金の改定が議決され、実施されることが記載されています。

その実際の改定金額(月額)は次のとおりです。

(あ)物件 (改定前)3100円 →(改定後)6400円

(い)物件 (改定前)2200円 →(改定後)8800円

改定月額は数千円台ですが、驚くのはそのアップ率。(あ)で2倍以上、(い)では何と4倍です。先ほどの例で、修繕積立金が仮に月額1.2万円(2倍)に改定された場合、実質(ネット)利回りは【3.66%から2.86%】に急減する計算になります。

このような状況になると、キャッシュフローや収支は厳しくなりますし、売却しようとしても(買い手が期待する利回りは変わらないでしょうから)想定される売却可能価格がかなり下がってしまいます。

どうしてこんな事態になるの

投資用マンションは、分譲売主の関係会社が建物管理業務を受託するケースも多く、月々の管理費は受託会社に利益が残る水準に設定されます。

しかし、修繕積立金の方は(当面は手をつけないこともあって)、物件販売時の利回りを高く見せるため低額に設定しているケースも見られます。一方で、建設業界は工事ブームによる資機材高騰や人手不足のために、高コスト体質となっています。新築だけでなく改修工事もそうです。

ケースバイケースですが、物件によっては新築後15年、20年が経過して大規模改修計画を実施しようとした時に、積立金不足に工事費の大幅アップも相まって、こうした困った状況が発生することがあるのです。

投資用マンションは全戸が〝不在オーナー〟ですので、管理組合総会の議案資料が届いて初めてびっくり、というケースが大半でしょう。

チェックしておきたいポイント、そしてまとめ

このような事態をできるだけ避けるためには、投資の入口(購入時)で次のような点をチェックすることが望まれます。

(1)収入(家賃)に対して、管理費・修繕積立金の占める割合が大きい(例えば1/4超)物件は要注意。

(2)管理費と修繕積立金の各金額のバランスもチェックし、修繕積立金が管理費よりもかなり低額なものは要注意。

(3)管理状況に関する調査報告書、建物管理組合の近時の総会資料、管理会社の長期修繕計画表などの資料を仲介業者から事前入手して、修繕積立金積立状況や大規模修繕計画実施予定を確認する。

不動産投資は、購入しておしまいではなく出口戦略(どんなタイミングで売却するのかどうかを考えておく)が重要です。修繕積立金の増額改定は、その出口戦略にもかなり影響を及ぼす要因のひとつなのです。

執筆者:上野慎一(うえのしんいち)

AFP認定者,宅地建物取引士