【定期預金vs個人向け国債】「1000万円」を“3年間運用”すると、金利上昇中の今でも「ほぼ2倍の差」に!? それでも「国債=有価証券」ならリスクはあるでしょうか?

しかし、友人から「個人向け国債のほうがいい」と言われると、そちらも気になるかもしれません。本記事では、定期預金と個人向け国債の違いや、個人向け国債のメリット・デメリットなどを解説します。さらに定期預金と国債で1000万円を3年間運用した場合を、シンプルな例を用いて比較しますので参考にしてください。

FP2級

定期預金と個人向け国債の違いは?

定期預金と個人向け国債の違いについて理解しておきましょう。まず、定期預金は、いつでも引き出せる普通預金とは異なり、1ヶ月から10年ぐらいの期間で設定される満期までは引き出せない預金です。その代わり、普通預金より高い金利が設定され、多くの商品は満期日に元本と利息を受け取ります。

一方の個人向け国債は、国が発行している個人のみ購入可能な債券です。国債購入で国にお金を貸し、引き換えに半年ごとに利子を受け取り、満期に元本が返済される仕組みになっています。期間や金利タイプに応じて「固定3年」「固定5年」「変動10年」の3つから選択可能です。

また、個人向け国債は、株や投資信託と同じ「有価証券」でもあります。しかし、元本が戻るため、値動きのある株などに比べ、かなり安全性の高い金融商品と言えるでしょう。

ともに懸念されるのは、破綻や債務不履行のリスクが100%ないとは言い切れない点です。金融機関が破綻した場合、定期預金であっても、普通預金などとの合計で1000万円までしか保護されません。

また、国債であっても諸外国では債務不履行が発生し、利払いや元本の返済が滞った例があります。いずれも「ノーリスク」ではない点は理解しておきましょう。

個人向け国債のメリット・デメリットは?

定期預金と個人向け国債では、運用する際はどちらを選ぶべきでしょうか。定期預金と比較しながら、個人向け国債のメリット・デメリットを考えてみましょう。

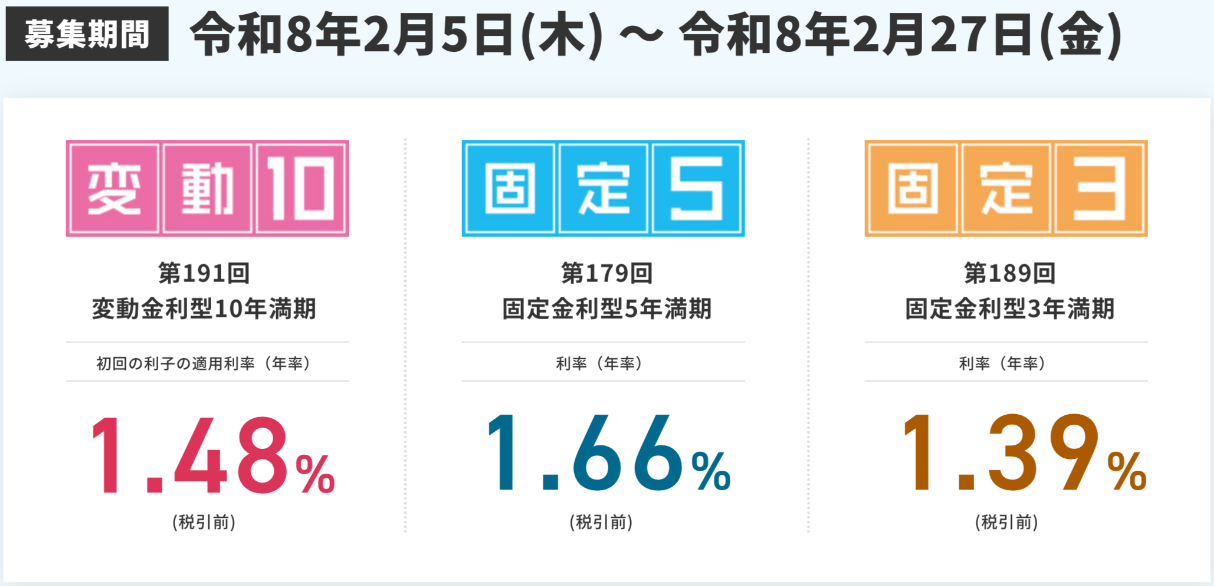

まず、最大のメリットとして、個人向け国債は定期預金に比べ金利が高いことが挙げられます。定期預金金利は金融機関によって差はありますが、2026年2月現在、メガバンクの期間3年の商品でも最大0.6%です。一方の個人向け国債は、図表1のとおり固定3年1.39%、固定5年1.66%、変動10年1.48%となっています。

図表1

財務省 個人向け国債

2つめは、国の保証による信頼性の高さです。発行体が国である国債と、金融機関が運用主体である定期預金では、破綻リスクに差があると考えられます。

一般的には、国のほうが民間企業より破綻しにくいと考えるのが自然でしょう。さらに、購入から1年以上経過すれば、中途換金であっても、国の買取による元本保証がある点は大きなメリットです。

では、デメリットには何があるでしょうか。最も大きいのは、個人向け国債は購入から1年間換金できない点です。定期預金は中途解約による換金も可能ですが、個人向け国債は名義人死去や被災などの特例に該当しない限り、1年間は換金できません。

また、中途換金する際には、元本から直近2回の利子(税引き後)が差し引かれてしまいます。定期預金も中途解約では予定利率より下がる場合が多くなりますが、個人向け国債はすでに受け取っていた利子を返すことになるため、より注意が必要です。

1000万円を定期預金と個人向け国債で3年間運用すると

個人向け国債と定期預金で3年間運用すると、成果にどれくらいの差が生じるか試算してみましょう。分かりやすくするため、国債は「固定3年」、定期預金はメガバンクの期間3年で比較します。

2026年2月現在、個人向け国債「固定3年」の利率は1.39%、定期預金はメガバンクの期間3年の商品で最大金利0.6%です。この条件でシンプルに計算すると、個人向け国債は税引き前利子が1000万円×0.0139×3年分=41万7000円、定期預金は1000万円×0.006×3年分=18万円になります。

それぞれ20.315%の所得税・住民税が課税され、税引き後は約33万2000円と約14万3000円で20万円近い差が生じます。この結果を見る限り、運用上は個人向け国債が有利なのは一目瞭然です。

もちろん、中途換金の可能性やペナルティも考える必要があるため、これだけで個人向け国債が推奨されるわけではありません。ただ、金利が上昇している今、比較的安全に定期預金より高い金利で運用できる個人向け国債は、資産運用の有力な選択肢になりつつあると考えられます。

まとめ

今回は定期預金と個人向け国債について、その違いや特徴などを解説しました。金利上昇で、いずれも商品価値が上がっていますが、安全性に加え、金利が定期預金より高い個人向け国債は、魅力が高まっていると言って差し支えないでしょう。

50代など老後を考える年齢になると、値動きの激しい株や投資信託などに比べ、安全性の高い運用手法のニーズが増します。個人向け国債を勧める友人がいるのであれば、じっくりと話を聞いて、定期預金とも比較しながら、資産運用の手法を検討してみてはいかがでしょうか。

出典

財務省 個人向け国債

執筆者 : 松尾知真

FP2級