いまさら聞けない不動産投資の基本(7)減価償却費とは

減価償却というと、普段の生活ではあまりなじみがないと思いますが、その仕組みや経理処理についての理解は不動産投資においての必須の知識です。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

減価償却とは

不動産投資だけではなく、事業を行っている場合には複数年使い続ける設備などを購入することがあります。その中でも高額な設備投資に関しては、購入した年に一括して経費で処理してしまうと会計上さまざまな問題があります。

利益が出ている場合に経費を大きく計上すると本来の事業で得た収益、所得を一時的に小さくできてしまい、納める税金が少なくて済むことになってしまいます。

逆に導入した設備を使ってこれから利益を上げようとする会社などにとっては、購入した事業年度に設備などの取得費を一括計上すると、大きな赤字が発生し、その後の事業継続に必要な資金調達や顧客との取引などに支障が出る恐れもあります。

事業に関わる費用と収益の関係を現実に近いものにするためのルールとして、減価償却という仕組みがあると考えられます。

不動産投資では法人・個人を問わず、不動産のうち「建物」あるいは「建物に付属する設備」について税務上、減価償却する必要があります(設備については金額などにより短期、あるいは一括で償却できるものもあります)。

減価償却は不動産のうち、建物部分についてのみ計上します。土地は「時間の経過による価値の下落」はないと考えられるためです。

建物は経年によって残存価値が小さくなっていくと考えられます。毎年、その価値の目減り分を「減価償却費」という経費として一定のルールに基づいて計上していくことになります。

減価償却期間(耐用年数)と償却率

減価償却期間は、購入した設備等の用途・種類ごとに税務上の「耐用年数」として定められています。実際にはその年数よりも長く使い続けることができるものも少なくありませんが、これが税務上定められたルールです。

(余談ですが、酪農業で牛乳を算出する牛や競走馬なども減価償却の対象となる資産にあたります)

建物はその構造や築年数、用途によって税務上の耐用年数を算出し、それぞれの耐用期間によって償却率が定められています。不動産投資の場合、建物は「定額法」によって償却するのが原則です(2007年4月以降に取得した物件の場合)。

付属設備についても従来は「定額法」と「定率法」が選択できましたが、2016年4月以降に取得したものについては「定額法」を適用することとなりました。

ちなみに、「定率法」では取得した最初の年に一番大きく償却し、年を追うごとに償却額が減少していきます。「定額法」では耐用年数の期間中、毎年同額を償却します。ここでは、「定額法」の考え方について説明します。

建物は、「事務所」「店舗用・住宅用・飲食店」「旅館用・ホテル」「病院」「車庫」「公衆浴場」「工場用・倉庫」といった用途で大きく分類され、さらにその構造によって耐用年数が定められています。ここでは「住宅用」の場合を見ていきましょう。

住宅用の建物の償却期間は下記のように決められています。

・新築建物の法定耐用年数

木造建物 22年

RC(鉄筋コンクリート)造 47年

S(鉄骨)造の場合 構造材の厚さによって27年、34年など

・中古建物の法定耐用年数の計算法

法定耐用年数の全部を経過しているケース

→中古物件の耐用年数=法定耐用年数×20%

法定耐用年数の一部を経過しているケース

→中古物件の耐用年数=法定耐用年数-経過年数+(経過年数×0.2)

※いずれの場合も1年に満たない端数は切り捨てます。

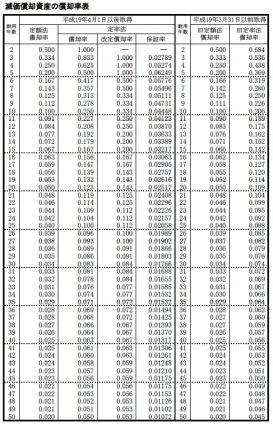

償却率は上記で求めた償却期間によって下表のように定められています。

国税庁 資料より(※1)

具体例をあげましょう

・新築の鉄筋コンクリート造マンションの場合

償却期間は47年です。表の47年の行を見れば償却率が0.022となります。

定額法の償却率は1÷耐用年数で出た数値を端数調整したものです。このケースでは1÷47=0.02127…となり、端数調整後の0.022が償却率となっています。

・築15年の中古木造アパートの場合

償却期間は法定耐用年数-経過年数+(経過年数×0.2)に数字を当てはめ、

22年-15年+(15年×0.2)=22-15+3=10年

償却期間は10年、償却率は0.100です。

・築25年の中古木造アパートの場合

新築の木造住宅の償却期間は22年ですので、築25年の物件はすでに新築からの償却期間は経過しています。この場合の償却期間の計算は法定耐用年数×20%ですので、

22年×0.2=4.4年

償却期間は端数切り捨てで4年。償却率は0.25となります。

減価償却と事業収支の関係

先述のように、建物の構造や築年数によって減価償却の期間や金額は異なります。特に木造アパートとRCのマンションとでは償却期間が新築の場合で22年と47年となり、倍以上違います。

結果として、マンションでは少なめの金額を長期間かけて減価償却し、木造アパートでは大きめの額を短期間で償却することになります。

どちらが有利というものではありませんが、事業収支を考える上では減価償却額によって課税所得が変化し所得税・法人税の額に影響するため注意が必要です。

減価償却額が大きければその分経費が大きいことになるので、課税所得は減り、税額も小さくなります。毎年得られる家賃収入に対し、減価償却期間中は一定額を経費として計上できることから、その分所得にかかる税金が減ることになります。

しかし、減価償却が終わった時にはその分の経費がなくなり、課税所得が増えます。減価償却費はお金が実際に動くわけではないので、減価償却期間終了後は税額が増え、手元に残るお金は減少することになります。

海外不動産の減価償却による課税圧縮にメス

以前に、海外不動産への投資に関する税制改正の記事(※2)を書かせていただきました。

海外の不動産、特に建物は日本に比べ価格の下落が小さく、取得価格からあまり値下がりせずに売却できることが少なくありません。一方、減価償却方法については日本の物件と同じ方法で行うことができました。

この仕組みを利用し、中古の不動産を購入し、減価償却を大きく計上し、賃貸事業をあえて赤字にして他の所得と損益通算することで課税所得を抑えるという節税策を使う高額所得者が少なくありませんでした。

売却時には利益が大きくなり、課税所得が増える場合がありますが、その資金でまた別の物件を取得し、同様の手法を継続することで所得税額を圧縮し続けることができてしまいます。

この節税策はまさに減価償却の仕組みを合法的に活用するものだったのですが、高額所得者のみが活用できる不公平な節税策ともいえることから、2021年の所得税(2022年の確定申告分)からこの方法が使えなくなる税制改正が行われる予定です。

まとめ

バブル期のように大きなキャピタルゲイン(不動産の値上がりによる収益)が見込めない中での不動産投資は、長期間での投資を想定する場合が多いと考えられます。

そのため、事業収支も短期的な取得価格と家賃収入の関係だけでなく、保有期間中の修繕など維持管理に必要な費用や、税負担なども考慮する必要があり、そのためにも減価償却費についての理解が必要になります。

毎年の必要になる確定申告のために帳簿の作成も必要です。税理士にお願いする方法もありますが、費用もかかることから、自分である程度できるほうが望ましいといえます。

次回は、不動産投資においてしばしば話題に上る「サブリース」のメリット・デメリットについてお伝えします。

(※1)国税庁 減価償却資産の償却率表

(※2)ファイナンシャルフィールド「税制改正によって、海外不動産を活用した節税ができなくなる?」

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役