リーマンショック後は、株式と国債とでは分散投資になっていない

分散投資の目的はリスクを分散することです。資産配分を組み合わせ、最適なポートフォリオを組むことで、安定的な資産形成をすることが目的といえます。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

昔からいわれ続ける「財産三分法」とリスクとの関係性

昔から「財産は3つに分けよ」といわれます。これを財産三分法といいますが、イメージとしては図1がその典型といえるでしょう。

※筆者作成

財産三分法においても、その目的はリスクの分散です。図1には「預貯金」、「株式」、「不動産」の3つがありますが、この組み合わせが分散投資の典型です。

ただ、均等に分けてもあまり意味がありません。なぜならば、それぞれの資産ごとにリスクの度合い、つまり、不確実性が異なるからです。

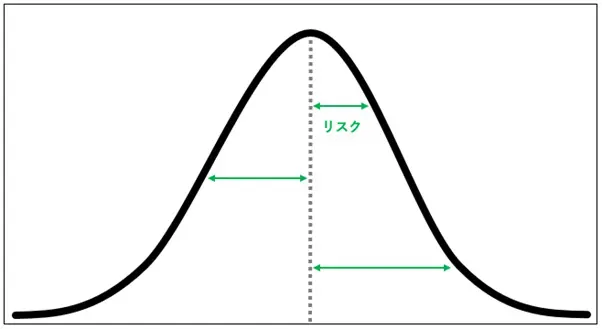

リスクは不確実性を意味しますが、数学的なイメージで捉えると、グラフのようになります。

※筆者作成

このグラフは、縦軸が「収益率」を表します。そして、真ん中にある点線が「平均収益率」を示し、横軸は「平均収益率からの乖離」を表します。中央の点線から左右に外れていくにつれ、「平均収益率」との差が開き、リスクが高くなるのです。「平均収益率からの乖離率」を「標準偏差」といいますが、それぞれのグラフの形はこの「標準偏差」で決まります。

先ほどの財産三分法では、預貯金、株式、不動産に資産が配分されていました。この比率を均等にしてもあまり意味がないのは、そもそも、それぞれの資産が持つリスク=標準偏差が異なるからです。

例えば預貯金の場合、今のようなゼロ金利のときは、おおよそ、どの銀行にお金を預けても金利はほぼ0.0%に近い値、つまり平均収益率は0.0%で標準偏差もほぼゼロの、縦に非常に細長いグラフになります。これはリスクがとても小さいことを表します。

一方で株式の場合、収益率が大きく変動するため、グラフでいうと平均収益率を中心に、右側や左側のゾーンに広くばらついていくことが考えられます。したがってグラフの形は、平均収益率を中心に、左右になだらかなカーブを描く、幅の広いものになります。これはリスクが大きいことを表します。

不動産については、これは不動産投資を意味しますが、家賃収入が収益となるため、リスクが大きく分布することはあまりないと考えられます。

このようなことから、リスクの低減を図りたいなら預貯金の比率を多くし、株式の比率を減らす、逆にリスクを高めてでも収益を狙いたいなら、預貯金の比率を減らし、株式の比率を高めるといった考え方でポートフォリオを組んでいきます。

不動産投資については、イメージ的には預貯金と株式の間ぐらいに位置します。ここでは大まかなイメージを伝えようとしていますが、実際には厳密な計算を基に資産配分を考えていく必要があります。

株式と国債は本質的には分散投資になっていない

上の例で示した財産三分法は、預貯金・株式・不動産でしたが、分散投資は必ずしも財産三分法のように預貯金・株式・不動産である必要はなく、有価証券同士についても当てはまります。しかし、ここ近年利用が増えている確定拠出年金制度や各種NISA(少額投資非課税制度)を活用した有価証券、つまり株式や投資信託の運用では、分散投資の考え方について少し誤解があるように感じています。

リーマンショック以降、世界中で大規模な金融緩和政策が実行されました。当時は「史上稀にみる」といわれるほど大規模なものでした。

日本でも、日銀が金融緩和政策の下、市中に資金を投入し続け、2016年マイナス金利政策を導入したことで、さらなる規模の金融緩和を実行するに至りました。この過程で株式は買われ、特にアメリカの株式市場では史上最高値を更新し、余剰マネーがアメリカを中心に集まるようになりました。

伝統的な経済の教科書では、不況が始まり株式が売られれば、比較的安全な債券が買われ、国債価格が上昇(金利が下落)します。逆に景気が戻り、株式が買われだすと、債券は売られ、国債価格は下落(金利が上昇)します。

しかし、リーマンショックの場合は、各国の中央銀行が国債を含む各種債券を大量に買い入れることで、貨幣を大量に発行し市場に供給したのですから、株価と国債価格の上昇が同時に発生することになりました。教科書では想定していない現象です。

その異常な環境が、リーマンショック直後の短い期間で解消されず、その後現在の新型コロナウイルス流行による景気後退に至るまで長く続いた理由は、民間銀行のリスク分散にあると考えられます。民間の銀行にとってはリーマンショックの悪夢があるため、積極的な投資を行いながらも、同時にリスク分散を目的に比較的安全な資産である国債を購入することで、銀行としての体力を高めるようにしたのです。

このようにして国債価格は株価とともに上昇し、「株式と国債は逆相関の関係にある」という教科書どおりの考え方は崩れることになりました。

まとめ

そしてコロナショック後、先進国ではリーマンショックをしのぐ、さらに大規模な金融緩和政策が実行されています。また、同時に大規模な財政出動も行われ、リーマンショック後以上に市中に資金が流れ込むようになっています。その結果コロナショック後、株価とともに国債価格も上昇しています。

かつては現実の市場も、教科書どおりの動きをしていました。また、先進国以外では、現在でも従来のままの市場の動き方をしているのかもしれません。このため、従来の常識も原則論としては理解しておく必要がありますが、リーマンショック後の世界では、通用しなくなってしまったのです。

専門家の中には、このような現在の市場の状況を、歴史的ないきさつもふまえて解説する人もいるでしょうが、資産運用をこれから始めるような方やあまり経験のない方にとっては、内容が複雑であるためよくわからないと感じるかもしれません。マネーリテラシーはまず基礎から身に付けていった方がいいでしょう。その後応用として、自分なりの考え方を導き出す力を養っていけばいいと思います。

後半は少し難しい話だったかもしれませんが、前半で紹介した財産三分法は基本的な話です。資産配分におけるリスクの考え方は、どちらかというと中級者向けかもしれません。基礎を学び、上達するにつれ、世界経済で起こっている現象を読み解くヒントを自分で手繰り寄せることができるようになります。

必ずしも世間で言われていることが間違いというわけではありません。ただ、それをうのみにするか、疑問に思うかで、その後のマネーリテラシーの身に付き方が変わってくるのも事実であると思います。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)