確定拠出年金も、NISAも、始めるときは、まずチャートを眺めてみよう。

FP事務所への相談では、会話の中でチャートの動きについての話題があまり触れられず、運用報告書に基づいた評価額を中心に話が進みやすくなります。おそらくチャートは見ていないわけではないと思いますが、軽く見るだけでは相場の動向を探ることは難しいのではないでしょうか。

相場は途切れることなくつながっていて、そこには経済の歴史が見え隠れしています。株式や投資信託などで運用をする場合、日経平均株価指数の歴史を知っておくことはとても重要なことといえるでしょう。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

日経平均株価指数の歴史的推移

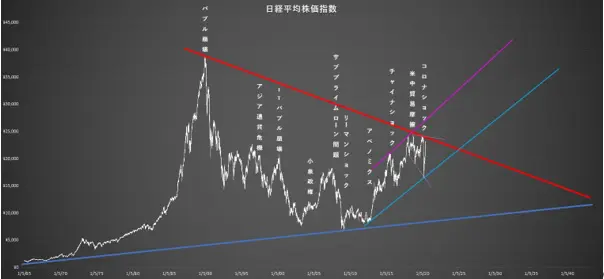

○日経平均株価指数チャート(1965年1月5日~2020年6月12日)

※筆者作成

上のグラフは、1965年1月5日から2020年6月12日までの日経平均株価指数の推移を表したチャートです。

日経平均株価指数は、1989年をピークにバブルが崩壊し、それ以降、リーマンショックで底値をつけるまで下降局面の中にありました。この間、タイを震源とするアジア通貨危機やITバブルの崩壊、小泉景気を経て、サブプライムローン問題とリーマンショックが訪れました。

リーマンショックが終わり、第1次アベノミクス、第2次アベノミクスの中で日経平均株価指数は上昇局面に転じ、この間、中国の不動産バブルが弾けたチャイナショックや米中の貿易摩擦、そして直近では新型コロナウイルス感染症の拡大に伴う、いわゆるコロナショックにより日経平均株価指数は急激に下落しました。

このように日経平均株価指数の歴史をひも解くと、資産運用は、単なるマネーゲームではないことに気づきます。国際情勢の変化があり、国内の経済政策の転換があり、また自然現象の影響をも受けることがチャートに如実に表れています。

チャートをひも解くと、マネーの動きが見えてくる

もし時間があれば、チャートをじっくりと眺めてみてください。

そこには現代史が存在し、国家間の駆け引きの行方が表れていて、この結果、世界経済がどのように進んできたかが分かります。資産運用をする上で重要なのは、このような世界経済の変遷の中で、マネーがどこからどこに向かっていったか、また、これからマネーがどこに向かっていくかを想像することにあります。

例えば2008年、アメリカで起こったサブプライムローン問題に端を発した金融ショックは、結果としてリーマンショックを引き起こし、世界的な金融収縮をもたらしました。

金融セクターが打撃を受けるとお金の流れが滞るため、実体経済に大きな影響を及ぼします。景気の悪化を食い止めるために各国の中央銀行は金融緩和政策を実施し、特にドルの供給が急速に増加しました。

この結果、株式などの資本市場にも多額のマネーが流入し、世界的な株高局面を迎えることになりました。日本国内では、この現象をアベノミクスによる株高と捉えられています。

そして今、コロナショックを受け、リーマンショック後の大規模金融緩和政策以上の資金供給がされるようになっています。世界中で経済活動が停止したため、この影響をできるだけ防ぐことが目的ですが、ドルに対する資金需要が高まっています。

反面、新型コロナウイルス感染症の第1波がある程度落ち着き、経済活動の再開が期待される中、株式市場にマネーが投じられやすくなり、リスクオンの動きが広がり株価は猛スピードで持ち直しています。

景気の悪化は基軸通貨であるドルの需要を喚起し、実体経済への還流にある程度目処が立つと、余ったマネーが資本市場に向かっていきます。この流れの中で、国債、原油、金、不動産など、さまざまな方面での値動きに影響を与えていきます。

そして、これからマネーはどこに向かっていくのか。リーマンショック時を超える大規模な金融緩和政策によって、コロナショックから経済が立ち直るようになると、再び、世界中にマネーが溢れるようになると思われます。

しかし、一方で新型コロナウイルス感染症の第2波・第3波が懸念され、また米中の対立が深まるようになると、再び株式市場からマネーが逃げていく可能性もあります。

また、11月に予定されているアメリカの大統領選挙の行方も、今後のマーケットの動向に大きな影響を及ぼす可能性があることから、共和党が政権を維持するか、民主党が政権を奪還するかで日経平均株価指数の動きが変わってくるかもしれません。

さらに、新型コロナウイルス感染症拡大による実体経済の急激な悪化は、金融セクターに大きな不良債権リスクをもたらしています。各国が実施している緊急経済対策は、このリスクに対処することも目的になっていますが、特に新興国などの財務基盤が脆弱な国においては、自国通貨が売られやすくなる可能性が高まるため注意が必要といえるでしょう。

ポジティブに捉えるなら、今後、マネーはリスクを取りに向かい、ネガティブに考えるなら、マネーはリスクを嫌うことになります。このせめぎ合いの中で資本市場は揺れ動きます。

チャートを見るということは、お金の流れがこれまでどのように変化してきたのかを確認し、今後、どのようになるのかの予測に役立てるという意味があります。そして、その背景にどのような経済史があるのかをひも解くことで、今まで知らなかった情報に出会うことにもつながります。

まとめ

資産運用は、突き詰めて考えると、人類の歴史における価値観や行動の変化を自分なりに眺める想像力を鍛えてくれるツールといえるかもしれません。

マネーゲームという捉え方が必ずしも悪いというわけではありませんが、せっかく始めた確定拠出年金制度や各種NISAを活用した株式や投資信託での運用を単純にゲーム感覚で捉えてしまうと、資産運用の本質にたどり着くことが難しくなります。

何を楽しく感じるかは人それぞれですが、チャートを眺めるだけでも資産運用は楽しく感じたりもするため、数字で捉えるだけでなく、歴史的な背景から資産運用についていろいろと想像してみるのも面白いかもしれません。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)